X

Код презентации скопируйте его

Налоговое право РФ

Скачать эту презентациюПрезентация на тему Налоговое право РФ

Скачать эту презентациюCлайд 1

Лекция I Основы теории налогового права Романова Екатерина Викторовна к.ю.н. Налоговое право РФ

Лекция I Основы теории налогового права Романова Екатерина Викторовна к.ю.н. Налоговое право РФ

Cлайд 2

Лекция 1 Основы теории налогового права 1. История возникновения налогов. Общая характеристика теорий о налогах. Налоги и другие виды государственных доходов (домены и регалии) 2. Понятие налога и сборы (пошлины). Функции налога. 3. Система налогов и сборов. Классификация налогов. 4. Понятие налоговой системы. Принципы налогообложения. 5. Понятие, предмет, метод и система налогового права. Место налогового права в системе российского права. 6. Источники налогового права. Установление налогов и сборов.

Лекция 1 Основы теории налогового права 1. История возникновения налогов. Общая характеристика теорий о налогах. Налоги и другие виды государственных доходов (домены и регалии) 2. Понятие налога и сборы (пошлины). Функции налога. 3. Система налогов и сборов. Классификация налогов. 4. Понятие налоговой системы. Принципы налогообложения. 5. Понятие, предмет, метод и система налогового права. Место налогового права в системе российского права. 6. Источники налогового права. Установление налогов и сборов.

Cлайд 3

Лекция 1. История возникновения налогов. В теории государства и права налоги рассматриваются в качестве одного из важнейших признаков государства, отличающего государство от догосударственных и негосударственных образований. Для осуществления государством возложенных на него целей, задач и функций оно должно располагать собственными средствами, т.е. находящимися в его собственности финансовыми ресурсами. В ряду государственных доходов налогам и сборам принадлежит важнейшее место Однако налог - не единственная форма аккумулирования денежных средств в казну. По форме образования выделяют налоговые и неналоговые доходы бюджета и безвозмездные поступления. Современная налоговая система предполагает достаточно высокий уровень развития правосознания, экономики и системы контроля. Институт налогообложения насчитывает тысячелетия. История становления и развития налогов тесно связана с развитием и функционированием государства.

Лекция 1. История возникновения налогов. В теории государства и права налоги рассматриваются в качестве одного из важнейших признаков государства, отличающего государство от догосударственных и негосударственных образований. Для осуществления государством возложенных на него целей, задач и функций оно должно располагать собственными средствами, т.е. находящимися в его собственности финансовыми ресурсами. В ряду государственных доходов налогам и сборам принадлежит важнейшее место Однако налог - не единственная форма аккумулирования денежных средств в казну. По форме образования выделяют налоговые и неналоговые доходы бюджета и безвозмездные поступления. Современная налоговая система предполагает достаточно высокий уровень развития правосознания, экономики и системы контроля. Институт налогообложения насчитывает тысячелетия. История становления и развития налогов тесно связана с развитием и функционированием государства.

Cлайд 4

Лекция 1 История возникновения налогов В развитии налогообложения различают три периода: 1). Становление налогообложения. Возникновение налогов происходило одновременно с появлением первых государств, когда действуют товарно-денежные отношения, формируется государственный аппарат управления и принуждения, на содержание которого требовались средства. Налоги Древнего мира принято называть «квазиналогами», поскольку они представляли собой переходный этап к современному типу налога. Первоначально налоги существовали в виде бессистемных платежей в натуральной форме, носили разовый характер. По мере развития товарно-денежных отношений налоги в основном приобретают денежную форму. Развитие государственности диктовало объективную необходимость усиления государственного аппарата, что обусловило возникновение налоговых систем, пришедших на смену разовым, бессистемным платежам.

Лекция 1 История возникновения налогов В развитии налогообложения различают три периода: 1). Становление налогообложения. Возникновение налогов происходило одновременно с появлением первых государств, когда действуют товарно-денежные отношения, формируется государственный аппарат управления и принуждения, на содержание которого требовались средства. Налоги Древнего мира принято называть «квазиналогами», поскольку они представляли собой переходный этап к современному типу налога. Первоначально налоги существовали в виде бессистемных платежей в натуральной форме, носили разовый характер. По мере развития товарно-денежных отношений налоги в основном приобретают денежную форму. Развитие государственности диктовало объективную необходимость усиления государственного аппарата, что обусловило возникновение налоговых систем, пришедших на смену разовым, бессистемным платежам.

Cлайд 5

Лекция 1 История возникновения налогов. 2) В конце XVII – начале XVIII вв. наступает второй период развития налогообложения Развитие налогового права связано с демократизацией общества, с идей правового государства (Ш.Л. Монтескье., Дж. Локк и др.) Налоги становятся основным источником бюджета В законодательстве закрепляется право представительных органов власти утверждать все государственные расходы и доходы. Начинает формироваться научная теория налогообложения. Учение о налогах Д. Рикардо и Адама Смита. В работе «Исследование о природе и принципах богатства народов» А.Смит впервые сформулировал принципы налогообложения, дал определение налоговым платежам, указал их место в финансовой системе государства.

Лекция 1 История возникновения налогов. 2) В конце XVII – начале XVIII вв. наступает второй период развития налогообложения Развитие налогового права связано с демократизацией общества, с идей правового государства (Ш.Л. Монтескье., Дж. Локк и др.) Налоги становятся основным источником бюджета В законодательстве закрепляется право представительных органов власти утверждать все государственные расходы и доходы. Начинает формироваться научная теория налогообложения. Учение о налогах Д. Рикардо и Адама Смита. В работе «Исследование о природе и принципах богатства народов» А.Смит впервые сформулировал принципы налогообложения, дал определение налоговым платежам, указал их место в финансовой системе государства.

Cлайд 6

Лекция 1 История возникновения налогов 3) Третий период развития налогообложения начинается с XIX в. Этот этап характеризуется дальнейшем совершенствованием налоговых систем. Снижается количество налогов. Усиливается нормативное регулирование налогообложения. Не существует совершенной, идеальной модели налоговой система. Многочисленные налоговые реформы в большинстве стран свидетельствуют о дальнейшем процессе развития налогов и налоговых систем в целом.

Лекция 1 История возникновения налогов 3) Третий период развития налогообложения начинается с XIX в. Этот этап характеризуется дальнейшем совершенствованием налоговых систем. Снижается количество налогов. Усиливается нормативное регулирование налогообложения. Не существует совершенной, идеальной модели налоговой система. Многочисленные налоговые реформы в большинстве стран свидетельствуют о дальнейшем процессе развития налогов и налоговых систем в целом.

Cлайд 7

Лекция 1 История возникновения налогов. Развитие налогообложения в России подчинялось общим закономерностям становления налоговых систем, хотя и имело определенную специфику. Начало XIX в. характеризуется развитием российской финансовой науки. Крупнейшими учеными разрабатывались проблемы налогообложения. После Октябрьской революции утрачивается роль налогов как регуляторов общественных отношений в сфере экономики и, как следствие, снижение интереса к ним в финансовой науке. Однако в настоящее время в условиях формирования рыночных отношений, роль налогов в обществе заметно возросла, что привело к увеличению числа научных исследований, посвященных проблемам налогового права, среди которых необходимо назвать работы Н.И. Химичевой, Э. Д. Соколовой, Е.Ю. Грачевой, Г.В. Петровой, С.Г. Пепеляева, А.В. Брызгалина, Ю.А. Крохиной, И.И. Кучерова, А.Н. Козырина, Г.П. Тостопятенко, Р.А. Шепенко.

Лекция 1 История возникновения налогов. Развитие налогообложения в России подчинялось общим закономерностям становления налоговых систем, хотя и имело определенную специфику. Начало XIX в. характеризуется развитием российской финансовой науки. Крупнейшими учеными разрабатывались проблемы налогообложения. После Октябрьской революции утрачивается роль налогов как регуляторов общественных отношений в сфере экономики и, как следствие, снижение интереса к ним в финансовой науке. Однако в настоящее время в условиях формирования рыночных отношений, роль налогов в обществе заметно возросла, что привело к увеличению числа научных исследований, посвященных проблемам налогового права, среди которых необходимо назвать работы Н.И. Химичевой, Э. Д. Соколовой, Е.Ю. Грачевой, Г.В. Петровой, С.Г. Пепеляева, А.В. Брызгалина, Ю.А. Крохиной, И.И. Кучерова, А.Н. Козырина, Г.П. Тостопятенко, Р.А. Шепенко.

Cлайд 8

Лекция 1 Общая характеристика теорий о налогах 1) Теория обмена - налог носит возмездный характер, через его уплату гражданин «приобретает» у государства услуги по обеспечению собственной безопасности и благополучия 2) Теория публичного договора - налог рассматривался как результат договора между гражданином и государством, в соответствии с которым с помощью налога оплачиваются оказываемые государством услуги по обеспечению общественного порядка, охране собственности, защиты от военного вторжения и т. п. При таком подходе налог является общеобязательным, от его уплаты никто не может отказаться, так как никто не отказывается от предоставляемых государством услуг 3) Теория «наслаждения» - налоги есть цена, уплачиваемая гражданином за получаемые им от общества положительные эмоции от поддерживаемого государством состояния правопорядка, защиты личности, его права собственности. 4) Теория налога как страхового платежа. Налог рассматривается как страховой платеж, уплачиваемый гражданами государству за возможное наступление каких-либо неблагоприятных обстоятельств в обществе в целом. Иными словами, граждане, уплачивая налог, страхуют себя, свою собственность от войны, пожаров, преступности и т. п.

Лекция 1 Общая характеристика теорий о налогах 1) Теория обмена - налог носит возмездный характер, через его уплату гражданин «приобретает» у государства услуги по обеспечению собственной безопасности и благополучия 2) Теория публичного договора - налог рассматривался как результат договора между гражданином и государством, в соответствии с которым с помощью налога оплачиваются оказываемые государством услуги по обеспечению общественного порядка, охране собственности, защиты от военного вторжения и т. п. При таком подходе налог является общеобязательным, от его уплаты никто не может отказаться, так как никто не отказывается от предоставляемых государством услуг 3) Теория «наслаждения» - налоги есть цена, уплачиваемая гражданином за получаемые им от общества положительные эмоции от поддерживаемого государством состояния правопорядка, защиты личности, его права собственности. 4) Теория налога как страхового платежа. Налог рассматривается как страховой платеж, уплачиваемый гражданами государству за возможное наступление каких-либо неблагоприятных обстоятельств в обществе в целом. Иными словами, граждане, уплачивая налог, страхуют себя, свою собственность от войны, пожаров, преступности и т. п.

Cлайд 9

Лекция 1 Общая характеристика теорий о налогах 5) Кейнсианская теория, в соответствии с которой налоги рассматриваются как главный рычаг регулирования экономики и важнейшее условие ее развития. 6) Теория экономики предложения. Является продолжением развития кейнсианских взглядов и рассматривает роль налогов в регулировании экономики. Суть теории: высокое налогообложение отрицательно влияет на предпринимательскую и инвестиционную деятельность, что, в свою очередь, ведет к снижению налоговых поступлений. Снижение уровня налогообложения - ведет к росту экономики. 7) Теория монетаризма - регулирование экономикой осуществляется посредством денежного обращения, регулирования количества денег в обращении. Через налоги изымается излишнее количество денег из оборота и, таким образом, сокращаются негативные факторы, влияющие на экономику. 8) Наибольшее значение в развитии взглядов на экономическую сущность налогов оказала классическая теория, созданная А. Смитом и Д. Рикардо. Сторонники этой теории рассматривали налоги как важнейший вид государственных доходов, направляемых на финансирование затрат на содержание государства.

Лекция 1 Общая характеристика теорий о налогах 5) Кейнсианская теория, в соответствии с которой налоги рассматриваются как главный рычаг регулирования экономики и важнейшее условие ее развития. 6) Теория экономики предложения. Является продолжением развития кейнсианских взглядов и рассматривает роль налогов в регулировании экономики. Суть теории: высокое налогообложение отрицательно влияет на предпринимательскую и инвестиционную деятельность, что, в свою очередь, ведет к снижению налоговых поступлений. Снижение уровня налогообложения - ведет к росту экономики. 7) Теория монетаризма - регулирование экономикой осуществляется посредством денежного обращения, регулирования количества денег в обращении. Через налоги изымается излишнее количество денег из оборота и, таким образом, сокращаются негативные факторы, влияющие на экономику. 8) Наибольшее значение в развитии взглядов на экономическую сущность налогов оказала классическая теория, созданная А. Смитом и Д. Рикардо. Сторонники этой теории рассматривали налоги как важнейший вид государственных доходов, направляемых на финансирование затрат на содержание государства.

Cлайд 10

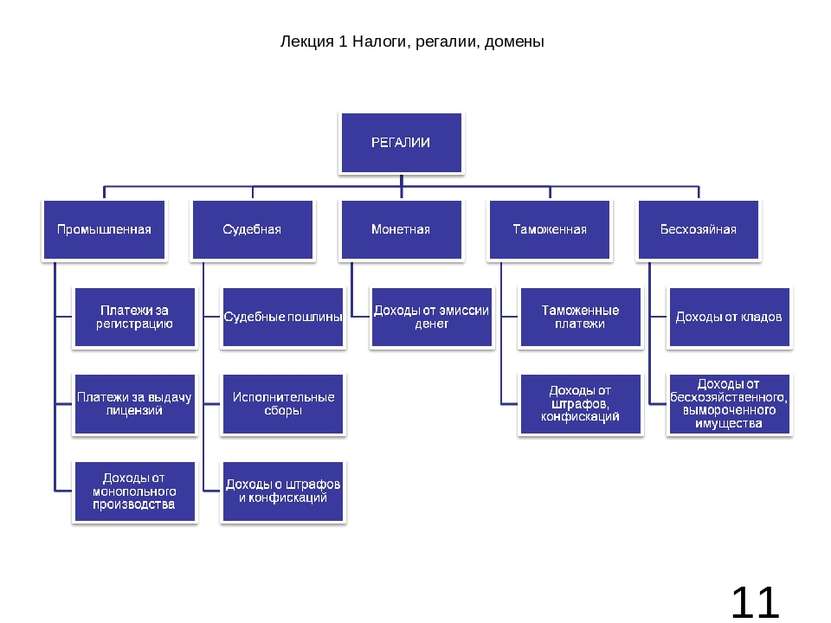

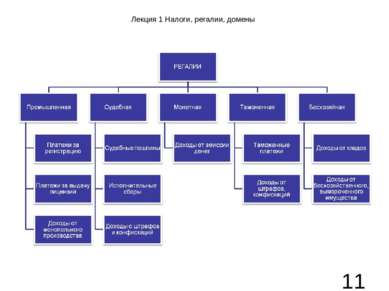

Лекция 1 Налоги, регалии, домены Налог не только не единственная форма аккумулирования денежных средств в бюджет, но и не его первая форма в историческом ракурсе. Старейшим источником государственных доходов (не считая военной добычи) являлись домены, или государственное имущество, казенные земли и леса. Первоначально они были собственностью государя, доходы которого одновременно являлись и доходами государства. Это были частно-правовые, а не публично-правовые доходы. Другим важным источником государственных доходов были регалии, т.е. доходные прерогативы казны. Определенные отрасли производства, виды деятельности поступали в исключительное владение казны, изымались из гражданского оборота, из сферы деятельности населения. Способы извлечения средств из регалий различны. Государство могло самостоятельно эксплуатировать ту или иную отрасль производства и сбывать товары по монопольно высокой цене (например, соляная монополия). Доходы могли быть получены и в виде платы за предоставление аренды. Вместо регалий сейчас все чаще стали применяться пошлины, которые имели целью лишь покрытие издержек государственного учреждения, а не извлечение дохода.

Лекция 1 Налоги, регалии, домены Налог не только не единственная форма аккумулирования денежных средств в бюджет, но и не его первая форма в историческом ракурсе. Старейшим источником государственных доходов (не считая военной добычи) являлись домены, или государственное имущество, казенные земли и леса. Первоначально они были собственностью государя, доходы которого одновременно являлись и доходами государства. Это были частно-правовые, а не публично-правовые доходы. Другим важным источником государственных доходов были регалии, т.е. доходные прерогативы казны. Определенные отрасли производства, виды деятельности поступали в исключительное владение казны, изымались из гражданского оборота, из сферы деятельности населения. Способы извлечения средств из регалий различны. Государство могло самостоятельно эксплуатировать ту или иную отрасль производства и сбывать товары по монопольно высокой цене (например, соляная монополия). Доходы могли быть получены и в виде платы за предоставление аренды. Вместо регалий сейчас все чаще стали применяться пошлины, которые имели целью лишь покрытие издержек государственного учреждения, а не извлечение дохода.

Cлайд 12

Лекция 1 Понятие налога и сборы (пошлины) Налог являются ключевым, базовым понятием в теории налогового права. Налог - это комплексная категория, имеющая экономическое и юридическое значение. С точки зрения экономики налог представляет собой платеж (изъятие). С точки зрения права налог представляет собой принуждение (обязывание), выраженное в обязательности платежа.

Лекция 1 Понятие налога и сборы (пошлины) Налог являются ключевым, базовым понятием в теории налогового права. Налог - это комплексная категория, имеющая экономическое и юридическое значение. С точки зрения экономики налог представляет собой платеж (изъятие). С точки зрения права налог представляет собой принуждение (обязывание), выраженное в обязательности платежа.

Cлайд 13

Лекция 1 Понятие налога и сбора (пошлины) Обобщая наиболее характерные черты налога как правовой категории, можно выделить признаки, отличающие налог от иных платежей: - обязательный (принудительный) характер налога - односторонний характер установления налога - индивидуальная безвозмездность - носят нецелевой характер - взыскивается на условиях безвозвратности - систематичность взыскания - приводной механизм налогообложения – принуждение

Лекция 1 Понятие налога и сбора (пошлины) Обобщая наиболее характерные черты налога как правовой категории, можно выделить признаки, отличающие налог от иных платежей: - обязательный (принудительный) характер налога - односторонний характер установления налога - индивидуальная безвозмездность - носят нецелевой характер - взыскивается на условиях безвозвратности - систематичность взыскания - приводной механизм налогообложения – принуждение

Cлайд 14

Лекция 1 Понятие налога и сбора (пошлины) Парафискалитет - обязательный сбор, устанавливаемый в пользу юридических лиц публичного или частного права, которые не являются органами государственной власти или публичной администрации.

Лекция 1 Понятие налога и сбора (пошлины) Парафискалитет - обязательный сбор, устанавливаемый в пользу юридических лиц публичного или частного права, которые не являются органами государственной власти или публичной администрации.

Cлайд 15

Лекция 1 Понятие налога и сбора (пошлины) П.1 СТ. 8 Ч I НК РФ дает определение понятия налога: Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Лекция 1 Понятие налога и сбора (пошлины) П.1 СТ. 8 Ч I НК РФ дает определение понятия налога: Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Cлайд 16

Лекция 1 Понятие налога и сбора (пошлины) Законодательное закрепление понятия налога необходимо для того, чтобы можно было провести четкое различие между налогом и иными платежами. В законодательстве определение налога дается с целью указать черты этого платежа и тем самым ограничить возможности органов власти и управления самостоятельно устанавливать платежи, которым свойственны эти черты. Имеются примеры, когда органами управления вводились обязательные платежи, налоговые по сути, но неналоговые по названию. Оспорить законность таких поборов при отсутствии четкого определения понятия «налог» весьма сложно. П. 5 СТ. 3 ЧI НК РФ: Ни на кого не может быть возложена обязанность уплачивать … иные взносы и платежи, обладающие установленными настоящим Кодексом признаками налогов или сборов, не предусмотренные настоящим Кодексом либо установленные в ином порядке, чем это определено настоящим Кодексом. Отсутствие четкого определения понятия налог приводит к нарушению конституционных принципов налогообложения и как, следствие нарушению прав налогоплательщиков.

Лекция 1 Понятие налога и сбора (пошлины) Законодательное закрепление понятия налога необходимо для того, чтобы можно было провести четкое различие между налогом и иными платежами. В законодательстве определение налога дается с целью указать черты этого платежа и тем самым ограничить возможности органов власти и управления самостоятельно устанавливать платежи, которым свойственны эти черты. Имеются примеры, когда органами управления вводились обязательные платежи, налоговые по сути, но неналоговые по названию. Оспорить законность таких поборов при отсутствии четкого определения понятия «налог» весьма сложно. П. 5 СТ. 3 ЧI НК РФ: Ни на кого не может быть возложена обязанность уплачивать … иные взносы и платежи, обладающие установленными настоящим Кодексом признаками налогов или сборов, не предусмотренные настоящим Кодексом либо установленные в ином порядке, чем это определено настоящим Кодексом. Отсутствие четкого определения понятия налог приводит к нарушению конституционных принципов налогообложения и как, следствие нарушению прав налогоплательщиков.

Cлайд 17

Лекция 1 Понятие налога и сбора (пошлины) Определение понятия «налог», сформулированное Конституционным Судом Российской Федерации в Постановлении №16-П от 11.11.1997г.: Налоговый платеж – это основанная на законе денежная форма отчуждения собственности с целью обеспечения расходов публичной власти, осуществляемого в том числе на началах обязательности, безвозвратности, индивидуальной безвозмездности Определение понятия «налог», предложенное С.Г. Пепеляевым: Налог - единственно законная (устанавливаемая законом) форма отчуждения собственности физических и юридических лиц на началах обязательности, индивидуальной безвозмездности, безвозвратности, обеспеченная государственным принуждением, не носящая характер наказания или контрибуции, с целью обеспечения платежеспособности субъектов публичной власти.

Лекция 1 Понятие налога и сбора (пошлины) Определение понятия «налог», сформулированное Конституционным Судом Российской Федерации в Постановлении №16-П от 11.11.1997г.: Налоговый платеж – это основанная на законе денежная форма отчуждения собственности с целью обеспечения расходов публичной власти, осуществляемого в том числе на началах обязательности, безвозвратности, индивидуальной безвозмездности Определение понятия «налог», предложенное С.Г. Пепеляевым: Налог - единственно законная (устанавливаемая законом) форма отчуждения собственности физических и юридических лиц на началах обязательности, индивидуальной безвозмездности, безвозвратности, обеспеченная государственным принуждением, не носящая характер наказания или контрибуции, с целью обеспечения платежеспособности субъектов публичной власти.

Cлайд 18

Лекция 1 Понятие налога и сбора (пошлины) П.2 СТ.8 Ч1 НК РФ дает следующее определение понятия сбора: Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Лекция 1 Понятие налога и сбора (пошлины) П.2 СТ.8 Ч1 НК РФ дает следующее определение понятия сбора: Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Cлайд 19

Лекция 1 Понятие налога и сбора (пошлины) Сборы (пошлины) как и налоги являются обязательными платежами, устанавливаемые государством в одностороннем порядке. Существует ряд признаков, отличающих сбор от налога: 1) сбор (пошлина) в отличие от налога является платежом взимаемым не систематически, т.е. сборы носят разовый характер; 2) сбор (пошлина) – взнос, уплата которого является одним из условий совершения в отношении плательщиков сборов юридически значимых действий, т.е. сборы носят возмездный характер; 3) Сборы (пошлины) не имеют финансового значения присущего налогам. Цель взимания налогов - финансового обеспечения деятельности государства. Цель взыскания сбора (пошлины) – покрытие издержек государства, связанных с совершением юридически значимых действий в пользу плательщика сборов. Хотя стоит отметить, что на практике, этот принцип соблюдается не всегда. 4) Характер сборов (пошлин) предполагает использование иных принципов при определении размера платежа, нежели те, которые применяются при налогообложении. Размер пошлины или сбора определяют исходя из характера и размера услуги (принцип эквивалентности), а не из платежеспособности лица.

Лекция 1 Понятие налога и сбора (пошлины) Сборы (пошлины) как и налоги являются обязательными платежами, устанавливаемые государством в одностороннем порядке. Существует ряд признаков, отличающих сбор от налога: 1) сбор (пошлина) в отличие от налога является платежом взимаемым не систематически, т.е. сборы носят разовый характер; 2) сбор (пошлина) – взнос, уплата которого является одним из условий совершения в отношении плательщиков сборов юридически значимых действий, т.е. сборы носят возмездный характер; 3) Сборы (пошлины) не имеют финансового значения присущего налогам. Цель взимания налогов - финансового обеспечения деятельности государства. Цель взыскания сбора (пошлины) – покрытие издержек государства, связанных с совершением юридически значимых действий в пользу плательщика сборов. Хотя стоит отметить, что на практике, этот принцип соблюдается не всегда. 4) Характер сборов (пошлин) предполагает использование иных принципов при определении размера платежа, нежели те, которые применяются при налогообложении. Размер пошлины или сбора определяют исходя из характера и размера услуги (принцип эквивалентности), а не из платежеспособности лица.

Cлайд 20

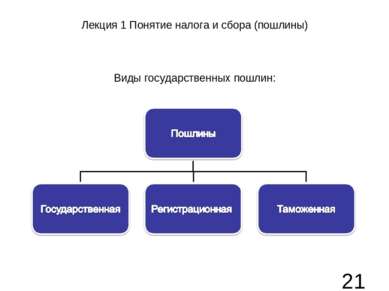

Лекция 1 Понятие налога и сбора (пошлины) Определение понятия сбора (пошлины) сформулированное в теории налогового права: Сбор (пошлина) - денежные повинности, взимаемые в индивидуальном порядке в связи с услугой публично-правового характера. Понятие пошлины в П.1 СТ. 333.16 Ч2 НК РФ: Государственная пошлина - сбор, взимаемый с лиц, указанных в статье 333.17 настоящего Кодекса, при их обращении в государственные органы, органы местного самоуправления, иные органы и (или) к должностным лицам, которые уполномочены в соответствии с законодательными актами Российской Федерации, законодательными актами субъектов Российской Федерации и нормативными правовыми актами органов местного самоуправления, за совершением в отношении этих лиц юридически значимых действий, предусмотренных главой 25.3., за исключением действий, совершаемых консульскими учреждениями Российской Федерации.

Лекция 1 Понятие налога и сбора (пошлины) Определение понятия сбора (пошлины) сформулированное в теории налогового права: Сбор (пошлина) - денежные повинности, взимаемые в индивидуальном порядке в связи с услугой публично-правового характера. Понятие пошлины в П.1 СТ. 333.16 Ч2 НК РФ: Государственная пошлина - сбор, взимаемый с лиц, указанных в статье 333.17 настоящего Кодекса, при их обращении в государственные органы, органы местного самоуправления, иные органы и (или) к должностным лицам, которые уполномочены в соответствии с законодательными актами Российской Федерации, законодательными актами субъектов Российской Федерации и нормативными правовыми актами органов местного самоуправления, за совершением в отношении этих лиц юридически значимых действий, предусмотренных главой 25.3., за исключением действий, совершаемых консульскими учреждениями Российской Федерации.

Cлайд 22

Лекция 1 Понятие налога и сбора (пошлины) В Налоговом кодексе Российской Федерации понятие "сбор" имеет собирательное значение. Оно охватывает как собственно сборы (платежи за обладание специальным правом), так и пошлины. Это объясняется тем, что в таком же значении понятие "сборы" употреблено в ст. 57 Конституции РФ, согласно которой "каждый обязан уплачивать законно установленные налоги и сборы".

Лекция 1 Понятие налога и сбора (пошлины) В Налоговом кодексе Российской Федерации понятие "сбор" имеет собирательное значение. Оно охватывает как собственно сборы (платежи за обладание специальным правом), так и пошлины. Это объясняется тем, что в таком же значении понятие "сборы" употреблено в ст. 57 Конституции РФ, согласно которой "каждый обязан уплачивать законно установленные налоги и сборы".

Cлайд 23

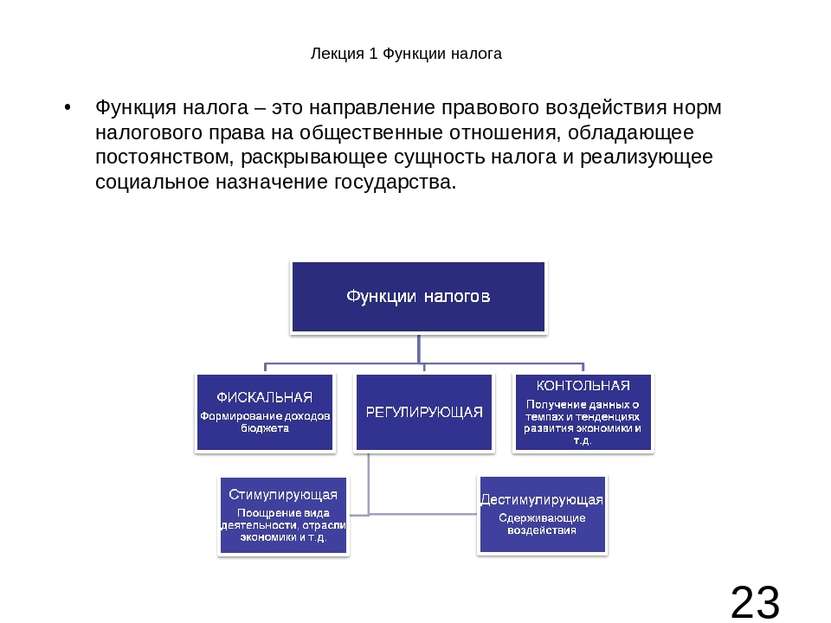

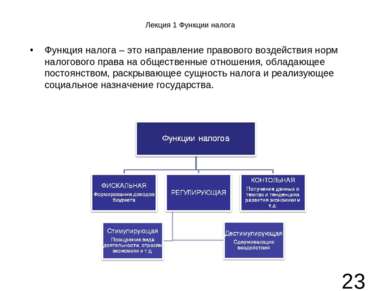

Лекция 1 Функции налога Функция налога – это направление правового воздействия норм налогового права на общественные отношения, обладающее постоянством, раскрывающее сущность налога и реализующее социальное назначение государства.

Лекция 1 Функции налога Функция налога – это направление правового воздействия норм налогового права на общественные отношения, обладающее постоянством, раскрывающее сущность налога и реализующее социальное назначение государства.

Cлайд 24

Лекция 1 Тема 3 Система налогов и сборов Система налогов и сборов - это совокупность установленных законным способом отельных налогов и сборов на территории страны, обладающих организационно-правовым и экономическим единством. Организационно правовое единство системы налогов выражается в централизованном порядке установления видов налогов и сборов и основных элементов их составов. Экономическое единство системы налогов – непременное условие реализации принципа обоснованности в макроэкономическом масштабе. При разработке системы налогов должно учитываться влияние налогообложения на экономику страны в целом.

Лекция 1 Тема 3 Система налогов и сборов Система налогов и сборов - это совокупность установленных законным способом отельных налогов и сборов на территории страны, обладающих организационно-правовым и экономическим единством. Организационно правовое единство системы налогов выражается в централизованном порядке установления видов налогов и сборов и основных элементов их составов. Экономическое единство системы налогов – непременное условие реализации принципа обоснованности в макроэкономическом масштабе. При разработке системы налогов должно учитываться влияние налогообложения на экономику страны в целом.

Cлайд 25

Лекция 1 Система налогов и сборов Мировая практика выделяет четыре базисные модели системы налогов в зависимости от роли различных видов налогов: Англосаксонская модель ориентирована на прямые налоги с физических лиц, доля косвенных налогов незначительна (США, Австралия, Великобритания, Канада). Евроконтинентальная модель характеризуется высокой долей отчислений на социальное страхование, а также большим объемом косвенных налогов (Германия, Франция, Австрия, Бельгия). Латиноамериканская модель рассчитана на сбор налогов в условиях инфляционной экономики. Косвенные налоги наиболее гибко реагируют на изменение цен, лучше защищают бюджет от инфляции и составляют основу системы налогов (Чили, Боливия). Смешанная модель сочетает черты других моделей, ее выбирают, чтобы диверсифицировать структуру доходов, избежать зависимости бюджета от отдельного вида или группы налогов (Российская Федерация).

Лекция 1 Система налогов и сборов Мировая практика выделяет четыре базисные модели системы налогов в зависимости от роли различных видов налогов: Англосаксонская модель ориентирована на прямые налоги с физических лиц, доля косвенных налогов незначительна (США, Австралия, Великобритания, Канада). Евроконтинентальная модель характеризуется высокой долей отчислений на социальное страхование, а также большим объемом косвенных налогов (Германия, Франция, Австрия, Бельгия). Латиноамериканская модель рассчитана на сбор налогов в условиях инфляционной экономики. Косвенные налоги наиболее гибко реагируют на изменение цен, лучше защищают бюджет от инфляции и составляют основу системы налогов (Чили, Боливия). Смешанная модель сочетает черты других моделей, ее выбирают, чтобы диверсифицировать структуру доходов, избежать зависимости бюджета от отдельного вида или группы налогов (Российская Федерация).

Cлайд 26

Лекция 1 Система налогов и сборов В современную системы налогов и сборов входят: федеральные, региональные и местные налоги и сборы (ст. 13-15 НК РФ). К федеральным налогам и сборам относятся: налог на добавленную стоимость; акцизы; налог на доходы физических лиц; налог на прибыль организаций; налог на добычу полезных ископаемых; водный налог; сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов; государственная пошлина. К региональным налогам относятся: налог на имущество организаций; налог на игорный бизнес; транспортный налог. К местным налогам относятся: земельный налог; налог на имущество физических лиц. Не могут устанавливаться федеральные, региональные или местные налоги и сборы, не предусмотренные НК РФ. Кроме того, федеральные, региональные и местные налоги и сборы отменяются также исключительно НК РФ.

Лекция 1 Система налогов и сборов В современную системы налогов и сборов входят: федеральные, региональные и местные налоги и сборы (ст. 13-15 НК РФ). К федеральным налогам и сборам относятся: налог на добавленную стоимость; акцизы; налог на доходы физических лиц; налог на прибыль организаций; налог на добычу полезных ископаемых; водный налог; сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов; государственная пошлина. К региональным налогам относятся: налог на имущество организаций; налог на игорный бизнес; транспортный налог. К местным налогам относятся: земельный налог; налог на имущество физических лиц. Не могут устанавливаться федеральные, региональные или местные налоги и сборы, не предусмотренные НК РФ. Кроме того, федеральные, региональные и местные налоги и сборы отменяются также исключительно НК РФ.

Cлайд 27

Лекция 1 Система налогов и сборов Законодатель в гл. 2 НК РФ (ст. 18) выделяет специальные налоговые режимы. К специальным налоговым режимам относятся: - система налогообложения для сельскохозяйственных товаро производителей (единый сельскохозяйственный налог); - упрощенная система налогообложения; - система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности; - система налогообложения при выполнении соглашений о разделе продукции Специальные налоговые режимы могут предусматривать освобождение от обязанности по уплате отдельных федеральных, региональных и местных налогов и сборов, указанных в статьях 13 - 15 НК РФ Специальные налоговые режимы устанавливаются НК РФ и применяются в случаях и порядке, которые предусмотрены НК РФ и иными актами законодательства о налогах и сборах.

Лекция 1 Система налогов и сборов Законодатель в гл. 2 НК РФ (ст. 18) выделяет специальные налоговые режимы. К специальным налоговым режимам относятся: - система налогообложения для сельскохозяйственных товаро производителей (единый сельскохозяйственный налог); - упрощенная система налогообложения; - система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности; - система налогообложения при выполнении соглашений о разделе продукции Специальные налоговые режимы могут предусматривать освобождение от обязанности по уплате отдельных федеральных, региональных и местных налогов и сборов, указанных в статьях 13 - 15 НК РФ Специальные налоговые режимы устанавливаются НК РФ и применяются в случаях и порядке, которые предусмотрены НК РФ и иными актами законодательства о налогах и сборах.

Cлайд 31

Лекция 1 Тема 4 Понятие налоговой системы Налоговая система - это совокупность установленных в государстве существенных условий налогообложения Существенными условиями налогообложения являются: - принципы налогообложения; - порядок установления и введения налогов; - система налогов; - порядок распределения налоговых поступлений между бюджетами разных уровней; - права и обязанности участников налоговых отношений; - формы и методы налогового контроля; - ответственность участников налоговых отношений; - способы защиты прав и интересов участников налоговых отношений.

Лекция 1 Тема 4 Понятие налоговой системы Налоговая система - это совокупность установленных в государстве существенных условий налогообложения Существенными условиями налогообложения являются: - принципы налогообложения; - порядок установления и введения налогов; - система налогов; - порядок распределения налоговых поступлений между бюджетами разных уровней; - права и обязанности участников налоговых отношений; - формы и методы налогового контроля; - ответственность участников налоговых отношений; - способы защиты прав и интересов участников налоговых отношений.

Cлайд 32

Лекция 1 Система налогов и сборов и налоговая система Понятие «система налогов и сборов» следует отличать от понятия «налоговая система». Система налогов и сборов - это совокупность установленных законным способом отельных налогов и сборов на территории страны, обладающих организационно-правовым и экономическим единством. Налоговая система - это совокупность установленных в государстве существенных условий налогообложения Понятие система налогов характеризует налоговый правопорядок в целом, а система налогов и сборов является одним из элементов современной налоговой системы Российской Федерации.

Лекция 1 Система налогов и сборов и налоговая система Понятие «система налогов и сборов» следует отличать от понятия «налоговая система». Система налогов и сборов - это совокупность установленных законным способом отельных налогов и сборов на территории страны, обладающих организационно-правовым и экономическим единством. Налоговая система - это совокупность установленных в государстве существенных условий налогообложения Понятие система налогов характеризует налоговый правопорядок в целом, а система налогов и сборов является одним из элементов современной налоговой системы Российской Федерации.

Cлайд 34

Лекция 1 Принципы налогообложения Необходимо учитывать, что принципы налогообложения играют не только познавательную роль, роль научных абстракций. Они выступают и юридическим инструментом. Будучи закрепленными в конституциях и законах, принципы налогообложения оказывают непосредственное влияние на практику налогообложения. Общие принципы налогообложения и сборов относятся к основным гарантиям, установление которых федеральным законом обеспечивает реализацию и соблюдение основ конституционного строя, основных прав и свобод человека и гражданина, принципов федерализма в Российской Федерации В зависимости от направленности действия и смысла решаемых задач основные принципы налогообложения и сборов можно разделить на три группы: 1) принципы, обеспечивающие реализацию и соблюдение основ конституционного строя; 2) принципы, обеспечивающие реализацию и соблюдение основных прав и свобод налогоплательщиков; 3) принципы, обеспечивающие реализацию и соблюдение начал федерализма.

Лекция 1 Принципы налогообложения Необходимо учитывать, что принципы налогообложения играют не только познавательную роль, роль научных абстракций. Они выступают и юридическим инструментом. Будучи закрепленными в конституциях и законах, принципы налогообложения оказывают непосредственное влияние на практику налогообложения. Общие принципы налогообложения и сборов относятся к основным гарантиям, установление которых федеральным законом обеспечивает реализацию и соблюдение основ конституционного строя, основных прав и свобод человека и гражданина, принципов федерализма в Российской Федерации В зависимости от направленности действия и смысла решаемых задач основные принципы налогообложения и сборов можно разделить на три группы: 1) принципы, обеспечивающие реализацию и соблюдение основ конституционного строя; 2) принципы, обеспечивающие реализацию и соблюдение основных прав и свобод налогоплательщиков; 3) принципы, обеспечивающие реализацию и соблюдение начал федерализма.

Cлайд 35

Лекция 1 Принципы налогообложения Дать ссылку на источник где про них можно подробно прочитать 1. Основные принципы налогообложения, обеспечивающие реализацию и соблюдение основ конституционного строя: - принцип публичной цели взимания налогов и сборов; - принцип приоритета финансовой цели взимания налогов и сборов; - принцип ограничения специализации налогов и сборов; - принцип установления, изменения или отмены налогов и сборов законами; - принцип установления налогов и сборов в должной процедуре; - принцип ограничения форм налогового законотворчества. 2. Основные принципы налогообложения, обеспечивающие реализацию и соблюдение прав и свобод налогоплательщика: - принцип юридического равенства плательщиков налогов и сборов; - принцип всеобщности налогообложения; - принцип равного налогового бремени; - принцип соразмерности налогообложения конституционно значимым целям ограничения прав и свобод. 3. Основные принципы налогообложения, обеспечивающие реализацию и соблюдение начал федерализма: - принцип единства налоговой политики; - принцип единства системы налогов; - принцип разделения налоговых полномочий.

Лекция 1 Принципы налогообложения Дать ссылку на источник где про них можно подробно прочитать 1. Основные принципы налогообложения, обеспечивающие реализацию и соблюдение основ конституционного строя: - принцип публичной цели взимания налогов и сборов; - принцип приоритета финансовой цели взимания налогов и сборов; - принцип ограничения специализации налогов и сборов; - принцип установления, изменения или отмены налогов и сборов законами; - принцип установления налогов и сборов в должной процедуре; - принцип ограничения форм налогового законотворчества. 2. Основные принципы налогообложения, обеспечивающие реализацию и соблюдение прав и свобод налогоплательщика: - принцип юридического равенства плательщиков налогов и сборов; - принцип всеобщности налогообложения; - принцип равного налогового бремени; - принцип соразмерности налогообложения конституционно значимым целям ограничения прав и свобод. 3. Основные принципы налогообложения, обеспечивающие реализацию и соблюдение начал федерализма: - принцип единства налоговой политики; - принцип единства системы налогов; - принцип разделения налоговых полномочий.

Cлайд 36

Лекция1 Принципы налогообложения Возможны и другие основания деления на группы принципов налогообложения и сборов. Так выделяют экономические, юридические и организационные принципы. К экономическим принципам относят принципы, сформулированные А.Смитом, а именно справедливости, определенности, удобности и экономии, которые в настоящее время воплощены на практике как принципы справедливости, соразмерности, максимального учета интересов и возможностей налогоплательщиков и экономичности (эффективности). К юридическим принципам относят: - принцип равного налогового бремени; - принцип установления налогов законами; - принцип отрицания обратной силы налоговых законов; - принцип наличия всех элементов налога в налоговом законе.

Лекция1 Принципы налогообложения Возможны и другие основания деления на группы принципов налогообложения и сборов. Так выделяют экономические, юридические и организационные принципы. К экономическим принципам относят принципы, сформулированные А.Смитом, а именно справедливости, определенности, удобности и экономии, которые в настоящее время воплощены на практике как принципы справедливости, соразмерности, максимального учета интересов и возможностей налогоплательщиков и экономичности (эффективности). К юридическим принципам относят: - принцип равного налогового бремени; - принцип установления налогов законами; - принцип отрицания обратной силы налоговых законов; - принцип наличия всех элементов налога в налоговом законе.

Cлайд 37

Лекция1 Принципы налогообложения К организационным принципам относят: - принцип единства финансовой, налоговой политики и единства налоговой системы; - принцип подвижности (эластичности) означает, что налог и некоторые налоговые механизмы могут быть оперативно изменены в сторону уменьшения или увеличения налогового бремени в соответствии с объективными нуждами и возможностями государства); - принцип стабильности означает, что налоговая система должна действовать в течение ряда лет вплоть до налоговой реформы; - принцип множественности налогов предусматривает, что налоговая система государства должна быть основана на совокупности дифференцированных налогов и объектов обложения; - принцип исчерпывающего перечня региональных и местных налогов означает проявление государственно-правовой идеи фискального федерализма как основного способа разделения налоговых полномочий между федеральными и региональными властями, а также органами местного самоуправления. Основные принципы налогообложения нашли свое закрепление в ст.3 части первой НК РФ, которая называется: «Основные начала законодательства о налогах и сборах».

Лекция1 Принципы налогообложения К организационным принципам относят: - принцип единства финансовой, налоговой политики и единства налоговой системы; - принцип подвижности (эластичности) означает, что налог и некоторые налоговые механизмы могут быть оперативно изменены в сторону уменьшения или увеличения налогового бремени в соответствии с объективными нуждами и возможностями государства); - принцип стабильности означает, что налоговая система должна действовать в течение ряда лет вплоть до налоговой реформы; - принцип множественности налогов предусматривает, что налоговая система государства должна быть основана на совокупности дифференцированных налогов и объектов обложения; - принцип исчерпывающего перечня региональных и местных налогов означает проявление государственно-правовой идеи фискального федерализма как основного способа разделения налоговых полномочий между федеральными и региональными властями, а также органами местного самоуправления. Основные принципы налогообложения нашли свое закрепление в ст.3 части первой НК РФ, которая называется: «Основные начала законодательства о налогах и сборах».

Cлайд 38

Лекция 1 Тема 5. Понятие, предмет, метод и система налогового права. Термин «налоговое право» в юридической науке рассматривается в трех аспектах: 1) налоговое право как учебная дисциплина; 2) налоговое право как наука (система категорий, суждений и выводов о налогово-правовых отношениях); 3) налоговое право как подотрасль финансового права.

Лекция 1 Тема 5. Понятие, предмет, метод и система налогового права. Термин «налоговое право» в юридической науке рассматривается в трех аспектах: 1) налоговое право как учебная дисциплина; 2) налоговое право как наука (система категорий, суждений и выводов о налогово-правовых отношениях); 3) налоговое право как подотрасль финансового права.

Cлайд 39

Лекция 1 Понятие, предмет, метод и система налогового права. Налоговое право как учебная дисциплина представляет собой совокупность знаний, представлений, информации об основных положениях налогового права. Оно может отличаться от налогового права как подотрасли, так как содержит более обширный объем информации. Ведь в рамках учебной дисциплины рассматриваются такие вопросы, как предмет, метод налогового права, виды налогов и сборов, история налогового законодательства и другие теоретические проблемы. Наука налогового права - система знаний, научных концепций и положений о нормах налогового права, теории, практике, о порядке, формах и способах применения норм налогового права. Налоговое право как подотрасль финансового права - совокупность финансово-правовых норм, регулирующих общественные отношения, возникающие в процессе установления, введения и взиманию налогов, налогового контроля и привлечения к ответственности за совершение налоговых правонарушений.

Лекция 1 Понятие, предмет, метод и система налогового права. Налоговое право как учебная дисциплина представляет собой совокупность знаний, представлений, информации об основных положениях налогового права. Оно может отличаться от налогового права как подотрасли, так как содержит более обширный объем информации. Ведь в рамках учебной дисциплины рассматриваются такие вопросы, как предмет, метод налогового права, виды налогов и сборов, история налогового законодательства и другие теоретические проблемы. Наука налогового права - система знаний, научных концепций и положений о нормах налогового права, теории, практике, о порядке, формах и способах применения норм налогового права. Налоговое право как подотрасль финансового права - совокупность финансово-правовых норм, регулирующих общественные отношения, возникающие в процессе установления, введения и взиманию налогов, налогового контроля и привлечения к ответственности за совершение налоговых правонарушений.

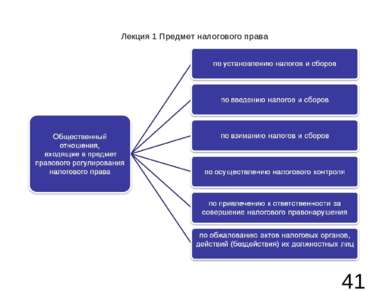

Cлайд 40

Лекция 1 Понятие, предмет, метод и система налогового права. Предмет налогового права – это общественные отношения, складывающиеся между государством в лице его органов, наделенных специальной компетенцией, а также налогоплательщиками и иными лицами в процессе установления, введения в действие и взимания налоговых платежей, налогового контроля и привлечения к ответственности за совершение налоговых правонарушений. Метод налогового права - это совокупность приемов и способов регулирования налоговых отношений. Преобладающим методом правового регулирования налоговых отношений является императивный метод, так как государство устанавливает процедуры установления, введения и уплаты налогов, а также материальное содержание этих отношений. В качестве властной стороны выступает публичный субъект, который выражает волю государства или муниципального образования. Однако применение в налоговом праве преимущественно императивного способа не исключает возможности использования императивно ограниченной диспозитивности. Использование диспозитивного метода правового регулирования, предполагающего юридическое равенство сторон в налоговом праве, ограничено. Элементы диспозитивности применяются в целях регулирующего воздействия на экономические отношения.

Лекция 1 Понятие, предмет, метод и система налогового права. Предмет налогового права – это общественные отношения, складывающиеся между государством в лице его органов, наделенных специальной компетенцией, а также налогоплательщиками и иными лицами в процессе установления, введения в действие и взимания налоговых платежей, налогового контроля и привлечения к ответственности за совершение налоговых правонарушений. Метод налогового права - это совокупность приемов и способов регулирования налоговых отношений. Преобладающим методом правового регулирования налоговых отношений является императивный метод, так как государство устанавливает процедуры установления, введения и уплаты налогов, а также материальное содержание этих отношений. В качестве властной стороны выступает публичный субъект, который выражает волю государства или муниципального образования. Однако применение в налоговом праве преимущественно императивного способа не исключает возможности использования императивно ограниченной диспозитивности. Использование диспозитивного метода правового регулирования, предполагающего юридическое равенство сторон в налоговом праве, ограничено. Элементы диспозитивности применяются в целях регулирующего воздействия на экономические отношения.

Cлайд 42

Лекция 1 Система налогового права Система налогового права - это определенная внутренняя его структура, которая складывается объективно как отражение реально существующих и развивающихся общественных отношений налоговой сферы. Налоговое право подразделяется на две части - Общую и Особенную. Общая часть налогового права включает нормы, устанавливающие: - основные принципы налогообложения; - систему и виды налогов и сборов Российской Федерации; - права и обязанности участников отношений, регулируемых налоговым правом; - основания возникновения, изменения и прекращения обязанностей по уплате налогов, порядок их исполнения; - порядок осуществления налоговой отчетности и налогового контроля; - ответственность за совершение налоговых правонарушений и порядок обжалования действий (бездействия) налоговых органов и их должностных лиц; - способы и порядок защиты прав налогоплательщиков. Особенная часть налогового права включает нормы, регулирующие порядок взимания отдельных видов налогов.

Лекция 1 Система налогового права Система налогового права - это определенная внутренняя его структура, которая складывается объективно как отражение реально существующих и развивающихся общественных отношений налоговой сферы. Налоговое право подразделяется на две части - Общую и Особенную. Общая часть налогового права включает нормы, устанавливающие: - основные принципы налогообложения; - систему и виды налогов и сборов Российской Федерации; - права и обязанности участников отношений, регулируемых налоговым правом; - основания возникновения, изменения и прекращения обязанностей по уплате налогов, порядок их исполнения; - порядок осуществления налоговой отчетности и налогового контроля; - ответственность за совершение налоговых правонарушений и порядок обжалования действий (бездействия) налоговых органов и их должностных лиц; - способы и порядок защиты прав налогоплательщиков. Особенная часть налогового права включает нормы, регулирующие порядок взимания отдельных видов налогов.

Cлайд 43

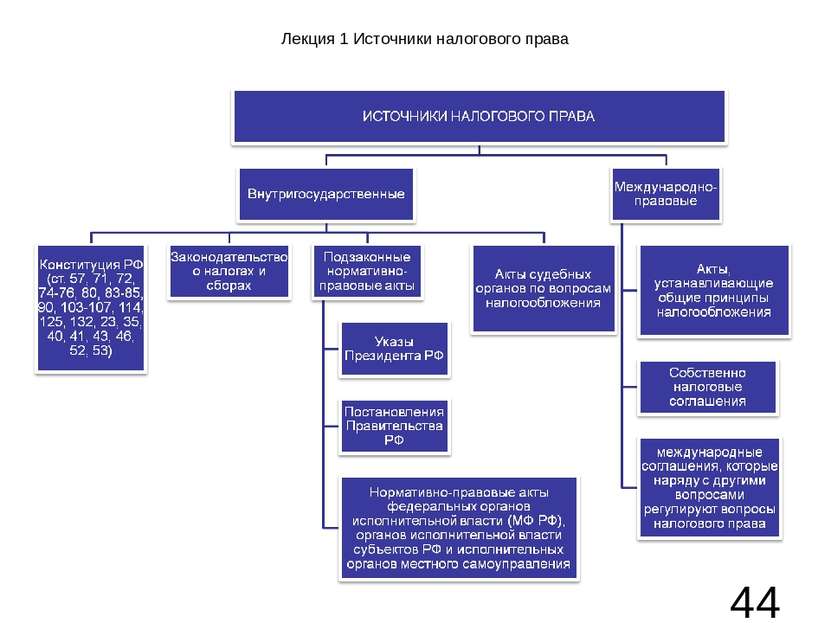

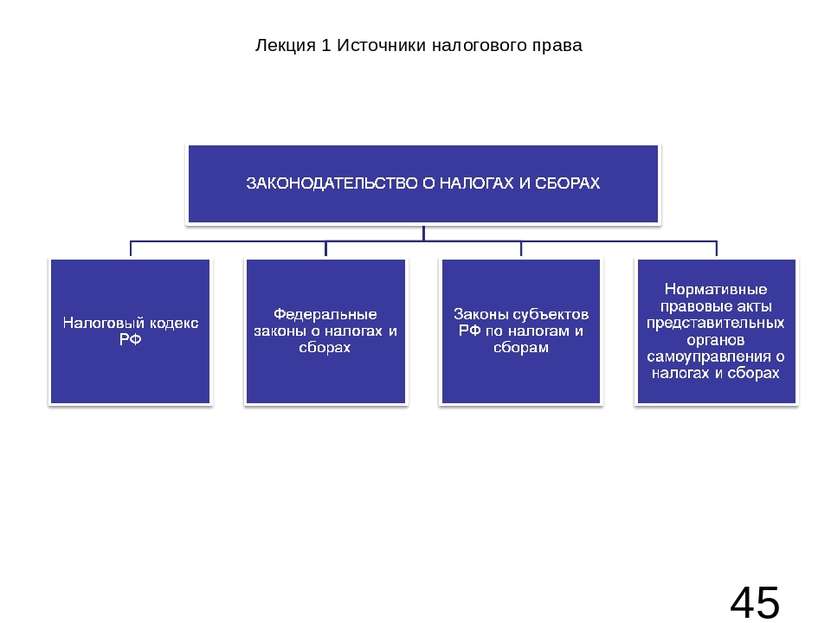

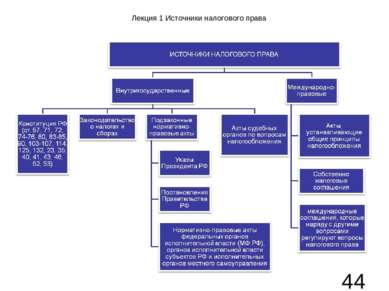

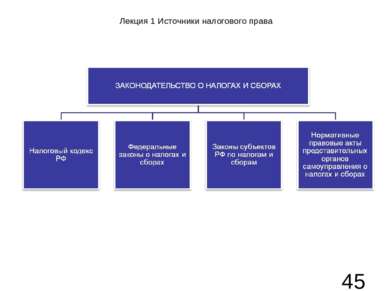

Лекция 1 Тема 6 Источники налогового права Источники налогового права – это конкретные формы выражения норм налогового права, т.е. правовые акты представительных и исполнительных органов государственной власти и местного самоуправления, в которых содержатся нормы налогового права. Ст. 1 части первой НК РФ: Законодательство Российской Федерации о налогах и сборах состоит из настоящего Кодекса и принятых в соответствии с ним федеральных законов о налогах и сборах. Ст. 7 части первой НК РФ: Если международным договором Российской Федерации, содержащим положения, касающиеся налогообложения и сборов, установлены иные правила и нормы, чем предусмотренные настоящим Кодексом и принятыми в соответствии с ним нормативными правовыми актами о налогах и (или) сборах, то применяются правила и нормы международных договоров Российской Федерации. Ст. 4 части первой НК РФ: Правительство Российской Федерации, федеральные органы исполнительной власти, уполномоченные осуществлять функции по выработке государственной политики и нормативно-правовому регулированию в сфере налогов и сборов и в области таможенного дела, органы исполнительной власти субъектов Российской Федерации, исполнительные органы местного самоуправления в предусмотренных законодательством о налогах и сборах случаях в пределах своей компетенции издают нормативные правовые акты по вопросам, связанным с налогообложением и со сборами, которые не могут изменять или дополнять законодательство о налогах и сборах. Федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, его территориальные органы, а также подчиненные федеральному органу исполнительной власти, уполномоченному в области таможенного дела, таможенные органы Российской Федерации не имеют права издавать нормативные правовые акты по вопросам налогов и сборов.

Лекция 1 Тема 6 Источники налогового права Источники налогового права – это конкретные формы выражения норм налогового права, т.е. правовые акты представительных и исполнительных органов государственной власти и местного самоуправления, в которых содержатся нормы налогового права. Ст. 1 части первой НК РФ: Законодательство Российской Федерации о налогах и сборах состоит из настоящего Кодекса и принятых в соответствии с ним федеральных законов о налогах и сборах. Ст. 7 части первой НК РФ: Если международным договором Российской Федерации, содержащим положения, касающиеся налогообложения и сборов, установлены иные правила и нормы, чем предусмотренные настоящим Кодексом и принятыми в соответствии с ним нормативными правовыми актами о налогах и (или) сборах, то применяются правила и нормы международных договоров Российской Федерации. Ст. 4 части первой НК РФ: Правительство Российской Федерации, федеральные органы исполнительной власти, уполномоченные осуществлять функции по выработке государственной политики и нормативно-правовому регулированию в сфере налогов и сборов и в области таможенного дела, органы исполнительной власти субъектов Российской Федерации, исполнительные органы местного самоуправления в предусмотренных законодательством о налогах и сборах случаях в пределах своей компетенции издают нормативные правовые акты по вопросам, связанным с налогообложением и со сборами, которые не могут изменять или дополнять законодательство о налогах и сборах. Федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, его территориальные органы, а также подчиненные федеральному органу исполнительной власти, уполномоченному в области таможенного дела, таможенные органы Российской Федерации не имеют права издавать нормативные правовые акты по вопросам налогов и сборов.

Cлайд 46

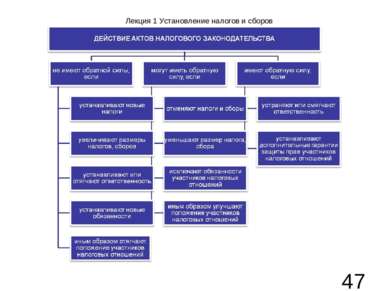

Лекция 1 Установление налогов и сборов Акты законодательства о налогах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее 1-го числа очередного налогового периода по соответствующему налогу, за исключением случаев, предусмотренных статьей 5 НК РФ. Акты законодательства о сборах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования, за исключением случаев, предусмотренных статьей 5 НК РФ. Федеральные законы, вносящие изменения в НК РФ в части установления новых налогов и (или) сборов, а также акты законодательства о налогах и сборах субъектов Российской Федерации и нормативные правовые акты представительных органов муниципальных образований, вводящие налоги, вступают в силу не ранее 1 января года, следующего за годом их принятия, но не ранее одного месяца со дня их официального опубликования.

Лекция 1 Установление налогов и сборов Акты законодательства о налогах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее 1-го числа очередного налогового периода по соответствующему налогу, за исключением случаев, предусмотренных статьей 5 НК РФ. Акты законодательства о сборах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования, за исключением случаев, предусмотренных статьей 5 НК РФ. Федеральные законы, вносящие изменения в НК РФ в части установления новых налогов и (или) сборов, а также акты законодательства о налогах и сборах субъектов Российской Федерации и нормативные правовые акты представительных органов муниципальных образований, вводящие налоги, вступают в силу не ранее 1 января года, следующего за годом их принятия, но не ранее одного месяца со дня их официального опубликования.

Cлайд 48

Лекция 1 Установление налогов и сборов Пример применения ст. 5 части первой НК РФ: порядок вступления в силу изменений НК РФ Предположим, что 5 декабря 2012 г. официально опубликован закон, вносящий изменения в гл. 23 «Налог на доходы физических лиц» НК РФ в части повышения ставки налога с 13 до 20%. Закон не может вступить в силу ранее 1 января 2014 года, поскольку налоговым периодом для этого налога является год. Таким образом, чтобы ставка налога была повышена в 2013г., соответствующий закон должен быть опубликован до 30 ноября 2012г. (включительно), поскольку закон вступает в силу не ранее одного месяца со дня их официального опубликования.

Лекция 1 Установление налогов и сборов Пример применения ст. 5 части первой НК РФ: порядок вступления в силу изменений НК РФ Предположим, что 5 декабря 2012 г. официально опубликован закон, вносящий изменения в гл. 23 «Налог на доходы физических лиц» НК РФ в части повышения ставки налога с 13 до 20%. Закон не может вступить в силу ранее 1 января 2014 года, поскольку налоговым периодом для этого налога является год. Таким образом, чтобы ставка налога была повышена в 2013г., соответствующий закон должен быть опубликован до 30 ноября 2012г. (включительно), поскольку закон вступает в силу не ранее одного месяца со дня их официального опубликования.