X

Код презентации скопируйте его

Налоговый контроль

Скачать эту презентациюПрезентация на тему Налоговый контроль

Скачать эту презентациюCлайд 2

Налоговый контроль – часть финансового контроля государства, представляет собой специальный способ обеспечения законности в налоговом праве и осуществляется на всех стадиях финансово-хозяйственной деятельности налогоплательщиков и плательщиков сборов. Самые актуальные и полезные ПРЕЗЕНТАЦИИ ПО ЮРИСПРУДЕНЦИИ для студентов и не только.

Налоговый контроль – часть финансового контроля государства, представляет собой специальный способ обеспечения законности в налоговом праве и осуществляется на всех стадиях финансово-хозяйственной деятельности налогоплательщиков и плательщиков сборов. Самые актуальные и полезные ПРЕЗЕНТАЦИИ ПО ЮРИСПРУДЕНЦИИ для студентов и не только.

Cлайд 3

Объектами налогового контроля являются движение денежных средств в процессе аккумулирования публичных денежных фондов, а также материальные, трудовые и иные ресурсы налогоплательщиков. Предметом налогового контроля выступают валютные и кассовые операции, сметы предприятий, налоговые декларации, использование налоговых льгот, бухгалтерская документация и т. д.

Объектами налогового контроля являются движение денежных средств в процессе аккумулирования публичных денежных фондов, а также материальные, трудовые и иные ресурсы налогоплательщиков. Предметом налогового контроля выступают валютные и кассовые операции, сметы предприятий, налоговые декларации, использование налоговых льгот, бухгалтерская документация и т. д.

Cлайд 4

Субъектами налогового контроля являются: налоговые органы (ФНС, ТК); органы государственных внебюджетных фондов (в широком смысле). Отдельными контрольными полномочиями относительно сферы налогообложения обладают Счетная палата РФ и Министерство финансов РФ. Подконтрольными субъектами выступают организации и физические лица, на которых возложена обязанность уплачивать законно установленные налоги и сборы.

Субъектами налогового контроля являются: налоговые органы (ФНС, ТК); органы государственных внебюджетных фондов (в широком смысле). Отдельными контрольными полномочиями относительно сферы налогообложения обладают Счетная палата РФ и Министерство финансов РФ. Подконтрольными субъектами выступают организации и физические лица, на которых возложена обязанность уплачивать законно установленные налоги и сборы.

Cлайд 5

обеспечение экономической безопасности государства при формировании публичных централизованных и децентрализованных денежных фондов; обеспечение надлежащего контроля за формированием государственных доходов и рациональным их использованием; улучшение взаимодействия и координации деятельности контрольных органов в Российской Федерации;

обеспечение экономической безопасности государства при формировании публичных централизованных и децентрализованных денежных фондов; обеспечение надлежащего контроля за формированием государственных доходов и рациональным их использованием; улучшение взаимодействия и координации деятельности контрольных органов в Российской Федерации;

Cлайд 6

проверка выполнения финансовых обязательств перед государством и муниципальными образованиями со стороны организаций и физических лиц; проверка целевого использования налоговых льгот; пресечение и предупреждение правонарушений в налоговой сфере.

проверка выполнения финансовых обязательств перед государством и муниципальными образованиями со стороны организаций и физических лиц; проверка целевого использования налоговых льгот; пресечение и предупреждение правонарушений в налоговой сфере.

Cлайд 7

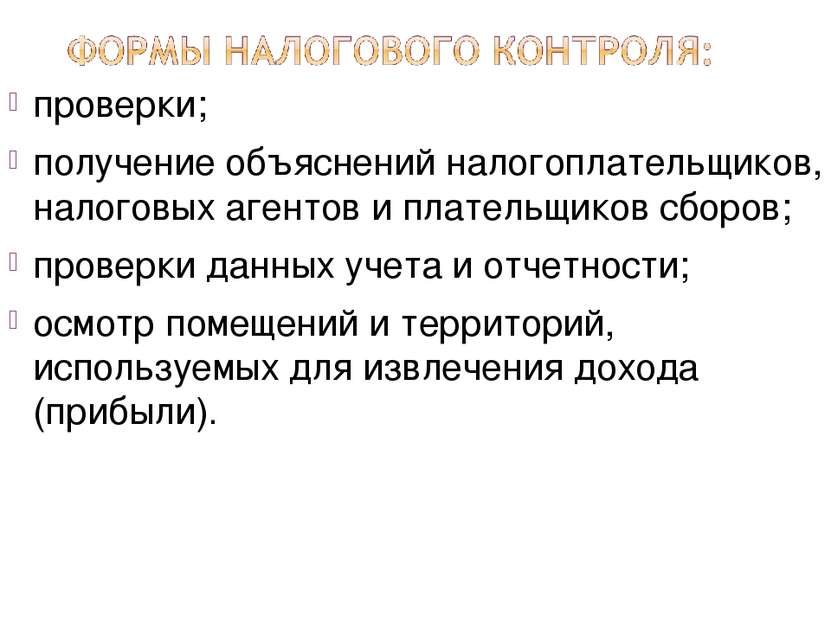

Форма налогового контроля — это способ конкретного выражения и организации контрольных действий.

Форма налогового контроля — это способ конкретного выражения и организации контрольных действий.

Cлайд 8

проверки; получение объяснений налогоплательщиков, налоговых агентов и плательщиков сборов; проверки данных учета и отчетности; осмотр помещений и территорий, используемых для извлечения дохода (прибыли).

проверки; получение объяснений налогоплательщиков, налоговых агентов и плательщиков сборов; проверки данных учета и отчетности; осмотр помещений и территорий, используемых для извлечения дохода (прибыли).

Cлайд 9

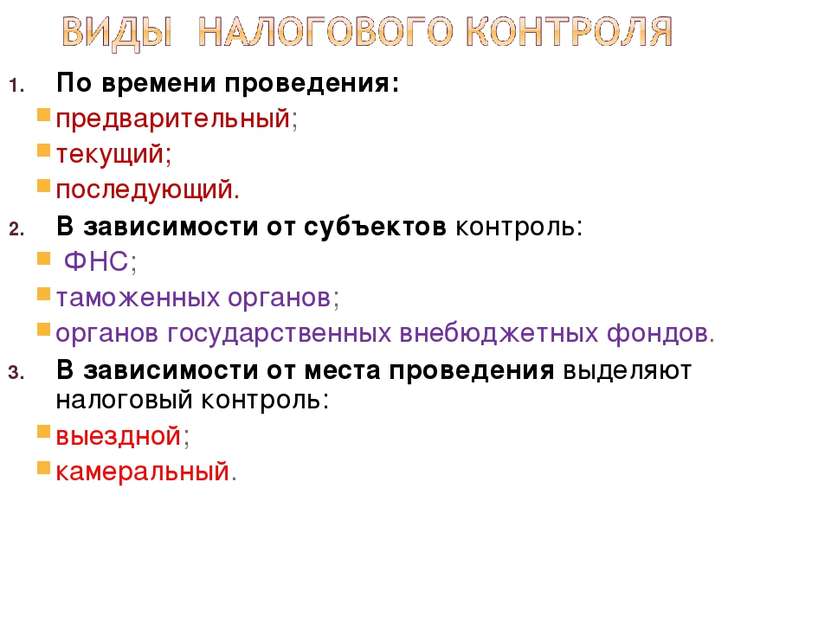

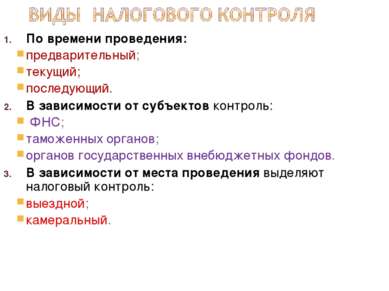

По времени проведения: предварительный; текущий; последующий. В зависимости от субъектов контроль: ФНС; таможенных органов; органов государственных внебюджетных фондов. В зависимости от места проведения выделяют налоговый контроль: выездной; камеральный.

По времени проведения: предварительный; текущий; последующий. В зависимости от субъектов контроль: ФНС; таможенных органов; органов государственных внебюджетных фондов. В зависимости от места проведения выделяют налоговый контроль: выездной; камеральный.

Cлайд 11

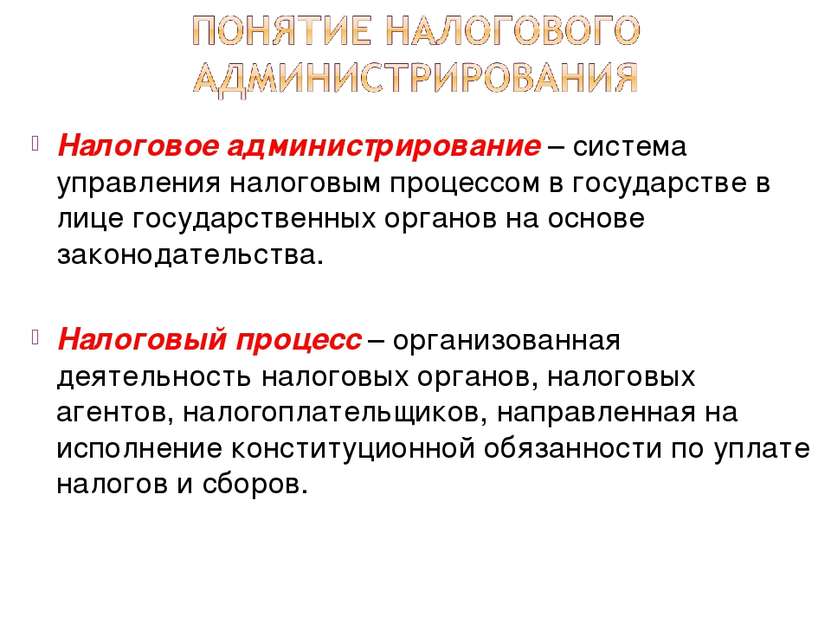

Налоговое администрирование – система управления налоговым процессом в государстве в лице государственных органов на основе законодательства. Налоговый процесс – организованная деятельность налоговых органов, налоговых агентов, налогоплательщиков, направленная на исполнение конституционной обязанности по уплате налогов и сборов.

Налоговое администрирование – система управления налоговым процессом в государстве в лице государственных органов на основе законодательства. Налоговый процесс – организованная деятельность налоговых органов, налоговых агентов, налогоплательщиков, направленная на исполнение конституционной обязанности по уплате налогов и сборов.

Cлайд 12

система и структура налоговых органов; сбор, обработка, проверка налоговой отчетности; порядок предоставления налоговых льгот; ответственность за налоговые правонарушения; ведение налоговой статистики; налоговое регулирование и т.п.

система и структура налоговых органов; сбор, обработка, проверка налоговой отчетности; порядок предоставления налоговых льгот; ответственность за налоговые правонарушения; ведение налоговой статистики; налоговое регулирование и т.п.

Cлайд 13

налоговый контроль; налоговое воздействие (наложение ареста на имущество); привлечение к ответственности; налоговое стимулирование (применение льгот, возврат сумм излишне уплаченных или взысканных налогов); учет налогоплательщиков и объектов налогообложения.

налоговый контроль; налоговое воздействие (наложение ареста на имущество); привлечение к ответственности; налоговое стимулирование (применение льгот, возврат сумм излишне уплаченных или взысканных налогов); учет налогоплательщиков и объектов налогообложения.

Cлайд 14

Налоговое администрирование имеет целью обеспечить: социально-экономическую стабильность общества и государства; бесперебойное финансирование процесса государственного и муниципального управления; правопорядок, соблюдение налогового законодательства.

Налоговое администрирование имеет целью обеспечить: социально-экономическую стабильность общества и государства; бесперебойное финансирование процесса государственного и муниципального управления; правопорядок, соблюдение налогового законодательства.

Cлайд 15

Методы административного принуждения: штрафы; арест имущества налогоплательщиков; приостановление операций по счетам налогоплательщиков и др. Стимулирующие методы: применение налоговых льгот; изменение сроков уплаты налогов; заключение договора поручительства; налоговые вычеты; применение залога имущества.

Методы административного принуждения: штрафы; арест имущества налогоплательщиков; приостановление операций по счетам налогоплательщиков и др. Стимулирующие методы: применение налоговых льгот; изменение сроков уплаты налогов; заключение договора поручительства; налоговые вычеты; применение залога имущества.