X

Код презентации скопируйте его

Бухгалтерский баланс

Скачать эту презентациюПрезентация на тему Бухгалтерский баланс

Скачать эту презентациюCлайд 1

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ НОУ ВПО «РОССИЙСКАЯ МЕЖДУНАРОДНАЯ АКАДЕМИЯ ТУРИЗМА» КАРЕЛЬСКИЙ ИНСТИТУТ ТУРИЗМА (ФИЛИАЛ) Менеджмент организации Антикризисное управление Выполнила: студентка 5 курса группы Менеджмент туризма Шустова Юлия Проверил: к.э.н., доцент Конев Иван Петрович План финансового оздоровления ОАО «Газпром»

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ НОУ ВПО «РОССИЙСКАЯ МЕЖДУНАРОДНАЯ АКАДЕМИЯ ТУРИЗМА» КАРЕЛЬСКИЙ ИНСТИТУТ ТУРИЗМА (ФИЛИАЛ) Менеджмент организации Антикризисное управление Выполнила: студентка 5 курса группы Менеджмент туризма Шустова Юлия Проверил: к.э.н., доцент Конев Иван Петрович План финансового оздоровления ОАО «Газпром»

Cлайд 2

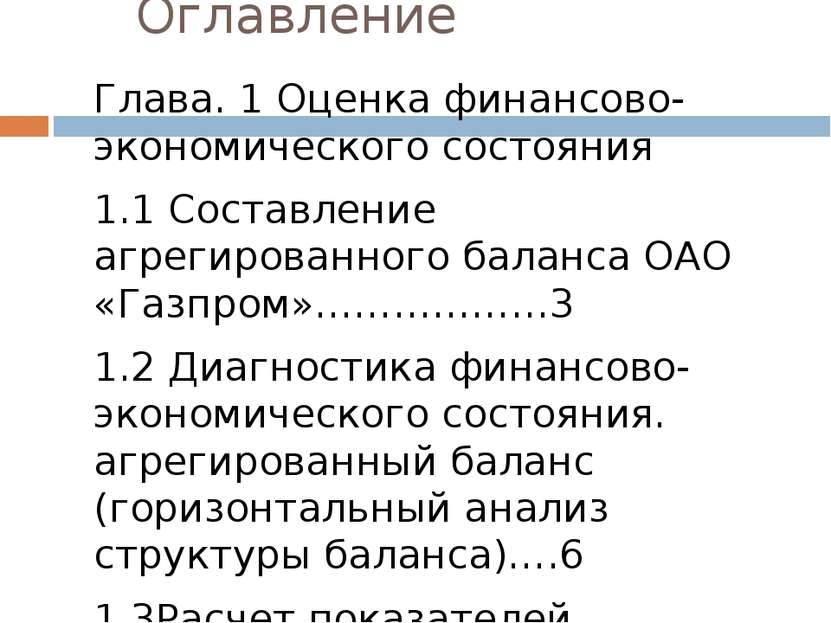

Оглавление Глава. 1 Оценка финансово-экономического состояния 1.1 Составление агрегированного баланса ОАО «Газпром»………………3 1.2 Диагностика финансово-экономического состояния. агрегированный баланс (горизонтальный анализ структуры баланса)….6 1.3Расчет показателей платежеспособности организации………………….11 1.4 Расчет показателей финансовой устойчивости……………………………22 Глава 2 Оценка конкурентоспособности предприятия 2.1Расчет показателей деловой активности предприятия………………..26 2.2 Расчет показателей рентабельности предприятия……………………….28 2.3 Анализ возможности банкротства с помощью модели оценки рисков…………………………………………………………………………………………..30 Глава 3 План реструктуризации 3.1 План реструктуризации краткосрочных обязательств………………..…36 3.2 Реструктуризация имущества……………………………………………………..38 3.3 Реструктуризация бизнеса……………………………………………………….…39 3.4 План-график погашения задолженности в течение 2014-2015 г…...40 Вывод ………………………………………………………………………………………..…41 Список литературы…………………………………………………………………………42

Оглавление Глава. 1 Оценка финансово-экономического состояния 1.1 Составление агрегированного баланса ОАО «Газпром»………………3 1.2 Диагностика финансово-экономического состояния. агрегированный баланс (горизонтальный анализ структуры баланса)….6 1.3Расчет показателей платежеспособности организации………………….11 1.4 Расчет показателей финансовой устойчивости……………………………22 Глава 2 Оценка конкурентоспособности предприятия 2.1Расчет показателей деловой активности предприятия………………..26 2.2 Расчет показателей рентабельности предприятия……………………….28 2.3 Анализ возможности банкротства с помощью модели оценки рисков…………………………………………………………………………………………..30 Глава 3 План реструктуризации 3.1 План реструктуризации краткосрочных обязательств………………..…36 3.2 Реструктуризация имущества……………………………………………………..38 3.3 Реструктуризация бизнеса……………………………………………………….…39 3.4 План-график погашения задолженности в течение 2014-2015 г…...40 Вывод ………………………………………………………………………………………..…41 Список литературы…………………………………………………………………………42

Cлайд 3

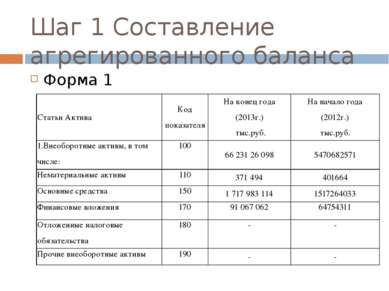

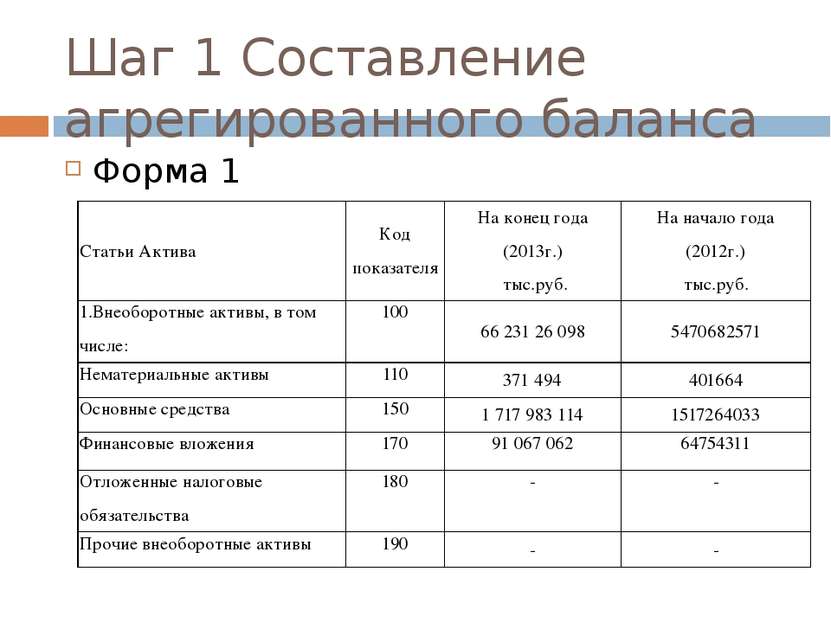

Шаг 1 Составление агрегированного баланса Форма 1 Статьи Актива Код показателя На конец года (2013г.) тыс.руб. На начало года (2012г.) тыс.руб. 1.Внеоборотные активы, в том числе: 100 66 231 26 098 5470682571 Нематериальные активы 110 371 494 401664 Основные средства 150 1 717 983 114 1517264033 Финансовые вложения 170 91 067 062 64754311 Отложенные налоговые обязательства 180 - - Прочиевнеоборотныеактивы 190 - -

Шаг 1 Составление агрегированного баланса Форма 1 Статьи Актива Код показателя На конец года (2013г.) тыс.руб. На начало года (2012г.) тыс.руб. 1.Внеоборотные активы, в том числе: 100 66 231 26 098 5470682571 Нематериальные активы 110 371 494 401664 Основные средства 150 1 717 983 114 1517264033 Финансовые вложения 170 91 067 062 64754311 Отложенные налоговые обязательства 180 - - Прочиевнеоборотныеактивы 190 - -

Cлайд 4

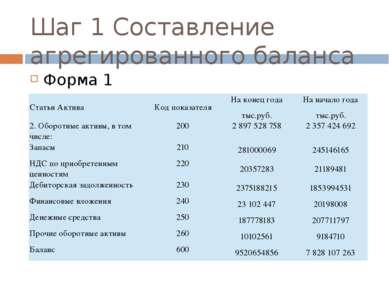

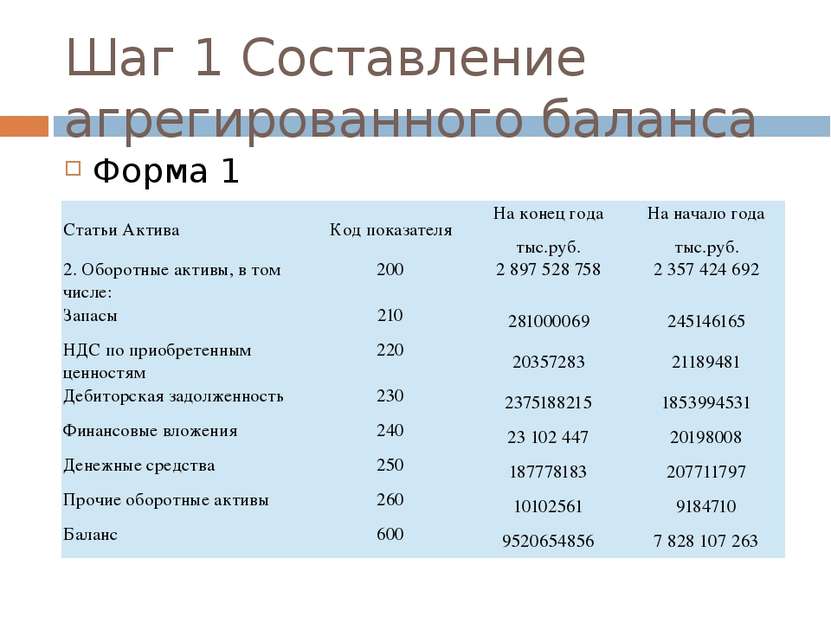

Шаг 1 Составление агрегированного баланса Форма 1 Статьи Актива Код показателя На конец годатыс.руб. На начало года тыс.руб. 2. Оборотные активы, в том числе: 200 2 897 528 758 2 357 424 692 Запасы 210 281000069 245146165 НДС по приобретенным ценностям 220 20357283 21189481 Дебиторская задолженность 230 2375188215 1853994531 Финансовые вложения 240 23 102 447 20198008 Денежные средства 250 187778183 207711797 Прочие оборотные активы 260 10102561 9184710 Баланс 600 9520654856 7 828 107 263

Шаг 1 Составление агрегированного баланса Форма 1 Статьи Актива Код показателя На конец годатыс.руб. На начало года тыс.руб. 2. Оборотные активы, в том числе: 200 2 897 528 758 2 357 424 692 Запасы 210 281000069 245146165 НДС по приобретенным ценностям 220 20357283 21189481 Дебиторская задолженность 230 2375188215 1853994531 Финансовые вложения 240 23 102 447 20198008 Денежные средства 250 187778183 207711797 Прочие оборотные активы 260 10102561 9184710 Баланс 600 9520654856 7 828 107 263

Cлайд 5

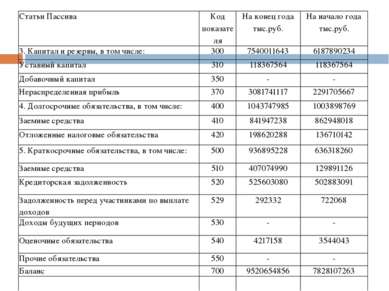

Статьи Пассива Код показателя На конец года тыс.руб. На начало года тыс.руб. 3. Капитал и резервы, в том числе: 300 7540011643 6187890234 Уставный капитал 310 118367564 118367564 Добавочный капитал 350 - - Нераспределенная прибыль 370 3081741117 2291705667 4. Долгосрочные обязательства, в том числе: 400 1043747985 1003898769 Заемные средства 410 841947238 862948018 Отложенные налоговые обязательства 420 198620288 136710142 5. Краткосрочные обязательства, в том числе: 500 936895228 636318260 Заемные средства 510 407074990 129891126 Кредиторская задолженность 520 525603080 502883091 Задолженность перед участниками по выплате доходов 529 292332 722068 Доходы будущих периодов 530 - - Оценочные обязательства 540 4217158 3544043 Прочие обязательства 550 - - Баланс 700 9520654856 7828107263

Статьи Пассива Код показателя На конец года тыс.руб. На начало года тыс.руб. 3. Капитал и резервы, в том числе: 300 7540011643 6187890234 Уставный капитал 310 118367564 118367564 Добавочный капитал 350 - - Нераспределенная прибыль 370 3081741117 2291705667 4. Долгосрочные обязательства, в том числе: 400 1043747985 1003898769 Заемные средства 410 841947238 862948018 Отложенные налоговые обязательства 420 198620288 136710142 5. Краткосрочные обязательства, в том числе: 500 936895228 636318260 Заемные средства 510 407074990 129891126 Кредиторская задолженность 520 525603080 502883091 Задолженность перед участниками по выплате доходов 529 292332 722068 Доходы будущих периодов 530 - - Оценочные обязательства 540 4217158 3544043 Прочие обязательства 550 - - Баланс 700 9520654856 7828107263

Cлайд 7

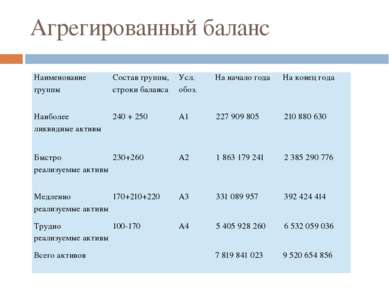

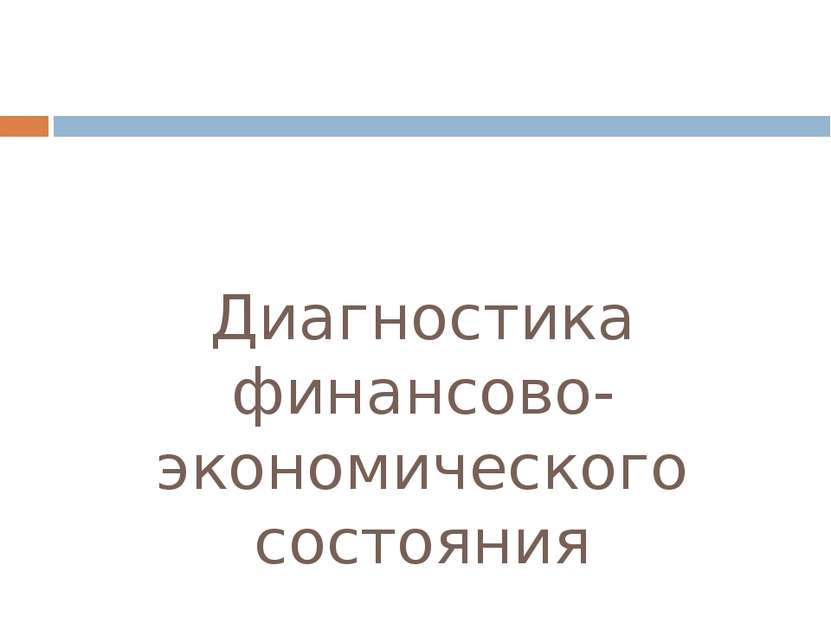

Агрегированный баланс Наименование группы Состав группы, строки баланса Усл. обоз. На начало года На конец года Наиболее ликвидные активы 240 + 250 А1 227 909 805 210 880 630 Быстро реализуемые активы 230+260 А2 1 863 179 241 2 385 290 776 Медленно реализуемые активы 170+210+220 А3 331 089 957 392 424 414 Трудно реализуемые активы 100-170 А4 5 405 928 260 6 532 059 036 Всего активов 7 819 841 023 9 520 654 856

Агрегированный баланс Наименование группы Состав группы, строки баланса Усл. обоз. На начало года На конец года Наиболее ликвидные активы 240 + 250 А1 227 909 805 210 880 630 Быстро реализуемые активы 230+260 А2 1 863 179 241 2 385 290 776 Медленно реализуемые активы 170+210+220 А3 331 089 957 392 424 414 Трудно реализуемые активы 100-170 А4 5 405 928 260 6 532 059 036 Всего активов 7 819 841 023 9 520 654 856

Cлайд 8

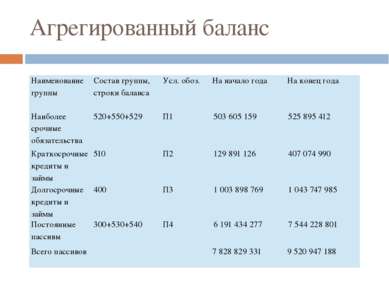

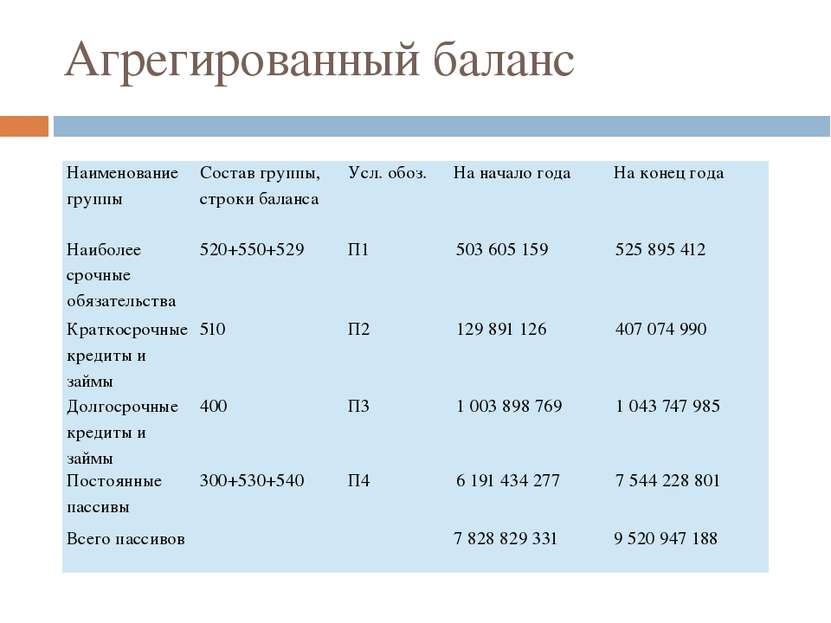

Агрегированный баланс Наименование группы Состав группы, строки баланса Усл. обоз. На начало года На конец года Наиболее срочные обязательства 520+550+529 П1 503 605 159 525 895 412 Краткосрочные кредиты и займы 510 П2 129 891 126 407 074 990 Долгосрочные кредиты и займы 400 П3 1 003 898 769 1 043 747 985 Постоянные пассивы 300+530+540 П4 6 191 434 277 7 544 228 801 Всего пассивов 7 828 829 331 9 520 947 188

Агрегированный баланс Наименование группы Состав группы, строки баланса Усл. обоз. На начало года На конец года Наиболее срочные обязательства 520+550+529 П1 503 605 159 525 895 412 Краткосрочные кредиты и займы 510 П2 129 891 126 407 074 990 Долгосрочные кредиты и займы 400 П3 1 003 898 769 1 043 747 985 Постоянные пассивы 300+530+540 П4 6 191 434 277 7 544 228 801 Всего пассивов 7 828 829 331 9 520 947 188

Cлайд 9

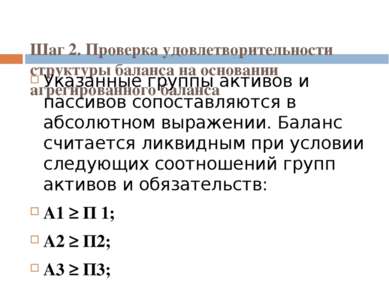

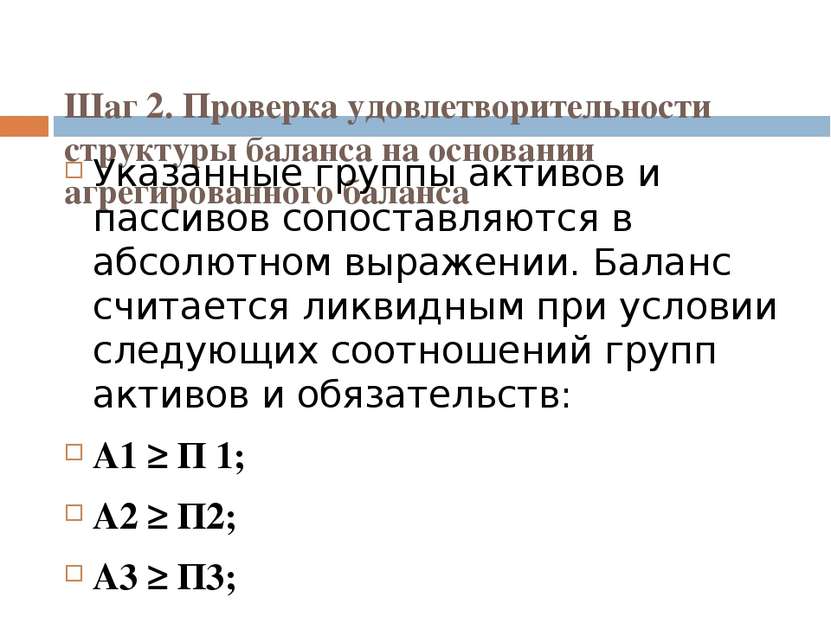

Шаг 2. Проверка удовлетворительности структуры баланса на основании агрегированного баланса Указанные группы активов и пассивов сопоставляются в абсолютном выражении. Баланс считается ликвидным при условии следующих соотношений групп активов и обязательств: А1 ≥ П 1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4. При этом если выполнены три следующих условия: А 1 > П1; А2 > П2; А3 > П3, то обязательно выполняется и последнее неравенство А4 ≤ П4. 210 880 630 < 525 895 412 не соответствует 2 385 290 776 > 407 074 990 соответствует 392 424 414 < 1 043 747 985 не соответствует 6 532 059 036 < 7 544 228 801 соответствует

Шаг 2. Проверка удовлетворительности структуры баланса на основании агрегированного баланса Указанные группы активов и пассивов сопоставляются в абсолютном выражении. Баланс считается ликвидным при условии следующих соотношений групп активов и обязательств: А1 ≥ П 1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4. При этом если выполнены три следующих условия: А 1 > П1; А2 > П2; А3 > П3, то обязательно выполняется и последнее неравенство А4 ≤ П4. 210 880 630 < 525 895 412 не соответствует 2 385 290 776 > 407 074 990 соответствует 392 424 414 < 1 043 747 985 не соответствует 6 532 059 036 < 7 544 228 801 соответствует

Cлайд 10

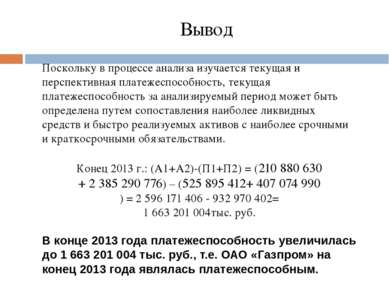

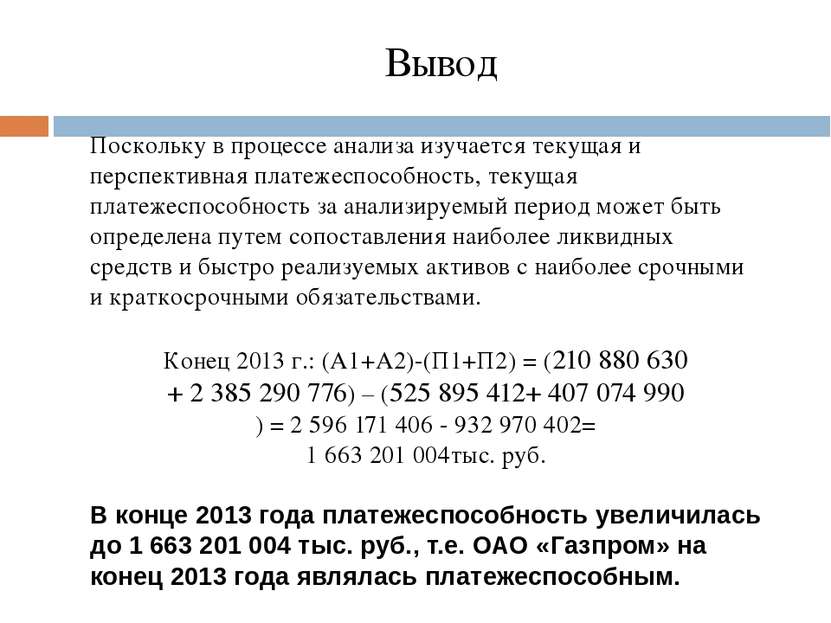

Поскольку в процессе анализа изучается текущая и перспективная платежеспособность, текущая платежеспособность за анализируемый период может быть определена путем сопоставления наиболее ликвидных средств и быстро реализуемых активов с наиболее срочными и краткосрочными обязательствами. Конец 2013 г.: (А1+А2)-(П1+П2) = (210 880 630 + 2 385 290 776) – (525 895 412+ 407 074 990 ) = 2 596 171 406 - 932 970 402= 1 663 201 004тыс. руб. В конце 2013 года платежеспособность увеличилась до 1 663 201 004 тыс. руб., т.е. ОАО «Газпром» на конец 2013 года являлась платежеспособным. Вывод

Поскольку в процессе анализа изучается текущая и перспективная платежеспособность, текущая платежеспособность за анализируемый период может быть определена путем сопоставления наиболее ликвидных средств и быстро реализуемых активов с наиболее срочными и краткосрочными обязательствами. Конец 2013 г.: (А1+А2)-(П1+П2) = (210 880 630 + 2 385 290 776) – (525 895 412+ 407 074 990 ) = 2 596 171 406 - 932 970 402= 1 663 201 004тыс. руб. В конце 2013 года платежеспособность увеличилась до 1 663 201 004 тыс. руб., т.е. ОАО «Газпром» на конец 2013 года являлась платежеспособным. Вывод

Cлайд 11

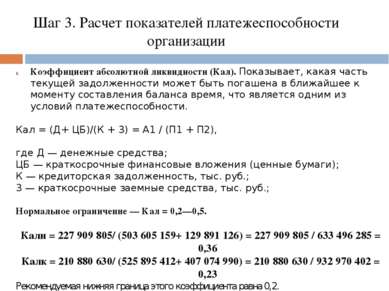

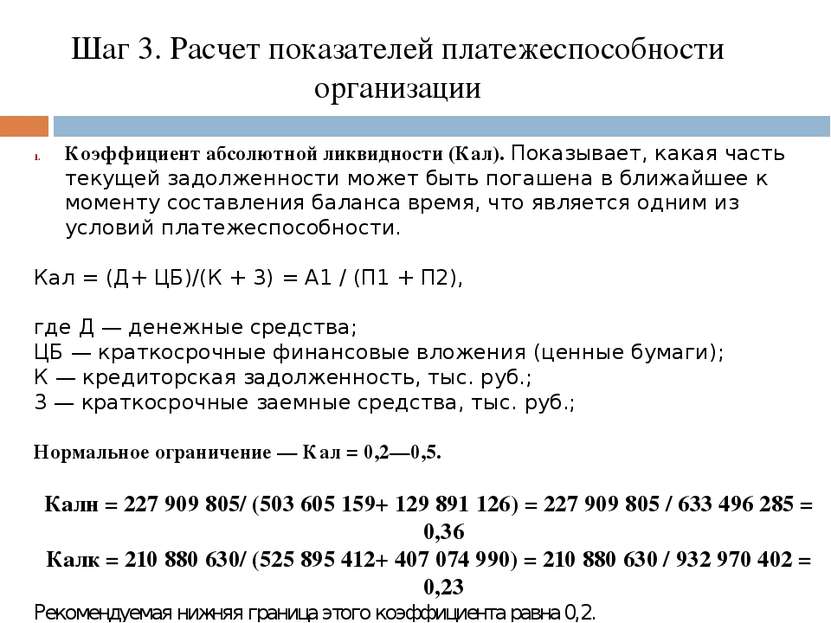

Шаг 3. Расчет показателей платежеспособности организации Коэффициент абсолютной ликвидности (Кал). Показывает, какая часть текущей задолженности может быть погашена в ближайшее к моменту составления баланса время, что является одним из условий платежеспособности. Кал = (Д+ ЦБ)/(К + 3) = А1 / (П1 + П2), где Д — денежные средства; ЦБ — краткосрочные финансовые вложения (ценные бумаги); К — кредиторская задолженность, тыс. руб.; 3 — краткосрочные заемные средства, тыс. руб.; Нормальное ограничение — Кал = 0,2—0,5. Калн = 227 909 805/ (503 605 159+ 129 891 126) = 227 909 805 / 633 496 285 = 0,36 Калк = 210 880 630/ (525 895 412+ 407 074 990) = 210 880 630 / 932 970 402 = 0,23 Рекомендуемая нижняя граница этого коэффициента равна 0,2. Его уровень подходит к нормативному и следовательно, предприятие способно погасить имеющуюся краткосрочную задолженность за 2-5 дней

Шаг 3. Расчет показателей платежеспособности организации Коэффициент абсолютной ликвидности (Кал). Показывает, какая часть текущей задолженности может быть погашена в ближайшее к моменту составления баланса время, что является одним из условий платежеспособности. Кал = (Д+ ЦБ)/(К + 3) = А1 / (П1 + П2), где Д — денежные средства; ЦБ — краткосрочные финансовые вложения (ценные бумаги); К — кредиторская задолженность, тыс. руб.; 3 — краткосрочные заемные средства, тыс. руб.; Нормальное ограничение — Кал = 0,2—0,5. Калн = 227 909 805/ (503 605 159+ 129 891 126) = 227 909 805 / 633 496 285 = 0,36 Калк = 210 880 630/ (525 895 412+ 407 074 990) = 210 880 630 / 932 970 402 = 0,23 Рекомендуемая нижняя граница этого коэффициента равна 0,2. Его уровень подходит к нормативному и следовательно, предприятие способно погасить имеющуюся краткосрочную задолженность за 2-5 дней

Cлайд 12

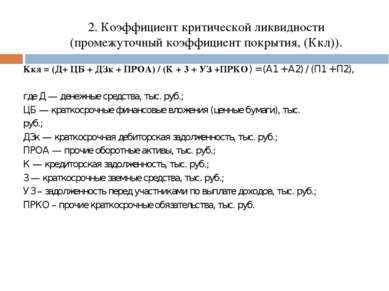

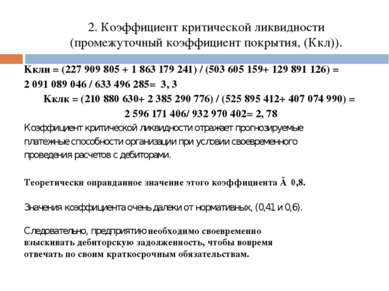

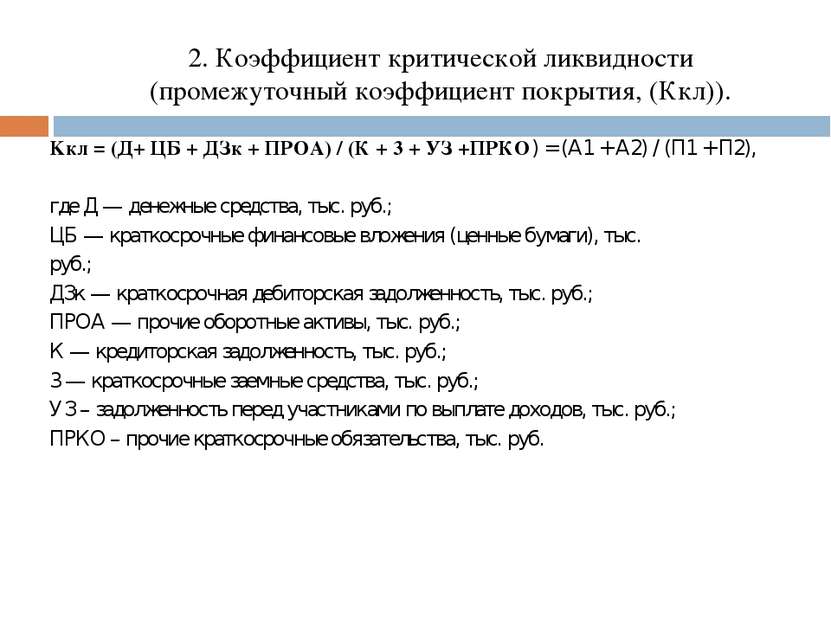

2. Коэффициент критической ликвидности (промежуточный коэффициент покрытия, (Ккл)). Kкл = (Д+ ЦБ + ДЗк + ПРОА) / (К + 3 + УЗ +ПРКО) = (А1 + А2) / (П1 + П2), где Д — денежные средства, тыс. руб.; ЦБ — краткосрочные финансовые вложения (ценные бумаги), тыс. руб.; ДЗк — краткосрочная дебиторская задолженность, тыс. руб.; ПРОА — прочие оборотные активы, тыс. руб.; К — кредиторская задолженность, тыс. руб.; 3 — краткосрочные заемные средства, тыс. руб.; УЗ – задолженность перед участниками по выплате доходов, тыс. руб.; ПРКО – прочие краткосрочные обязательства, тыс. руб.

2. Коэффициент критической ликвидности (промежуточный коэффициент покрытия, (Ккл)). Kкл = (Д+ ЦБ + ДЗк + ПРОА) / (К + 3 + УЗ +ПРКО) = (А1 + А2) / (П1 + П2), где Д — денежные средства, тыс. руб.; ЦБ — краткосрочные финансовые вложения (ценные бумаги), тыс. руб.; ДЗк — краткосрочная дебиторская задолженность, тыс. руб.; ПРОА — прочие оборотные активы, тыс. руб.; К — кредиторская задолженность, тыс. руб.; 3 — краткосрочные заемные средства, тыс. руб.; УЗ – задолженность перед участниками по выплате доходов, тыс. руб.; ПРКО – прочие краткосрочные обязательства, тыс. руб.

Cлайд 13

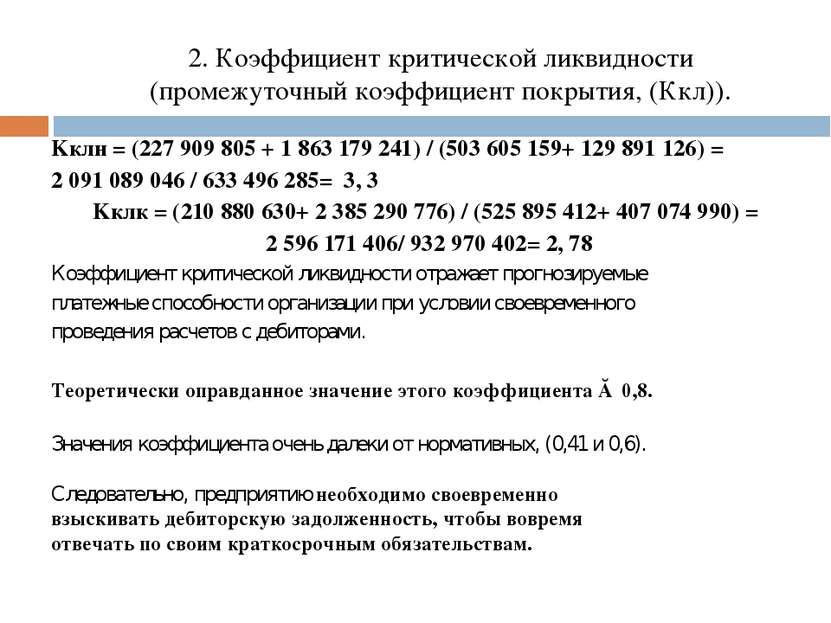

Kклн = (227 909 805 + 1 863 179 241) / (503 605 159+ 129 891 126) = 2 091 089 046 / 633 496 285= 3, 3 Kклк = (210 880 630+ 2 385 290 776) / (525 895 412+ 407 074 990) = 2 596 171 406/ 932 970 402= 2, 78 Коэффициент критической ликвидности отражает прогнозируемые платежные способности организации при условии своевременного проведения расчетов с дебиторами. Теоретически оправданное значение этого коэффициента ≈ 0,8. Значения коэффициента очень далеки от нормативных, (0,41 и 0,6). Следовательно, предприятию необходимо своевременно взыскивать дебиторскую задолженность, чтобы вовремя отвечать по своим краткосрочным обязательствам. 2. Коэффициент критической ликвидности (промежуточный коэффициент покрытия, (Ккл)).

Kклн = (227 909 805 + 1 863 179 241) / (503 605 159+ 129 891 126) = 2 091 089 046 / 633 496 285= 3, 3 Kклк = (210 880 630+ 2 385 290 776) / (525 895 412+ 407 074 990) = 2 596 171 406/ 932 970 402= 2, 78 Коэффициент критической ликвидности отражает прогнозируемые платежные способности организации при условии своевременного проведения расчетов с дебиторами. Теоретически оправданное значение этого коэффициента ≈ 0,8. Значения коэффициента очень далеки от нормативных, (0,41 и 0,6). Следовательно, предприятию необходимо своевременно взыскивать дебиторскую задолженность, чтобы вовремя отвечать по своим краткосрочным обязательствам. 2. Коэффициент критической ликвидности (промежуточный коэффициент покрытия, (Ккл)).

Cлайд 14

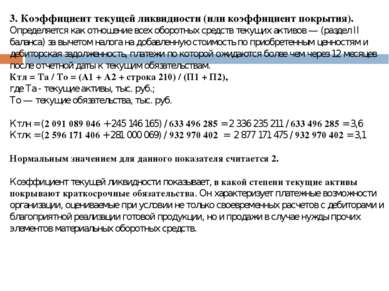

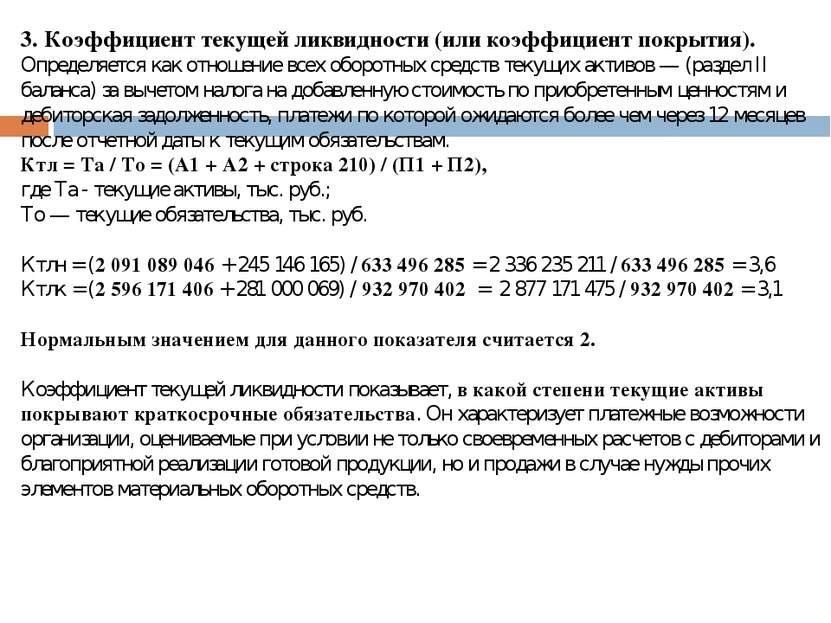

3. Коэффициент текущей ликвидности (или коэффициент покрытия). Определяется как отношение всех оборотных средств текущих активов — (раздел II баланса) за вычетом налога на добавленную стоимость по приобретенным ценностям и дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты к текущим обязательствам. Ктл = Та / То = (А1 + А2 + строка 210) / (П1 + П2), где Та - текущие активы, тыс. руб.; То — текущие обязательства, тыс. руб. Ктлн = (2 091 089 046 + 245 146 165) / 633 496 285 = 2 336 235 211 / 633 496 285 = 3,6 Ктлк = (2 596 171 406 + 281 000 069) / 932 970 402 = 2 877 171 475 / 932 970 402 = 3,1 Нормальным значением для данного показателя считается 2. Коэффициент текущей ликвидности показывает, в какой степени текущие активы покрывают краткосрочные обязательства. Он характеризует платежные возможности организации, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств.

3. Коэффициент текущей ликвидности (или коэффициент покрытия). Определяется как отношение всех оборотных средств текущих активов — (раздел II баланса) за вычетом налога на добавленную стоимость по приобретенным ценностям и дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты к текущим обязательствам. Ктл = Та / То = (А1 + А2 + строка 210) / (П1 + П2), где Та - текущие активы, тыс. руб.; То — текущие обязательства, тыс. руб. Ктлн = (2 091 089 046 + 245 146 165) / 633 496 285 = 2 336 235 211 / 633 496 285 = 3,6 Ктлк = (2 596 171 406 + 281 000 069) / 932 970 402 = 2 877 171 475 / 932 970 402 = 3,1 Нормальным значением для данного показателя считается 2. Коэффициент текущей ликвидности показывает, в какой степени текущие активы покрывают краткосрочные обязательства. Он характеризует платежные возможности организации, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств.

Cлайд 15

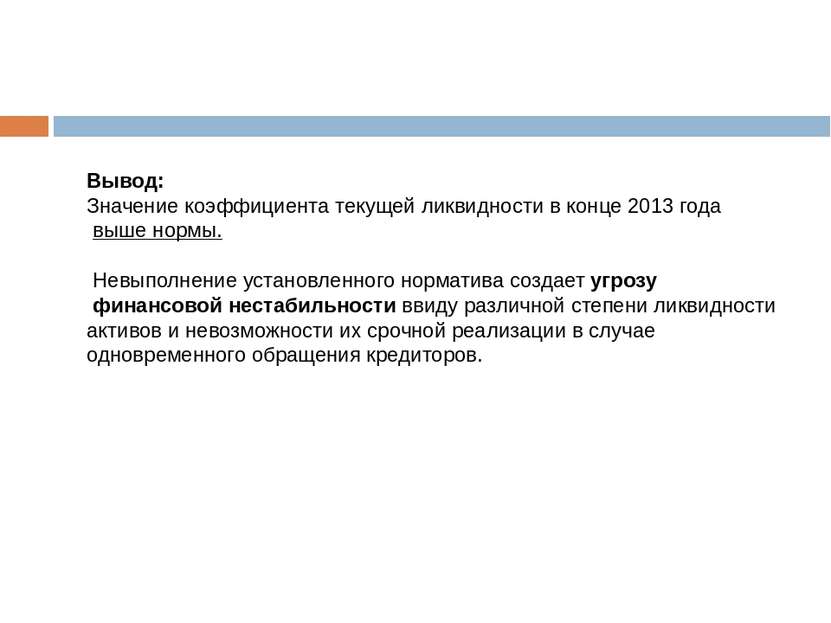

Вывод: Значение коэффициента текущей ликвидности в конце 2013 года выше нормы. Невыполнение установленного норматива создает угрозу финансовой нестабильности ввиду различной степени ликвидности активов и невозможности их срочной реализации в случае одновременного обращения кредиторов.

Вывод: Значение коэффициента текущей ликвидности в конце 2013 года выше нормы. Невыполнение установленного норматива создает угрозу финансовой нестабильности ввиду различной степени ликвидности активов и невозможности их срочной реализации в случае одновременного обращения кредиторов.

Cлайд 16

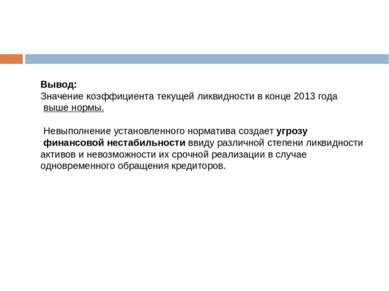

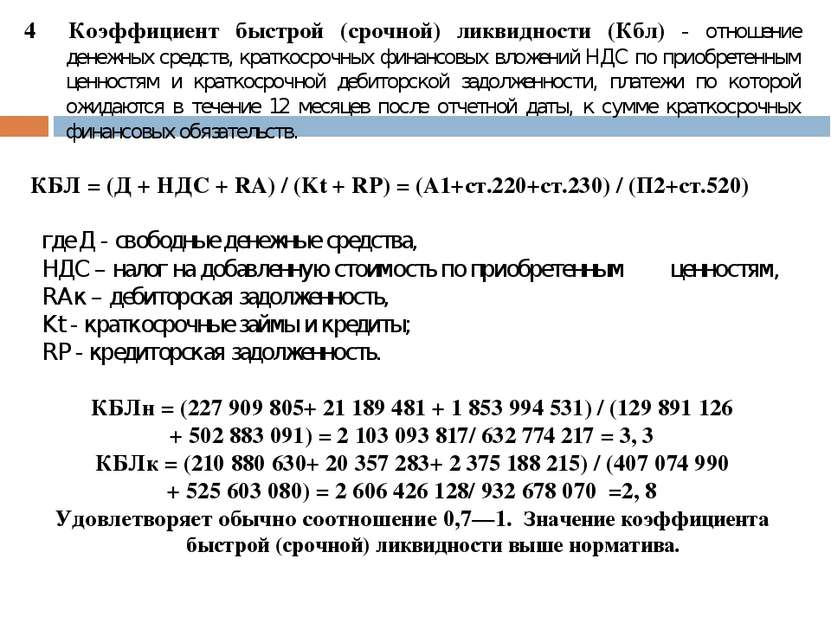

4 Коэффициент быстрой (срочной) ликвидности (Кбл) - отношение денежных средств, краткосрочных финансовых вложений НДС по приобретенным ценностям и краткосрочной дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к сумме краткосрочных финансовых обязательств. КБЛ = (Д + НДС + RA) / (Kt + RР) = (А1+ст.220+ст.230) / (П2+ст.520) где Д - свободные денежные средства, НДС – налог на добавленную стоимость по приобретенным ценностям, RAк – дебиторская задолженность, Kt - краткосрочные займы и кредиты; RР - кредиторская задолженность. КБЛн = (227 909 805+ 21 189 481 + 1 853 994 531) / (129 891 126 + 502 883 091) = 2 103 093 817/ 632 774 217 = 3, 3 КБЛк = (210 880 630+ 20 357 283+ 2 375 188 215) / (407 074 990 + 525 603 080) = 2 606 426 128/ 932 678 070 =2, 8 Удовлетворяет обычно соотношение 0,7—1. Значение коэффициента быстрой (срочной) ликвидности выше норматива.

4 Коэффициент быстрой (срочной) ликвидности (Кбл) - отношение денежных средств, краткосрочных финансовых вложений НДС по приобретенным ценностям и краткосрочной дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к сумме краткосрочных финансовых обязательств. КБЛ = (Д + НДС + RA) / (Kt + RР) = (А1+ст.220+ст.230) / (П2+ст.520) где Д - свободные денежные средства, НДС – налог на добавленную стоимость по приобретенным ценностям, RAк – дебиторская задолженность, Kt - краткосрочные займы и кредиты; RР - кредиторская задолженность. КБЛн = (227 909 805+ 21 189 481 + 1 853 994 531) / (129 891 126 + 502 883 091) = 2 103 093 817/ 632 774 217 = 3, 3 КБЛк = (210 880 630+ 20 357 283+ 2 375 188 215) / (407 074 990 + 525 603 080) = 2 606 426 128/ 932 678 070 =2, 8 Удовлетворяет обычно соотношение 0,7—1. Значение коэффициента быстрой (срочной) ликвидности выше норматива.

Cлайд 17

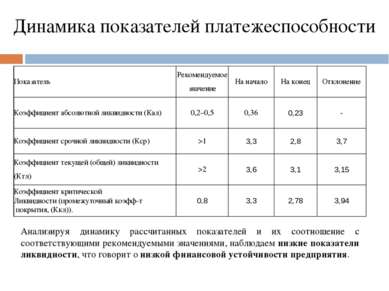

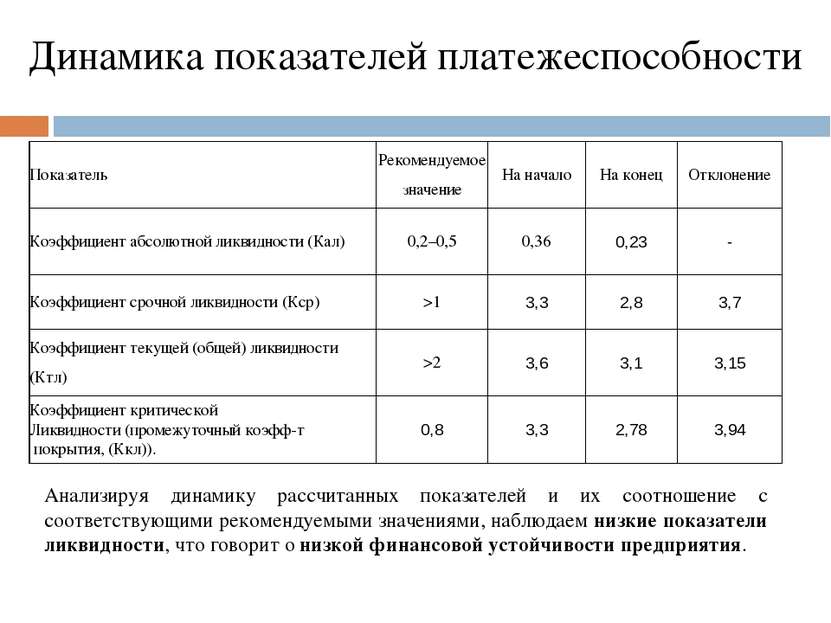

Динамика показателей платежеспособности Анализируя динамику рассчитанных показателей и их соотношение с соответствующими рекомендуемыми значениями, наблюдаем низкие показатели ликвидности, что говорит о низкой финансовой устойчивости предприятия. Показатель Рекомендуемое значение На начало На конец Отклонение Коэффициент абсолютной ликвидности (Кал) 0,2–0,5 0,36 0,23 - Коэффициент срочной ликвидности (Кср) >1 3,3 2,8 3,7 Коэффициент текущей (общей) ликвидности (Ктл) >2 3,6 3,1 3,15 Коэффициент критической Ликвидности(промежуточный коэфф-т покрытия, (Ккл)). 0,8 3,3 2,78 3,94

Динамика показателей платежеспособности Анализируя динамику рассчитанных показателей и их соотношение с соответствующими рекомендуемыми значениями, наблюдаем низкие показатели ликвидности, что говорит о низкой финансовой устойчивости предприятия. Показатель Рекомендуемое значение На начало На конец Отклонение Коэффициент абсолютной ликвидности (Кал) 0,2–0,5 0,36 0,23 - Коэффициент срочной ликвидности (Кср) >1 3,3 2,8 3,7 Коэффициент текущей (общей) ликвидности (Ктл) >2 3,6 3,1 3,15 Коэффициент критической Ликвидности(промежуточный коэфф-т покрытия, (Ккл)). 0,8 3,3 2,78 3,94

Cлайд 18

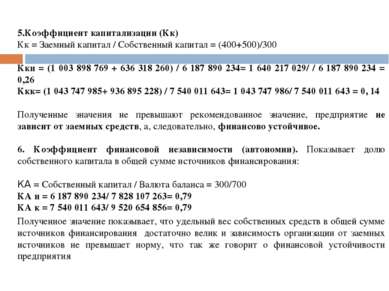

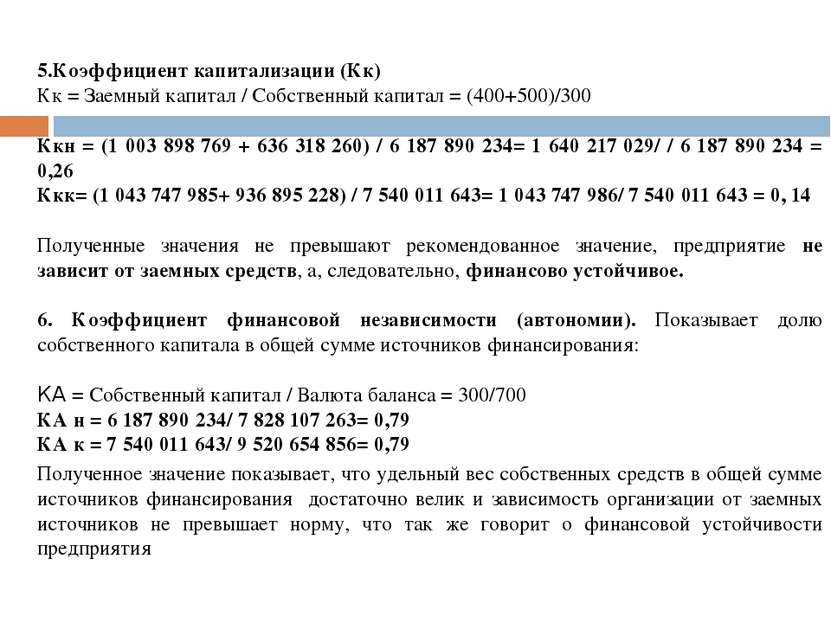

5.Коэффициент капитализации (Кк) Кк = Заемный капитал / Собственный капитал = (400+500)/300 Ккн = (1 003 898 769 + 636 318 260) / 6 187 890 234= 1 640 217 029/ / 6 187 890 234 = 0,26 Ккк= (1 043 747 985+ 936 895 228) / 7 540 011 643= 1 043 747 986/ 7 540 011 643 = 0, 14 Полученные значения не превышают рекомендованное значение, предприятие не зависит от заемных средств, а, следовательно, финансово устойчивое. 6. Коэффициент финансовой независимости (автономии). Показывает долю собственного капитала в общей сумме источников финансирования: КА = Собственный капитал / Валюта баланса = 300/700 КА н = 6 187 890 234/ 7 828 107 263= 0,79 КА к = 7 540 011 643/ 9 520 654 856= 0,79 Полученное значение показывает, что удельный вес собственных средств в общей сумме источников финансирования достаточно велик и зависимость организации от заемных источников не превышает норму, что так же говорит о финансовой устойчивости предприятия

5.Коэффициент капитализации (Кк) Кк = Заемный капитал / Собственный капитал = (400+500)/300 Ккн = (1 003 898 769 + 636 318 260) / 6 187 890 234= 1 640 217 029/ / 6 187 890 234 = 0,26 Ккк= (1 043 747 985+ 936 895 228) / 7 540 011 643= 1 043 747 986/ 7 540 011 643 = 0, 14 Полученные значения не превышают рекомендованное значение, предприятие не зависит от заемных средств, а, следовательно, финансово устойчивое. 6. Коэффициент финансовой независимости (автономии). Показывает долю собственного капитала в общей сумме источников финансирования: КА = Собственный капитал / Валюта баланса = 300/700 КА н = 6 187 890 234/ 7 828 107 263= 0,79 КА к = 7 540 011 643/ 9 520 654 856= 0,79 Полученное значение показывает, что удельный вес собственных средств в общей сумме источников финансирования достаточно велик и зависимость организации от заемных источников не превышает норму, что так же говорит о финансовой устойчивости предприятия

Cлайд 19

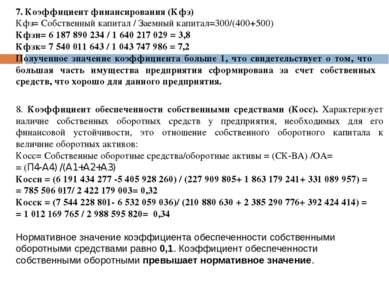

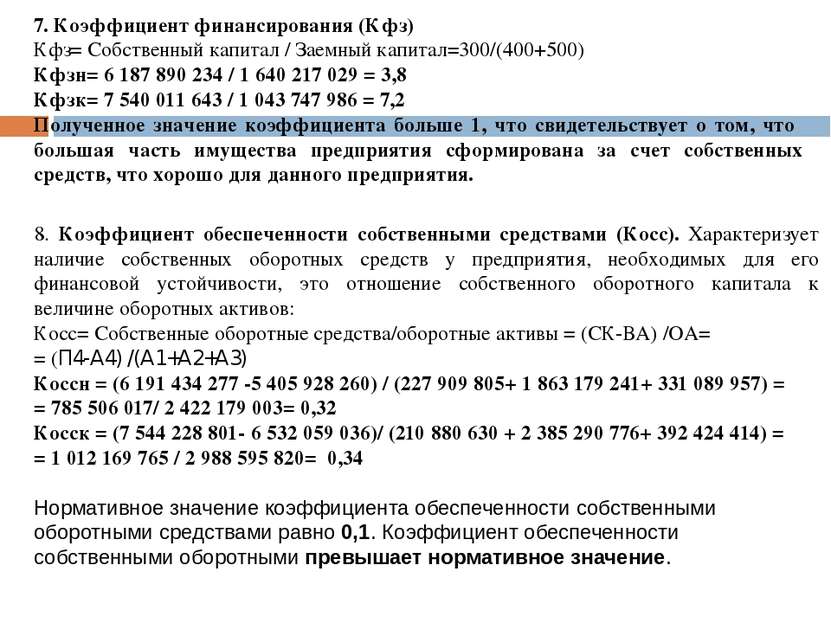

7. Коэффициент финансирования (Кфз) Кфз= Собственный капитал / Заемный капитал=300/(400+500) Кфзн= 6 187 890 234 / 1 640 217 029 = 3,8 Кфзк= 7 540 011 643 / 1 043 747 986 = 7,2 Полученное значение коэффициента больше 1, что свидетельствует о том, что большая часть имущества предприятия сформирована за счет собственных средств, что хорошо для данного предприятия. 8. Коэффициент обеспеченности собственными средствами (Косс). Характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости, это отношение собственного оборотного капитала к величине оборотных активов: Косс= Собственные оборотные средства/оборотные активы = (СК-ВА) /ОА= = (П4-А4) /(А1+А2+А3) Коссн = (6 191 434 277 -5 405 928 260) / (227 909 805+ 1 863 179 241+ 331 089 957) = = 785 506 017/ 2 422 179 003= 0,32 Косск = (7 544 228 801- 6 532 059 036)/ (210 880 630 + 2 385 290 776+ 392 424 414) = = 1 012 169 765 / 2 988 595 820= 0,34 Нормативное значение коэффициента обеспеченности собственными оборотными средствами равно 0,1. Коэффициент обеспеченности собственными оборотными превышает нормативное значение.

7. Коэффициент финансирования (Кфз) Кфз= Собственный капитал / Заемный капитал=300/(400+500) Кфзн= 6 187 890 234 / 1 640 217 029 = 3,8 Кфзк= 7 540 011 643 / 1 043 747 986 = 7,2 Полученное значение коэффициента больше 1, что свидетельствует о том, что большая часть имущества предприятия сформирована за счет собственных средств, что хорошо для данного предприятия. 8. Коэффициент обеспеченности собственными средствами (Косс). Характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости, это отношение собственного оборотного капитала к величине оборотных активов: Косс= Собственные оборотные средства/оборотные активы = (СК-ВА) /ОА= = (П4-А4) /(А1+А2+А3) Коссн = (6 191 434 277 -5 405 928 260) / (227 909 805+ 1 863 179 241+ 331 089 957) = = 785 506 017/ 2 422 179 003= 0,32 Косск = (7 544 228 801- 6 532 059 036)/ (210 880 630 + 2 385 290 776+ 392 424 414) = = 1 012 169 765 / 2 988 595 820= 0,34 Нормативное значение коэффициента обеспеченности собственными оборотными средствами равно 0,1. Коэффициент обеспеченности собственными оборотными превышает нормативное значение.

Cлайд 20

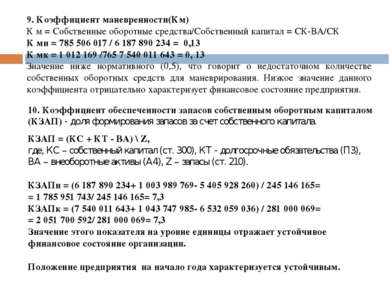

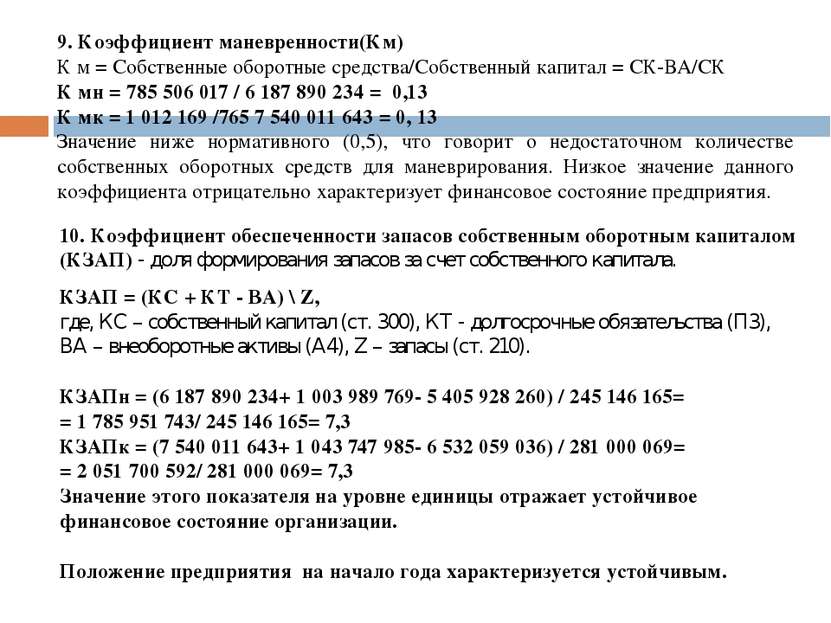

9. Коэффициент маневренности(Км) К м = Собственные оборотные средства/Собственный капитал = СК-ВА/СК К мн = 785 506 017 / 6 187 890 234 = 0,13 К мк = 1 012 169 /765 7 540 011 643 = 0, 13 Значение ниже нормативного (0,5), что говорит о недостаточном количестве собственных оборотных средств для маневрирования. Низкое значение данного коэффициента отрицательно характеризует финансовое состояние предприятия. 10. Коэффициент обеспеченности запасов собственным оборотным капиталом (КЗАП) - доля формирования запасов за счет собственного капитала. КЗАП = (КС + КT - ВА) \ Z, где, КС – собственный капитал (ст. 300), КT - долгосрочные обязательства (П3), ВА – внеоборотные активы (А4), Z – запасы (ст. 210). КЗАПн = (6 187 890 234+ 1 003 989 769- 5 405 928 260) / 245 146 165= = 1 785 951 743/ 245 146 165= 7,3 КЗАПк = (7 540 011 643+ 1 043 747 985- 6 532 059 036) / 281 000 069= = 2 051 700 592/ 281 000 069= 7,3 Значение этого показателя на уровне единицы отражает устойчивое финансовое состояние организации. Положение предприятия на начало года характеризуется устойчивым.

9. Коэффициент маневренности(Км) К м = Собственные оборотные средства/Собственный капитал = СК-ВА/СК К мн = 785 506 017 / 6 187 890 234 = 0,13 К мк = 1 012 169 /765 7 540 011 643 = 0, 13 Значение ниже нормативного (0,5), что говорит о недостаточном количестве собственных оборотных средств для маневрирования. Низкое значение данного коэффициента отрицательно характеризует финансовое состояние предприятия. 10. Коэффициент обеспеченности запасов собственным оборотным капиталом (КЗАП) - доля формирования запасов за счет собственного капитала. КЗАП = (КС + КT - ВА) \ Z, где, КС – собственный капитал (ст. 300), КT - долгосрочные обязательства (П3), ВА – внеоборотные активы (А4), Z – запасы (ст. 210). КЗАПн = (6 187 890 234+ 1 003 989 769- 5 405 928 260) / 245 146 165= = 1 785 951 743/ 245 146 165= 7,3 КЗАПк = (7 540 011 643+ 1 043 747 985- 6 532 059 036) / 281 000 069= = 2 051 700 592/ 281 000 069= 7,3 Значение этого показателя на уровне единицы отражает устойчивое финансовое состояние организации. Положение предприятия на начало года характеризуется устойчивым.

Cлайд 21

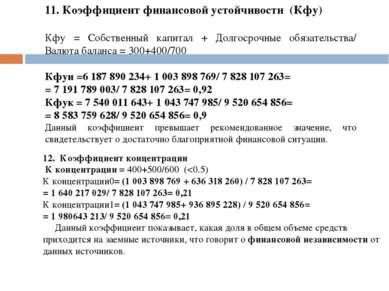

11. Коэффициент финансовой устойчивости (Кфу) Кфу = Собственный капитал + Долгосрочные обязательства/ Валюта баланса = 300+400/700 Кфун =6 187 890 234+ 1 003 898 769/ 7 828 107 263= = 7 191 789 003/ 7 828 107 263= 0,92 Кфук = 7 540 011 643+ 1 043 747 985/ 9 520 654 856= = 8 583 759 628/ 9 520 654 856= 0,9 Данный коэффициент превышает рекомендованное значение, что свидетельствует о достаточно благоприятной финансовой ситуации. 12. Коэффициент концентрации К концентрации = 400+500/600 (

11. Коэффициент финансовой устойчивости (Кфу) Кфу = Собственный капитал + Долгосрочные обязательства/ Валюта баланса = 300+400/700 Кфун =6 187 890 234+ 1 003 898 769/ 7 828 107 263= = 7 191 789 003/ 7 828 107 263= 0,92 Кфук = 7 540 011 643+ 1 043 747 985/ 9 520 654 856= = 8 583 759 628/ 9 520 654 856= 0,9 Данный коэффициент превышает рекомендованное значение, что свидетельствует о достаточно благоприятной финансовой ситуации. 12. Коэффициент концентрации К концентрации = 400+500/600 (

Cлайд 22

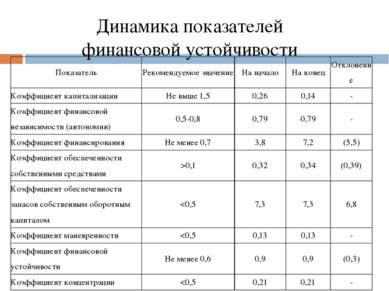

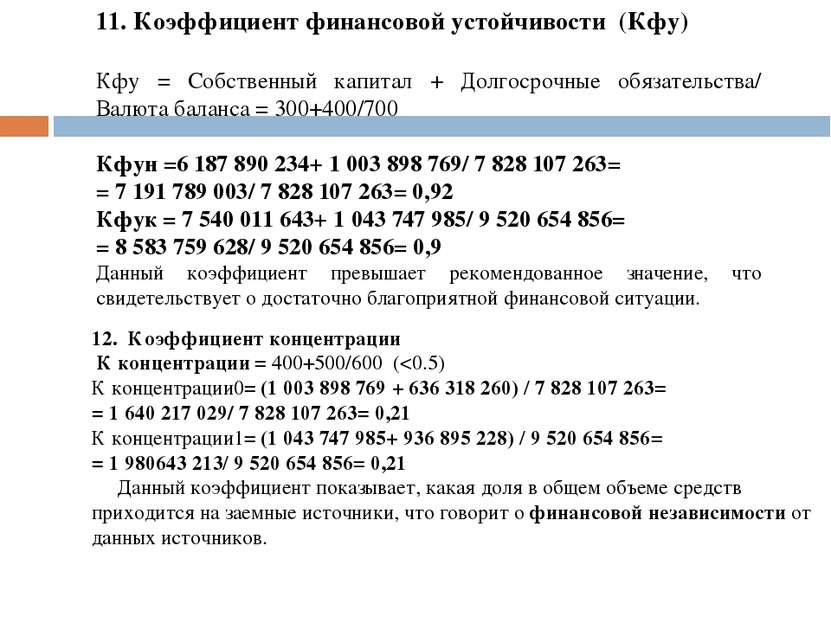

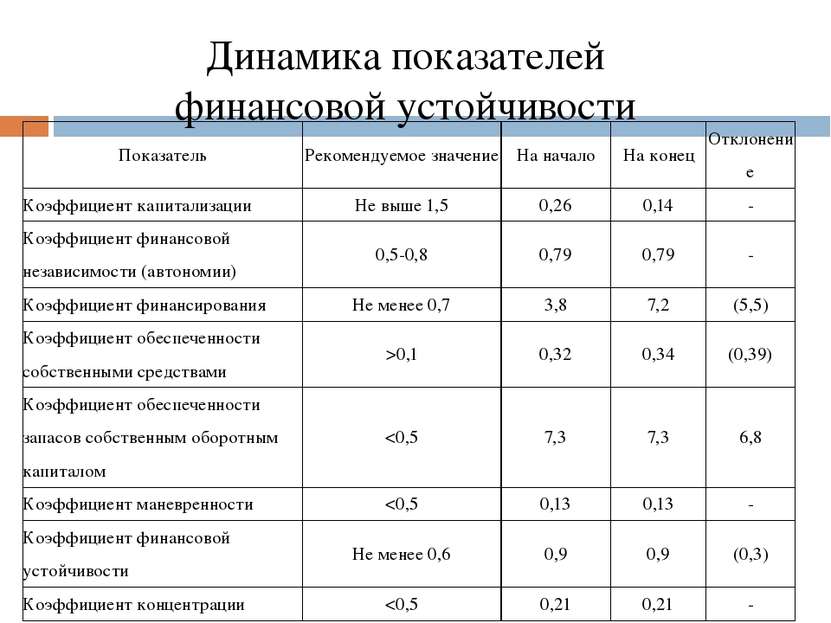

Динамика показателей финансовой устойчивости Показатель Рекомендуемое значение На начало На конец Отклонение Коэффициент капитализации Не выше 1,5 0,26 0,14 - Коэффициент финансовой независимости (автономии) 0,5-0,8 0,79 0,79 - Коэффициент финансирования Не менее 0,7 3,8 7,2 (5,5) Коэффициент обеспеченности собственными средствами >0,1 0,32 0,34 (0,39) Коэффициент обеспеченности запасов собственным оборотным капиталом

Динамика показателей финансовой устойчивости Показатель Рекомендуемое значение На начало На конец Отклонение Коэффициент капитализации Не выше 1,5 0,26 0,14 - Коэффициент финансовой независимости (автономии) 0,5-0,8 0,79 0,79 - Коэффициент финансирования Не менее 0,7 3,8 7,2 (5,5) Коэффициент обеспеченности собственными средствами >0,1 0,32 0,34 (0,39) Коэффициент обеспеченности запасов собственным оборотным капиталом

Cлайд 23

Анализируя динамику рассчитанных показателей и их соотношение с соответствующими рекомендуемыми значениями, можно отметить, что предприятие является финансово неустойчивым. Вывод:

Анализируя динамику рассчитанных показателей и их соотношение с соответствующими рекомендуемыми значениями, можно отметить, что предприятие является финансово неустойчивым. Вывод:

Cлайд 24

Шаг 4 Анализ финансового состояния предприятия на основе данных формы №2 «Отчет о прибылях и убытках»

Шаг 4 Анализ финансового состояния предприятия на основе данных формы №2 «Отчет о прибылях и убытках»

Cлайд 25

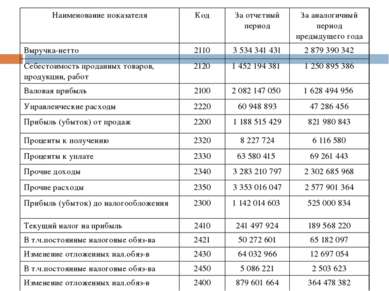

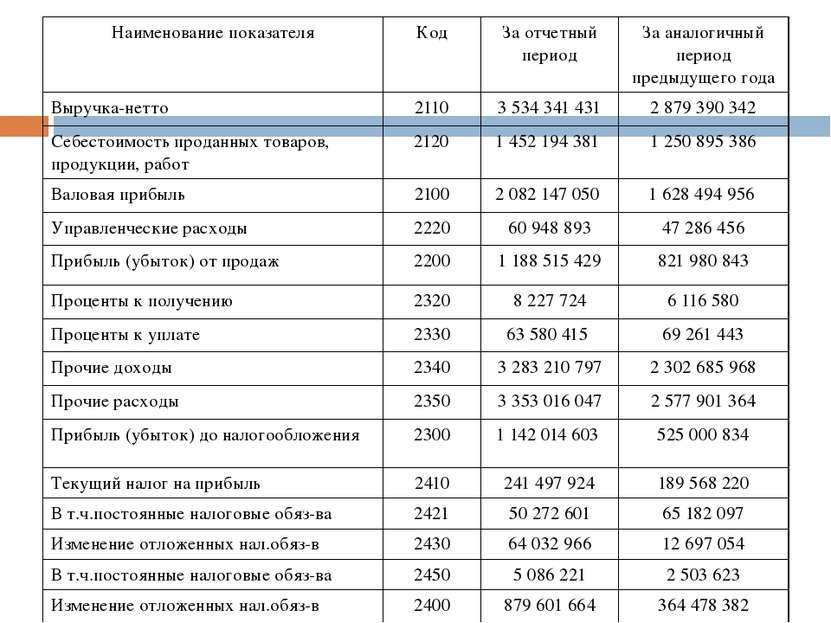

Наименование показателя Код За отчетный период За аналогичный период предыдущего года Выручка-нетто 2110 3 534 341 431 2 879 390 342 Себестоимость проданных товаров, продукции, работ 2120 1 452 194 381 1 250 895 386 Валовая прибыль 2100 2 082 147 050 1 628 494 956 Управленческие расходы 2220 60 948 893 47 286 456 Прибыль (убыток) от продаж 2200 1 188 515 429 821 980 843 Проценты к получению 2320 8 227 724 6 116 580 Проценты к уплате 2330 63 580 415 69 261 443 Прочие доходы 2340 3 283 210 797 2 302 685 968 Прочие расходы 2350 3 353 016 047 2 577 901 364 Прибыль (убыток) до налогообложения 2300 1 142 014 603 525 000 834 Текущий налог на прибыль 2410 241 497 924 189 568 220 Вт.ч.постоянныеналоговыеобяз-ва 2421 50 272 601 65 182 097 Изменение отложенныхнал.обяз-в 2430 64 032 966 12 697 054 Вт.ч.постоянныеналоговыеобяз-ва 2450 5 086 221 2 503 623 Изменение отложенныхнал.обяз-в 2400 879 601 664 364 478 382

Наименование показателя Код За отчетный период За аналогичный период предыдущего года Выручка-нетто 2110 3 534 341 431 2 879 390 342 Себестоимость проданных товаров, продукции, работ 2120 1 452 194 381 1 250 895 386 Валовая прибыль 2100 2 082 147 050 1 628 494 956 Управленческие расходы 2220 60 948 893 47 286 456 Прибыль (убыток) от продаж 2200 1 188 515 429 821 980 843 Проценты к получению 2320 8 227 724 6 116 580 Проценты к уплате 2330 63 580 415 69 261 443 Прочие доходы 2340 3 283 210 797 2 302 685 968 Прочие расходы 2350 3 353 016 047 2 577 901 364 Прибыль (убыток) до налогообложения 2300 1 142 014 603 525 000 834 Текущий налог на прибыль 2410 241 497 924 189 568 220 Вт.ч.постоянныеналоговыеобяз-ва 2421 50 272 601 65 182 097 Изменение отложенныхнал.обяз-в 2430 64 032 966 12 697 054 Вт.ч.постоянныеналоговыеобяз-ва 2450 5 086 221 2 503 623 Изменение отложенныхнал.обяз-в 2400 879 601 664 364 478 382

Cлайд 26

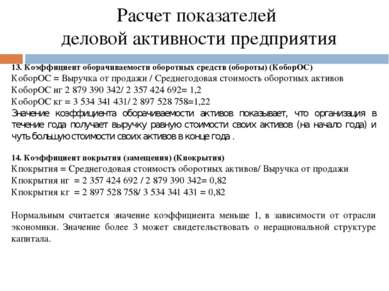

Расчет показателей деловой активности предприятия 13. Коэффициент оборачиваемости оборотных средств (обороты) (КоборОС) КоборОС = Выручка от продажи / Среднегодовая стоимость оборотных активов КоборОС нг 2 879 390 342/ 2 357 424 692= 1,2 КоборОС кг = 3 534 341 431/ 2 897 528 758=1,22 Значение коэффициента оборачиваемости активов показывает, что организация в течение года получает выручку равную стоимости своих активов (на начало года) и чуть большую стоимости своих активов в конце года . 14. Коэффициент покрытия (замещения) (Кпокрытия) Кпокрытия = Среднегодовая стоимость оборотных активов/ Выручка от продажи Кпокрытия нг = 2 357 424 692 / 2 879 390 342= 0,82 Кпокрытия кг = 2 897 528 758/ 3 534 341 431 = 0,82 Нормальным считается значение коэффициента меньше 1, в зависимости от отрасли экономики. Значение более 3 может свидетельствовать о нерациональной структуре капитала.

Расчет показателей деловой активности предприятия 13. Коэффициент оборачиваемости оборотных средств (обороты) (КоборОС) КоборОС = Выручка от продажи / Среднегодовая стоимость оборотных активов КоборОС нг 2 879 390 342/ 2 357 424 692= 1,2 КоборОС кг = 3 534 341 431/ 2 897 528 758=1,22 Значение коэффициента оборачиваемости активов показывает, что организация в течение года получает выручку равную стоимости своих активов (на начало года) и чуть большую стоимости своих активов в конце года . 14. Коэффициент покрытия (замещения) (Кпокрытия) Кпокрытия = Среднегодовая стоимость оборотных активов/ Выручка от продажи Кпокрытия нг = 2 357 424 692 / 2 879 390 342= 0,82 Кпокрытия кг = 2 897 528 758/ 3 534 341 431 = 0,82 Нормальным считается значение коэффициента меньше 1, в зависимости от отрасли экономики. Значение более 3 может свидетельствовать о нерациональной структуре капитала.

Cлайд 27

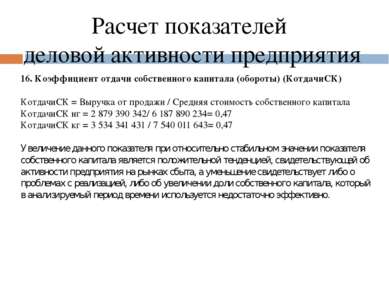

16. Коэффициент отдачи собственного капитала (обороты) (КотдачиСК) КотдачиСК = Выручка от продажи / Средняя стоимость собственного капитала КотдачиСК нг = 2 879 390 342/ 6 187 890 234= 0,47 КотдачиСК кг = 3 534 341 431 / 7 540 011 643= 0,47 Увеличение данного показателя при относительно стабильном значении показателя собственного капитала является положительной тенденцией, свидетельствующей об активности предприятия на рынках сбыта, а уменьшение свидетельствует либо о проблемах с реализацией, либо об увеличении доли собственного капитала, который в анализируемый период времени используется недостаточно эффективно. Расчет показателей деловой активности предприятия

16. Коэффициент отдачи собственного капитала (обороты) (КотдачиСК) КотдачиСК = Выручка от продажи / Средняя стоимость собственного капитала КотдачиСК нг = 2 879 390 342/ 6 187 890 234= 0,47 КотдачиСК кг = 3 534 341 431 / 7 540 011 643= 0,47 Увеличение данного показателя при относительно стабильном значении показателя собственного капитала является положительной тенденцией, свидетельствующей об активности предприятия на рынках сбыта, а уменьшение свидетельствует либо о проблемах с реализацией, либо об увеличении доли собственного капитала, который в анализируемый период времени используется недостаточно эффективно. Расчет показателей деловой активности предприятия

Cлайд 28

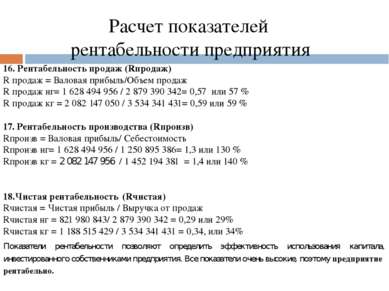

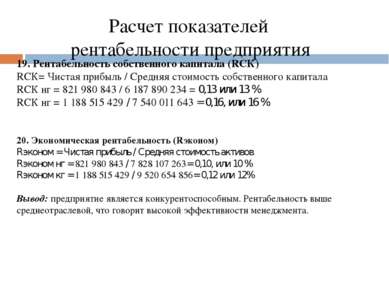

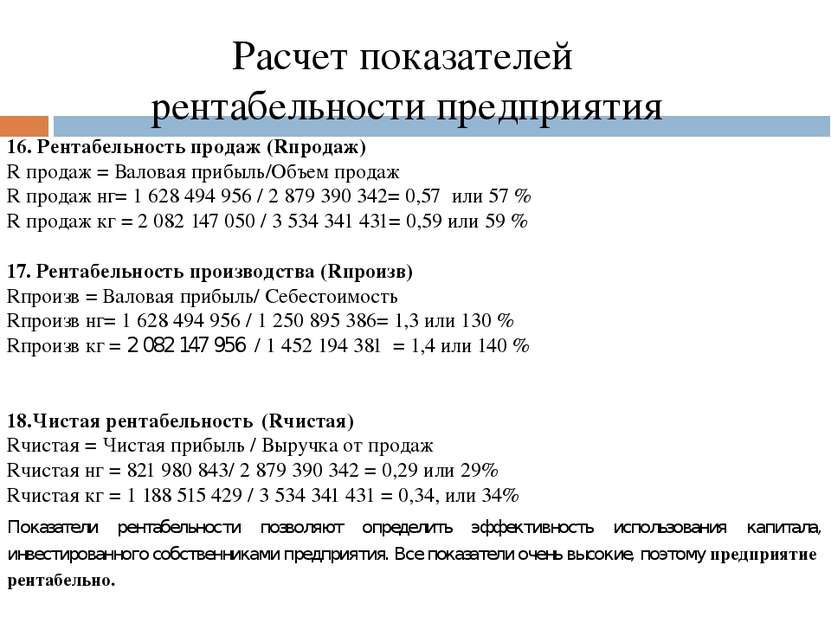

Расчет показателей рентабельности предприятия 16. Рентабельность продаж (Rпродаж) R продаж = Валовая прибыль/Объем продаж R продаж нг= 1 628 494 956 / 2 879 390 342= 0,57 или 57 % R продаж кг = 2 082 147 050 / 3 534 341 431= 0,59 или 59 % 17. Рентабельность производства (Rпроизв) Rпроизв = Валовая прибыль/ Себестоимость Rпроизв нг= 1 628 494 956 / 1 250 895 386= 1,3 или 130 % Rпроизв кг = 2 082 147 956 / 1 452 194 381 = 1,4 или 140 % 18.Чистая рентабельность (Rчистая) Rчистая = Чистая прибыль / Выручка от продаж Rчистая нг = 821 980 843/ 2 879 390 342 = 0,29 или 29% Rчистая кг = 1 188 515 429 / 3 534 341 431 = 0,34, или 34% Показатели рентабельности позволяют определить эффективность использования капитала, инвестированного собственниками предприятия. Все показатели очень высокие, поэтому предприятие рентабельно.

Расчет показателей рентабельности предприятия 16. Рентабельность продаж (Rпродаж) R продаж = Валовая прибыль/Объем продаж R продаж нг= 1 628 494 956 / 2 879 390 342= 0,57 или 57 % R продаж кг = 2 082 147 050 / 3 534 341 431= 0,59 или 59 % 17. Рентабельность производства (Rпроизв) Rпроизв = Валовая прибыль/ Себестоимость Rпроизв нг= 1 628 494 956 / 1 250 895 386= 1,3 или 130 % Rпроизв кг = 2 082 147 956 / 1 452 194 381 = 1,4 или 140 % 18.Чистая рентабельность (Rчистая) Rчистая = Чистая прибыль / Выручка от продаж Rчистая нг = 821 980 843/ 2 879 390 342 = 0,29 или 29% Rчистая кг = 1 188 515 429 / 3 534 341 431 = 0,34, или 34% Показатели рентабельности позволяют определить эффективность использования капитала, инвестированного собственниками предприятия. Все показатели очень высокие, поэтому предприятие рентабельно.

Cлайд 29

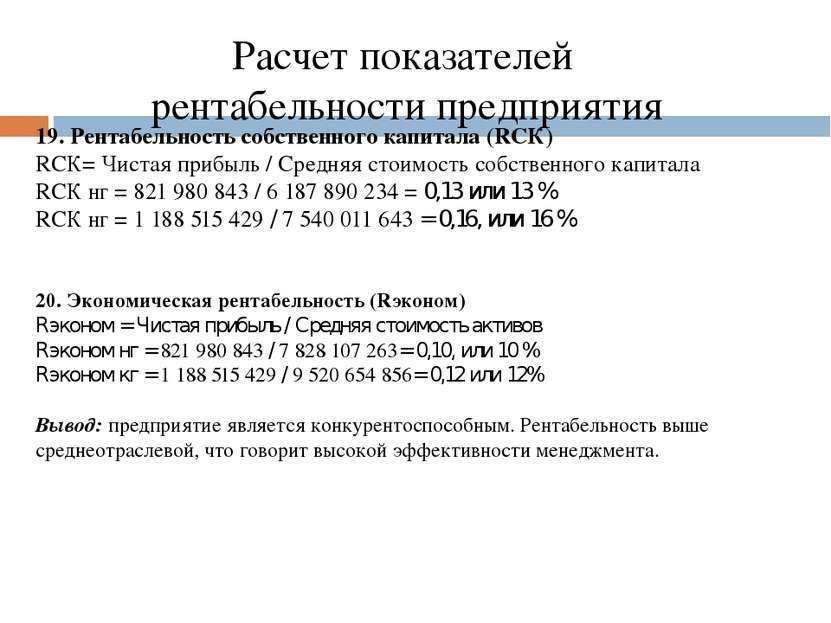

19. Рентабельность собственного капитала (RСК) RСК= Чистая прибыль / Средняя стоимость собственного капитала RСК нг = 821 980 843 / 6 187 890 234 = 0,13 или 13 % RСК нг = 1 188 515 429 / 7 540 011 643 = 0,16, или 16 % 20. Экономическая рентабельность (Rэконом) Rэконом = Чистая прибыль / Средняя стоимость активов Rэконом нг = 821 980 843 / 7 828 107 263= 0,10, или 10 % Rэконом кг = 1 188 515 429 / 9 520 654 856= 0,12 или 12% Вывод: предприятие является конкурентоспособным. Рентабельность выше среднеотраслевой, что говорит высокой эффективности менеджмента. Расчет показателей рентабельности предприятия

19. Рентабельность собственного капитала (RСК) RСК= Чистая прибыль / Средняя стоимость собственного капитала RСК нг = 821 980 843 / 6 187 890 234 = 0,13 или 13 % RСК нг = 1 188 515 429 / 7 540 011 643 = 0,16, или 16 % 20. Экономическая рентабельность (Rэконом) Rэконом = Чистая прибыль / Средняя стоимость активов Rэконом нг = 821 980 843 / 7 828 107 263= 0,10, или 10 % Rэконом кг = 1 188 515 429 / 9 520 654 856= 0,12 или 12% Вывод: предприятие является конкурентоспособным. Рентабельность выше среднеотраслевой, что говорит высокой эффективности менеджмента. Расчет показателей рентабельности предприятия

Cлайд 30

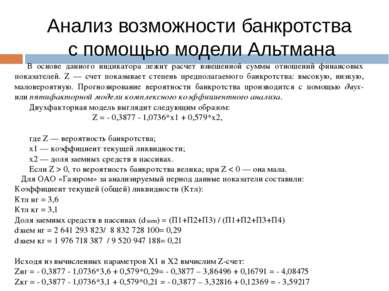

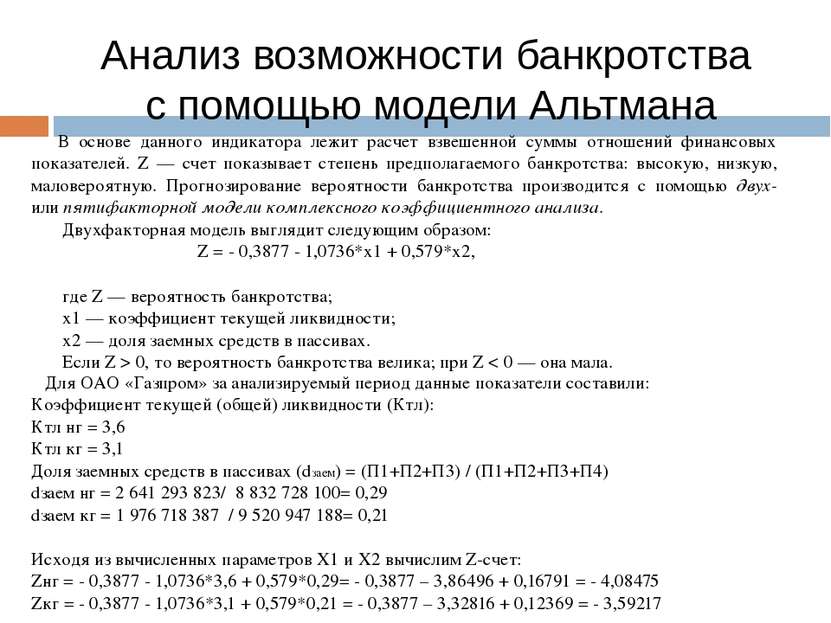

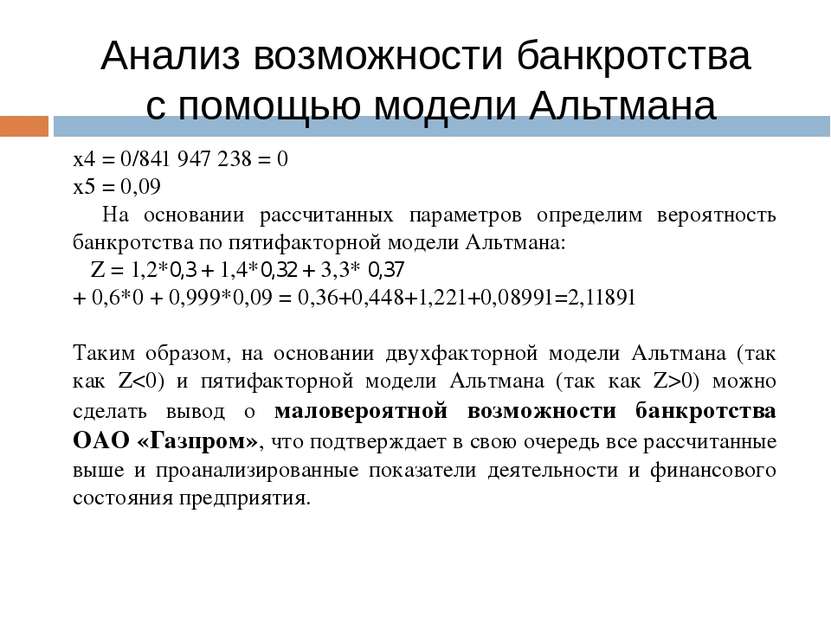

Анализ возможности банкротства с помощью модели Альтмана В основе данного индикатора лежит расчет взвешенной суммы отношений финансовых показателей. Z — счет показывает степень предполагаемого банкротства: высокую, низкую, маловероятную. Прогнозирование вероятности банкротства производится с помощью двух- или пятифакторной модели комплексного коэффициентного анализа. Двухфакторная модель выглядит следующим образом: Z = - 0,3877 - 1,0736*х1 + 0,579*х2, где Z — вероятность банкротства; х1 — коэффициент текущей ликвидности; х2 — доля заемных средств в пассивах. Если Z > 0, то вероятность банкротства велика; при Z < 0 — она мала. Для ОАО «Газпром» за анализируемый период данные показатели составили: Коэффициент текущей (общей) ликвидности (Ктл): Ктл нг = 3,6 Ктл кг = 3,1 Доля заемных средств в пассивах (dзаем) = (П1+П2+П3) / (П1+П2+П3+П4) dзаем нг = 2 641 293 823/ 8 832 728 100= 0,29 dзаем кг = 1 976 718 387 / 9 520 947 188= 0,21 Исходя из вычисленных параметров X1 и X2 вычислим Z-счет: Zнг = - 0,3877 - 1,0736*3,6 + 0,579*0,29= - 0,3877 – 3,86496 + 0,16791 = - 4,08475 Zкг = - 0,3877 - 1,0736*3,1 + 0,579*0,21 = - 0,3877 – 3,32816 + 0,12369 = - 3,59217

Анализ возможности банкротства с помощью модели Альтмана В основе данного индикатора лежит расчет взвешенной суммы отношений финансовых показателей. Z — счет показывает степень предполагаемого банкротства: высокую, низкую, маловероятную. Прогнозирование вероятности банкротства производится с помощью двух- или пятифакторной модели комплексного коэффициентного анализа. Двухфакторная модель выглядит следующим образом: Z = - 0,3877 - 1,0736*х1 + 0,579*х2, где Z — вероятность банкротства; х1 — коэффициент текущей ликвидности; х2 — доля заемных средств в пассивах. Если Z > 0, то вероятность банкротства велика; при Z < 0 — она мала. Для ОАО «Газпром» за анализируемый период данные показатели составили: Коэффициент текущей (общей) ликвидности (Ктл): Ктл нг = 3,6 Ктл кг = 3,1 Доля заемных средств в пассивах (dзаем) = (П1+П2+П3) / (П1+П2+П3+П4) dзаем нг = 2 641 293 823/ 8 832 728 100= 0,29 dзаем кг = 1 976 718 387 / 9 520 947 188= 0,21 Исходя из вычисленных параметров X1 и X2 вычислим Z-счет: Zнг = - 0,3877 - 1,0736*3,6 + 0,579*0,29= - 0,3877 – 3,86496 + 0,16791 = - 4,08475 Zкг = - 0,3877 - 1,0736*3,1 + 0,579*0,21 = - 0,3877 – 3,32816 + 0,12369 = - 3,59217

Cлайд 31

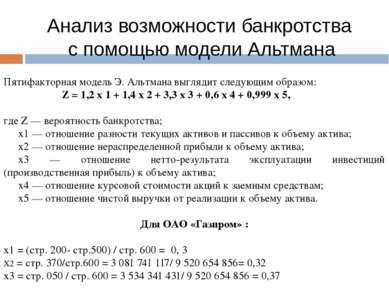

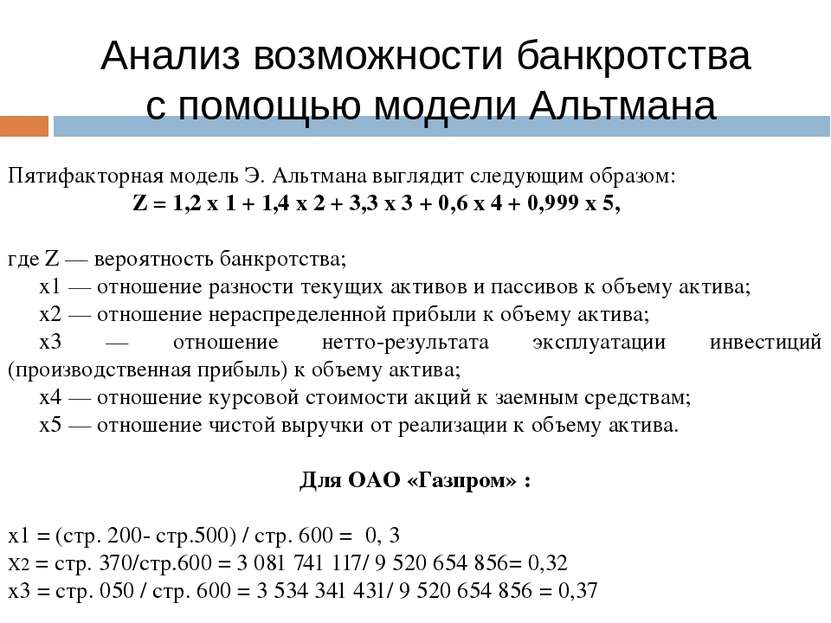

Анализ возможности банкротства с помощью модели Альтмана Пятифакторная модель Э. Альтмана выглядит следующим образом: Z = 1,2 х 1 + 1,4 х 2 + 3,3 х 3 + 0,6 х 4 + 0,999 х 5, где Z — вероятность банкротства; х1 — отношение разности текущих активов и пассивов к объему актива; х2 — отношение нераспределенной прибыли к объему актива; х3 — отношение нетто-результата эксплуатации инвестиций (производственная прибыль) к объему актива; х4 — отношение курсовой стоимости акций к заемным средствам; х5 — отношение чистой выручки от реализации к объему актива. Для ОАО «Газпром» : x1 = (стр. 200- стр.500) / стр. 600 = 0, 3 X2 = стр. 370/стр.600 = 3 081 741 117/ 9 520 654 856= 0,32 x3 = стр. 050 / стр. 600 = 3 534 341 431/ 9 520 654 856 = 0,37

Анализ возможности банкротства с помощью модели Альтмана Пятифакторная модель Э. Альтмана выглядит следующим образом: Z = 1,2 х 1 + 1,4 х 2 + 3,3 х 3 + 0,6 х 4 + 0,999 х 5, где Z — вероятность банкротства; х1 — отношение разности текущих активов и пассивов к объему актива; х2 — отношение нераспределенной прибыли к объему актива; х3 — отношение нетто-результата эксплуатации инвестиций (производственная прибыль) к объему актива; х4 — отношение курсовой стоимости акций к заемным средствам; х5 — отношение чистой выручки от реализации к объему актива. Для ОАО «Газпром» : x1 = (стр. 200- стр.500) / стр. 600 = 0, 3 X2 = стр. 370/стр.600 = 3 081 741 117/ 9 520 654 856= 0,32 x3 = стр. 050 / стр. 600 = 3 534 341 431/ 9 520 654 856 = 0,37

Cлайд 32

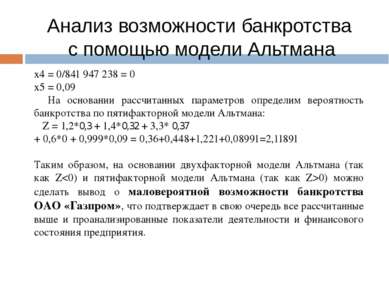

Анализ возможности банкротства с помощью модели Альтмана x4 = 0/841 947 238 = 0 x5 = 0,09 На основании рассчитанных параметров определим вероятность банкротства по пятифакторной модели Альтмана: Z = 1,2*0,3 + 1,4*0,32 + 3,3* 0,37 + 0,6*0 + 0,999*0,09 = 0,36+0,448+1,221+0,08991=2,11891 Таким образом, на основании двухфакторной модели Альтмана (так как Z0) можно сделать вывод о маловероятной возможности банкротства ОАО «Газпром», что подтверждает в свою очередь все рассчитанные выше и проанализированные показатели деятельности и финансового состояния предприятия.

Анализ возможности банкротства с помощью модели Альтмана x4 = 0/841 947 238 = 0 x5 = 0,09 На основании рассчитанных параметров определим вероятность банкротства по пятифакторной модели Альтмана: Z = 1,2*0,3 + 1,4*0,32 + 3,3* 0,37 + 0,6*0 + 0,999*0,09 = 0,36+0,448+1,221+0,08991=2,11891 Таким образом, на основании двухфакторной модели Альтмана (так как Z0) можно сделать вывод о маловероятной возможности банкротства ОАО «Газпром», что подтверждает в свою очередь все рассчитанные выше и проанализированные показатели деятельности и финансового состояния предприятия.

Cлайд 33

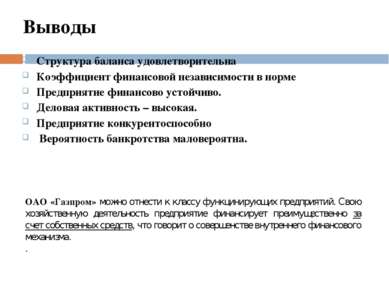

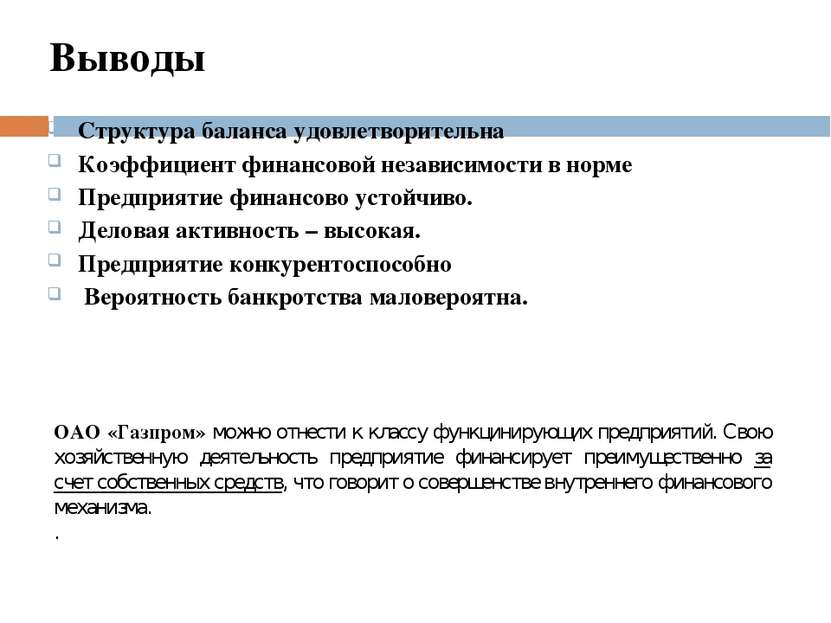

Выводы Структура баланса удовлетворительна Коэффициент финансовой независимости в норме Предприятие финансово устойчиво. Деловая активность – высокая. Предприятие конкурентоспособно Вероятность банкротства маловероятна. ОАО «Газпром» можно отнести к классу функцинирующих предприятий. Свою хозяйственную деятельность предприятие финансирует преимущественно за счет собственных средств, что говорит о совершенстве внутреннего финансового механизма. .

Выводы Структура баланса удовлетворительна Коэффициент финансовой независимости в норме Предприятие финансово устойчиво. Деловая активность – высокая. Предприятие конкурентоспособно Вероятность банкротства маловероятна. ОАО «Газпром» можно отнести к классу функцинирующих предприятий. Свою хозяйственную деятельность предприятие финансирует преимущественно за счет собственных средств, что говорит о совершенстве внутреннего финансового механизма. .

Cлайд 34

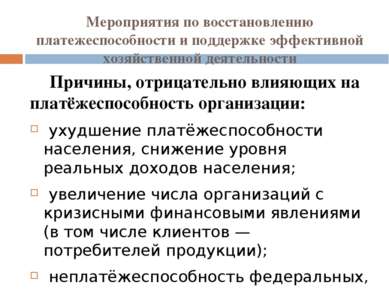

Мероприятия по восстановлению платежеспособности и поддержке эффективной хозяйственной деятельности Причины, отрицательно влияющих на платёжеспособность организации: ухудшение платёжеспособности населения, снижение уровня реальных доходов населения; увеличение числа организаций с кризисными финансовыми явлениями (в том числе клиентов — потребителей продукции); неплатёжеспособность федеральных, муниципальных органов по своим заказам и обязательствам; усиление конкурентной борьбы за рынок продукции и услуг; высокая стоимость кредитных ресурсов.

Мероприятия по восстановлению платежеспособности и поддержке эффективной хозяйственной деятельности Причины, отрицательно влияющих на платёжеспособность организации: ухудшение платёжеспособности населения, снижение уровня реальных доходов населения; увеличение числа организаций с кризисными финансовыми явлениями (в том числе клиентов — потребителей продукции); неплатёжеспособность федеральных, муниципальных органов по своим заказам и обязательствам; усиление конкурентной борьбы за рынок продукции и услуг; высокая стоимость кредитных ресурсов.

Cлайд 35

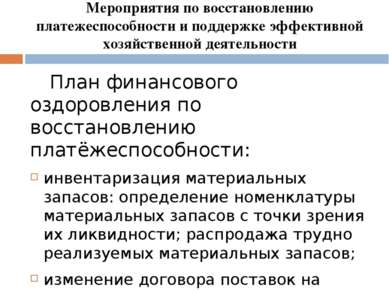

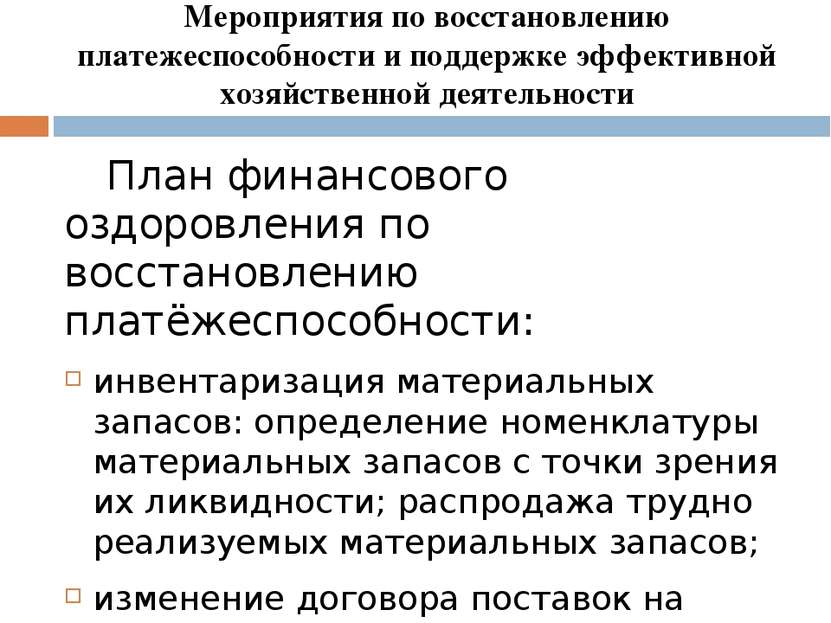

План финансового оздоровления по восстановлению платёжеспособности: инвентаризация материальных запасов: определение номенклатуры материальных запасов с точки зрения их ликвидности; распродажа трудно реализуемых материальных запасов; изменение договора поставок на более длительный срок; реструктуризация дебиторской задолженности; реструктуризация кредиторской задолженности; Мероприятия по восстановлению платежеспособности и поддержке эффективной хозяйственной деятельности

План финансового оздоровления по восстановлению платёжеспособности: инвентаризация материальных запасов: определение номенклатуры материальных запасов с точки зрения их ликвидности; распродажа трудно реализуемых материальных запасов; изменение договора поставок на более длительный срок; реструктуризация дебиторской задолженности; реструктуризация кредиторской задолженности; Мероприятия по восстановлению платежеспособности и поддержке эффективной хозяйственной деятельности

Cлайд 36

План реструктуризации краткосрочных обязательств Мероприятие Сроки Ресурсы Результат Отчетность Отсрочкакредиторской задолженности (525 603 080 руб.) 17.11.2014 – 24.01.2015 2 375 188 215руб. (дебиторская задолженность) 2 375 188 215- 525 603 080 =1 846 585 135 руб. Дебиторская задолженность превышает кредиторскую с остатком1 846 585 135руб. Отчет о погашении кредиторской задолженности Рассрочка 17.12.2014 17.01.2015 17.02.2015 17.03 2015 2 375 188 215руб. (дебиторская задолженность) 1 месяц: 2 375 188 215 -131 400 770= 2 243 787 445 руб. 2 месяц 243 787 445 -131 400 770= 2 112 386 675 руб. 3 месяц: 2 112 386 675– 131 400 770 =1 980 985 905 руб. 4 месяц:1 980 985 905 - 131 400 770= 1 846 585 135 руб. Объем нормируемых оборотных средств достаточен для ежемесячных платежей по 131 400 770 руб. Отчет о погашении кредиторской задолженности на сумму525 603 080руб.

План реструктуризации краткосрочных обязательств Мероприятие Сроки Ресурсы Результат Отчетность Отсрочкакредиторской задолженности (525 603 080 руб.) 17.11.2014 – 24.01.2015 2 375 188 215руб. (дебиторская задолженность) 2 375 188 215- 525 603 080 =1 846 585 135 руб. Дебиторская задолженность превышает кредиторскую с остатком1 846 585 135руб. Отчет о погашении кредиторской задолженности Рассрочка 17.12.2014 17.01.2015 17.02.2015 17.03 2015 2 375 188 215руб. (дебиторская задолженность) 1 месяц: 2 375 188 215 -131 400 770= 2 243 787 445 руб. 2 месяц 243 787 445 -131 400 770= 2 112 386 675 руб. 3 месяц: 2 112 386 675– 131 400 770 =1 980 985 905 руб. 4 месяц:1 980 985 905 - 131 400 770= 1 846 585 135 руб. Объем нормируемых оборотных средств достаточен для ежемесячных платежей по 131 400 770 руб. Отчет о погашении кредиторской задолженности на сумму525 603 080руб.

Cлайд 37

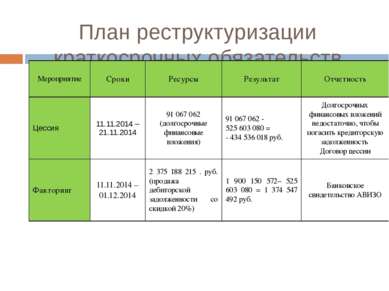

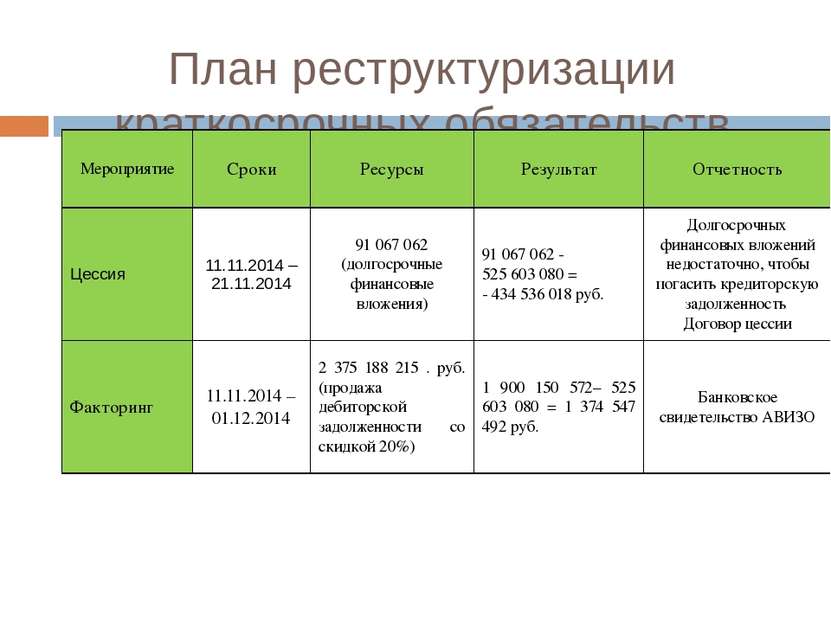

План реструктуризации краткосрочных обязательств Мероприятие Сроки Ресурсы Результат Отчетность Цессия 11.11.2014 – 21.11.2014 91 067 062 (долгосрочные финансовые вложения) 91 067 062- 525 603 080= - 434 536 018 руб. Долгосрочных финансовых вложений недостаточно, чтобы погасить кредиторскую задолженность Договор цессии Факторинг 11.11.2014 – 01.12.2014 2 375 188 215. руб. (продажа дебиторской задолженности со скидкой 20%) 1 900 150 572– 525 603 080 = 1 374 547 492 руб. Банковское свидетельство АВИЗО

План реструктуризации краткосрочных обязательств Мероприятие Сроки Ресурсы Результат Отчетность Цессия 11.11.2014 – 21.11.2014 91 067 062 (долгосрочные финансовые вложения) 91 067 062- 525 603 080= - 434 536 018 руб. Долгосрочных финансовых вложений недостаточно, чтобы погасить кредиторскую задолженность Договор цессии Факторинг 11.11.2014 – 01.12.2014 2 375 188 215. руб. (продажа дебиторской задолженности со скидкой 20%) 1 900 150 572– 525 603 080 = 1 374 547 492 руб. Банковское свидетельство АВИЗО

Cлайд 38

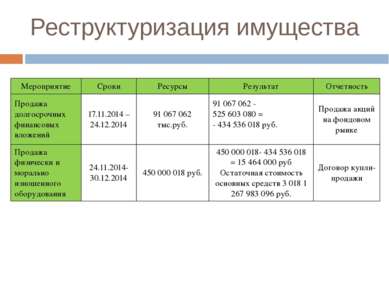

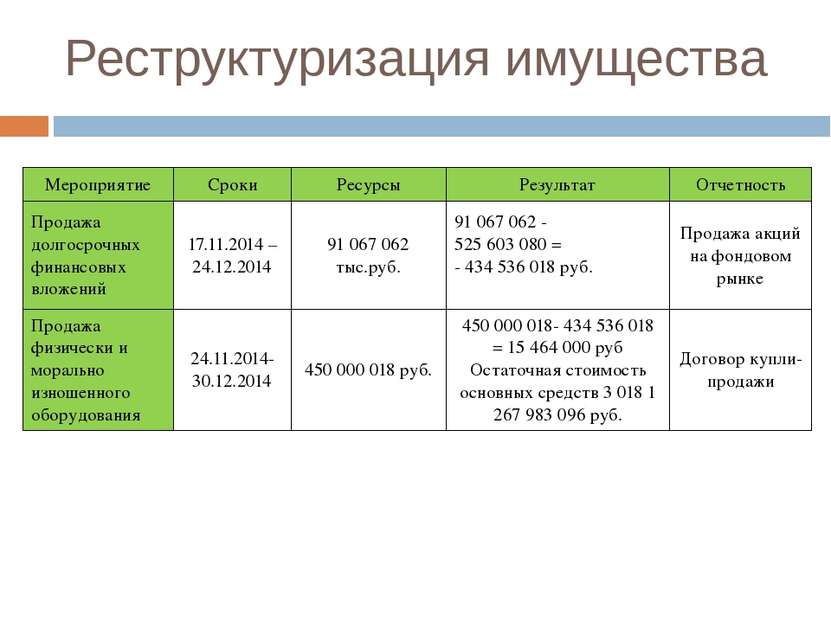

Реструктуризация имущества Мероприятие Сроки Ресурсы Результат Отчетность Продажа долгосрочных финансовых вложений 17.11.2014 –24.12.2014 91 067 062 тыс.руб. 91 067 062- 525 603 080= - 434 536 018 руб. Продажа акций на фондовом рынке Продажа физически и морально изношенного оборудования 24.11.2014-30.12.2014 450 000 018 руб. 450 000 018- 434 536 018 = 15 464 000руб Остаточная стоимость основных средств 3 018 1 267 983 096 руб. Договор купли-продажи

Реструктуризация имущества Мероприятие Сроки Ресурсы Результат Отчетность Продажа долгосрочных финансовых вложений 17.11.2014 –24.12.2014 91 067 062 тыс.руб. 91 067 062- 525 603 080= - 434 536 018 руб. Продажа акций на фондовом рынке Продажа физически и морально изношенного оборудования 24.11.2014-30.12.2014 450 000 018 руб. 450 000 018- 434 536 018 = 15 464 000руб Остаточная стоимость основных средств 3 018 1 267 983 096 руб. Договор купли-продажи

Cлайд 39

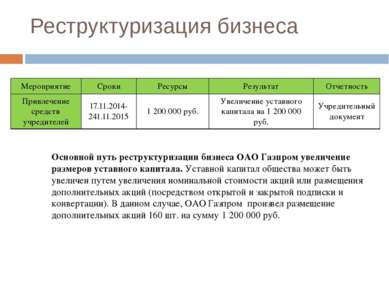

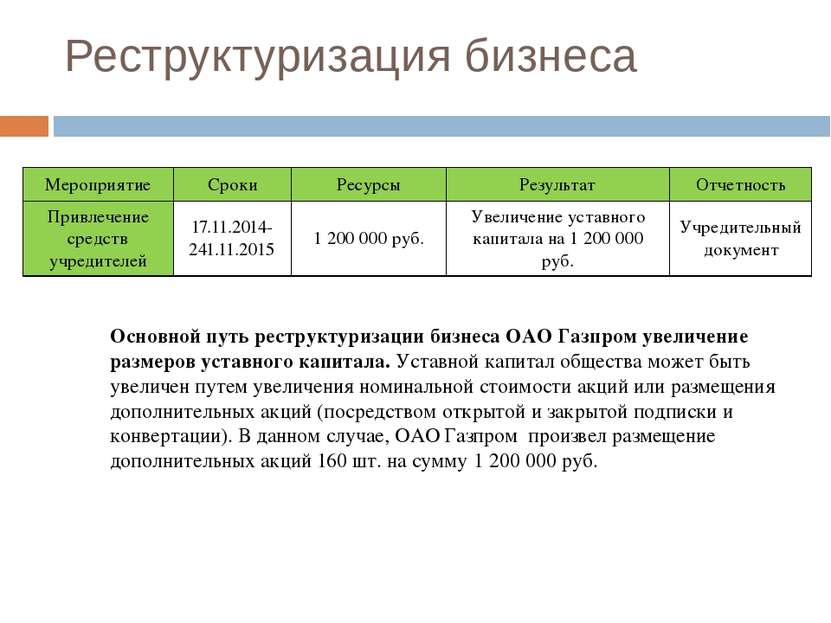

Реструктуризация бизнеса Основной путь реструктуризации бизнеса ОАО Газпром увеличение размеров уставного капитала. Уставной капитал общества может быть увеличен путем увеличения номинальной стоимости акций или размещения дополнительных акций (посредством открытой и закрытой подписки и конвертации). В данном случае, ОАО Газпром произвел размещение дополнительных акций 160 шт. на сумму 1 200 000 руб. Мероприятие Сроки Ресурсы Результат Отчетность Привлечение средств учредителей 17.11.2014-241.11.2015 1 200 000 руб. Увеличение уставного капитала на 1 200 000 руб. Учредительный документ

Реструктуризация бизнеса Основной путь реструктуризации бизнеса ОАО Газпром увеличение размеров уставного капитала. Уставной капитал общества может быть увеличен путем увеличения номинальной стоимости акций или размещения дополнительных акций (посредством открытой и закрытой подписки и конвертации). В данном случае, ОАО Газпром произвел размещение дополнительных акций 160 шт. на сумму 1 200 000 руб. Мероприятие Сроки Ресурсы Результат Отчетность Привлечение средств учредителей 17.11.2014-241.11.2015 1 200 000 руб. Увеличение уставного капитала на 1 200 000 руб. Учредительный документ

Cлайд 40

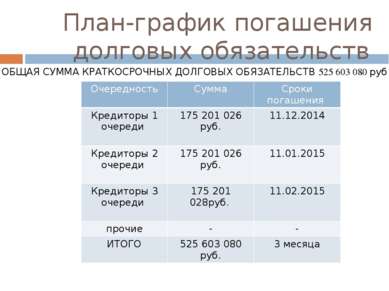

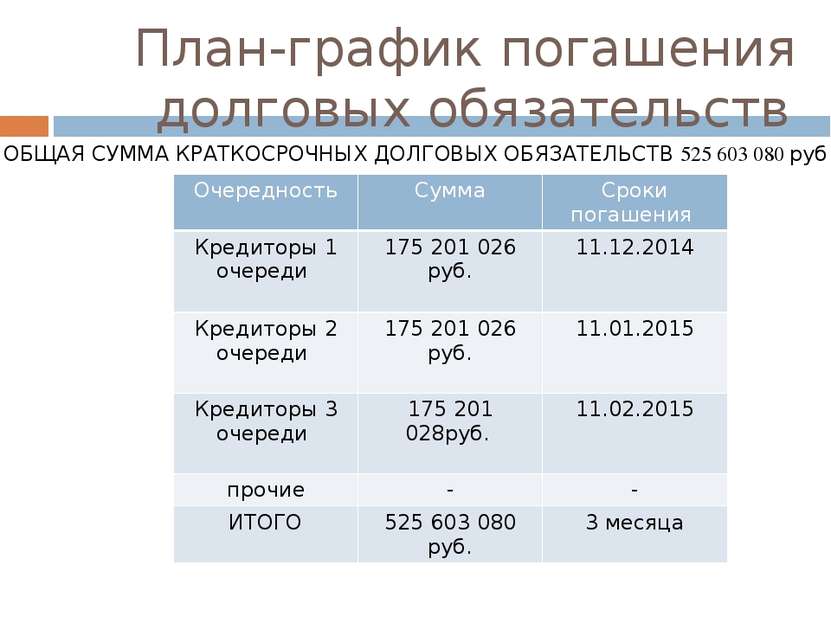

План-график погашения долговых обязательств ОБЩАЯ СУММА КРАТКОСРОЧНЫХ ДОЛГОВЫХ ОБЯЗАТЕЛЬСТВ 525 603 080 руб. Очередность Сумма Сроки погашения Кредиторы1 очереди 175201 026руб. 11.12.2014 Кредиторы2 очереди 175201 026руб. 11.01.2015 Кредиторы3 очереди 175 201 028руб. 11.02.2015 прочие - - ИТОГО 525603 080руб. 3месяца

План-график погашения долговых обязательств ОБЩАЯ СУММА КРАТКОСРОЧНЫХ ДОЛГОВЫХ ОБЯЗАТЕЛЬСТВ 525 603 080 руб. Очередность Сумма Сроки погашения Кредиторы1 очереди 175201 026руб. 11.12.2014 Кредиторы2 очереди 175201 026руб. 11.01.2015 Кредиторы3 очереди 175 201 028руб. 11.02.2015 прочие - - ИТОГО 525603 080руб. 3месяца

Cлайд 41

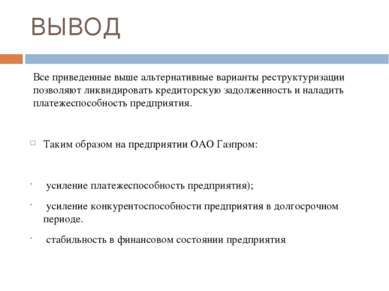

ВЫВОД Все приведенные выше альтернативные варианты реструктуризации позволяют ликвидировать кредиторскую задолженность и наладить платежеспособность предприятия. Таким образом на предприятии ОАО Газпром: усиление платежеспособность предприятия); усиление конкурентоспособности предприятия в долгосрочном периоде. стабильность в финансовом состоянии предприятия

ВЫВОД Все приведенные выше альтернативные варианты реструктуризации позволяют ликвидировать кредиторскую задолженность и наладить платежеспособность предприятия. Таким образом на предприятии ОАО Газпром: усиление платежеспособность предприятия); усиление конкурентоспособности предприятия в долгосрочном периоде. стабильность в финансовом состоянии предприятия

Cлайд 42

![Список литературы 1. Connect! Мир связи [Электронный ресурс] / Информационно-... Список литературы 1. Connect! Мир связи [Электронный ресурс] / Информационно-...](https://bigslide.ru/images/51/50599/389/img41.jpg) Список литературы 1. Connect! Мир связи [Электронный ресурс] / Информационно-издательский центр «Connect!». – Электрон. дан. – сор. 1996-2009. http://www.connect.ru/article.asp?id=3935 2. www.gazprom.ru 3.Антикризисное управление. Под ред. Короткова Э.М. М.: Инфра-М, 2003.-432с. 4. Северо-Западный Телеком, Карельский филиал [Электронный ресурс] / Северо-Западный Телеком. – Электрон. дан. – сор. 2002-2009. –http://karelia.nwtelecom.ru/,

Список литературы 1. Connect! Мир связи [Электронный ресурс] / Информационно-издательский центр «Connect!». – Электрон. дан. – сор. 1996-2009. http://www.connect.ru/article.asp?id=3935 2. www.gazprom.ru 3.Антикризисное управление. Под ред. Короткова Э.М. М.: Инфра-М, 2003.-432с. 4. Северо-Западный Телеком, Карельский филиал [Электронный ресурс] / Северо-Западный Телеком. – Электрон. дан. – сор. 2002-2009. –http://karelia.nwtelecom.ru/,

![Список литературы 1. Connect! Мир связи [Электронный ресурс] / Информационно-... Список литературы 1. Connect! Мир связи [Электронный ресурс] / Информационно-...](https://bigslide.ru/images/51/50599/831/img41.jpg)