X

Код презентации скопируйте его

Управление инвестиционными проектами

Скачать эту презентациюПрезентация на тему Управление инвестиционными проектами

Скачать эту презентациюCлайд 2

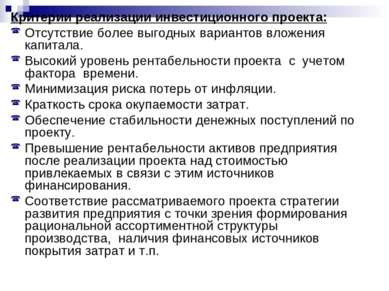

Критерии реализации инвестиционного проекта: Отсутствие более выгодных вариантов вложения капитала. Высокий уровень рентабельности проекта с учетом фактора времени. Минимизация риска потерь от инфляции. Краткость срока окупаемости затрат. Обеспечение стабильности денежных поступлений по проекту. Превышение рентабельности активов предприятия после реализации проекта над стоимостью привлекаемых в связи с этим источников финансирования. Соответствие рассматриваемого проекта стратегии развития предприятия с точки зрения формирования рациональной ассортиментной структуры производства, наличия финансовых источников покрытия затрат и т.п.

Критерии реализации инвестиционного проекта: Отсутствие более выгодных вариантов вложения капитала. Высокий уровень рентабельности проекта с учетом фактора времени. Минимизация риска потерь от инфляции. Краткость срока окупаемости затрат. Обеспечение стабильности денежных поступлений по проекту. Превышение рентабельности активов предприятия после реализации проекта над стоимостью привлекаемых в связи с этим источников финансирования. Соответствие рассматриваемого проекта стратегии развития предприятия с точки зрения формирования рациональной ассортиментной структуры производства, наличия финансовых источников покрытия затрат и т.п.

Cлайд 7

5. Тип предполагаемых доходов Сокращение затрат Доход от расширения Выход на новые рынки сбыта Освоение новых видов деятельности Снижение рисков Социальный эффект

5. Тип предполагаемых доходов Сокращение затрат Доход от расширения Выход на новые рынки сбыта Освоение новых видов деятельности Снижение рисков Социальный эффект

Cлайд 8

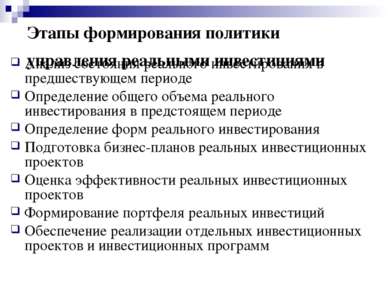

Этапы формирования политики управления реальными инвестициями Анализ состояния реального инвестирования в предшествующем периоде Определение общего объема реального инвестирования в предстоящем периоде Определение форм реального инвестирования Подготовка бизнес-планов реальных инвестиционных проектов Оценка эффективности реальных инвестиционных проектов Формирование портфеля реальных инвестиций Обеспечение реализации отдельных инвестиционных проектов и инвестиционных программ

Этапы формирования политики управления реальными инвестициями Анализ состояния реального инвестирования в предшествующем периоде Определение общего объема реального инвестирования в предстоящем периоде Определение форм реального инвестирования Подготовка бизнес-планов реальных инвестиционных проектов Оценка эффективности реальных инвестиционных проектов Формирование портфеля реальных инвестиций Обеспечение реализации отдельных инвестиционных проектов и инвестиционных программ

Cлайд 9

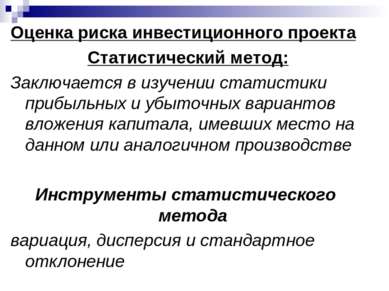

Оценка риска инвестиционного проекта Статистический метод: Заключается в изучении статистики прибыльных и убыточных вариантов вложения капитала, имевших место на данном или аналогичном производстве Инструменты статистического метода вариация, дисперсия и стандартное отклонение

Оценка риска инвестиционного проекта Статистический метод: Заключается в изучении статистики прибыльных и убыточных вариантов вложения капитала, имевших место на данном или аналогичном производстве Инструменты статистического метода вариация, дисперсия и стандартное отклонение

Cлайд 10

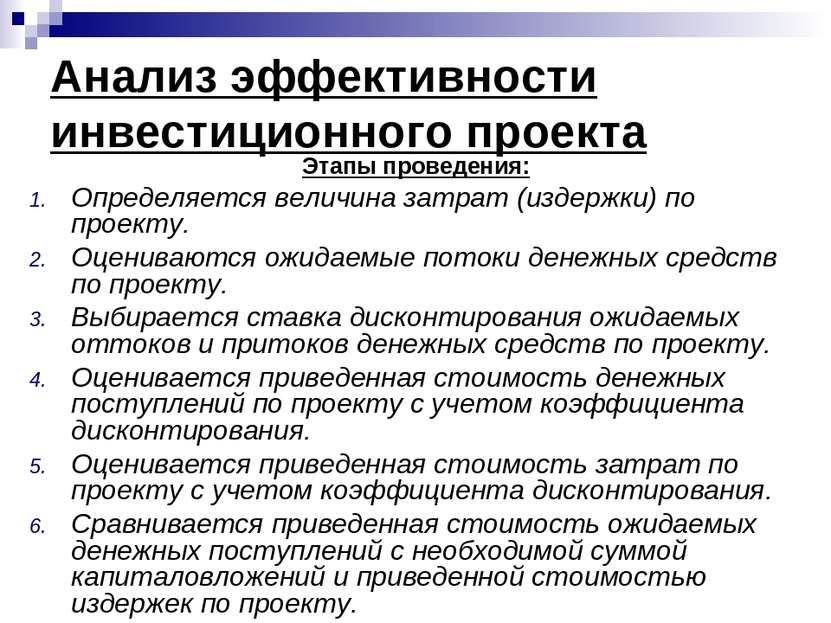

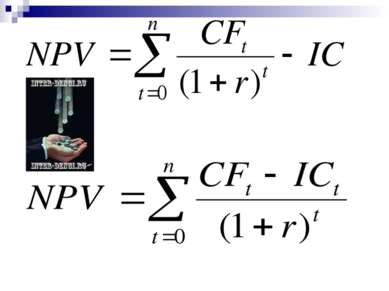

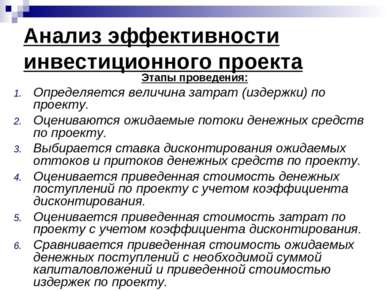

Анализ эффективности инвестиционного проекта Этапы проведения: Определяется величина затрат (издержки) по проекту. Оцениваются ожидаемые потоки денежных средств по проекту. Выбирается ставка дисконтирования ожидаемых оттоков и притоков денежных средств по проекту. Оценивается приведенная стоимость денежных поступлений по проекту с учетом коэффициента дисконтирования. Оценивается приведенная стоимость затрат по проекту с учетом коэффициента дисконтирования. Сравнивается приведенная стоимость ожидаемых денежных поступлений с необходимой суммой капиталовложений и приведенной стоимостью издержек по проекту.

Анализ эффективности инвестиционного проекта Этапы проведения: Определяется величина затрат (издержки) по проекту. Оцениваются ожидаемые потоки денежных средств по проекту. Выбирается ставка дисконтирования ожидаемых оттоков и притоков денежных средств по проекту. Оценивается приведенная стоимость денежных поступлений по проекту с учетом коэффициента дисконтирования. Оценивается приведенная стоимость затрат по проекту с учетом коэффициента дисконтирования. Сравнивается приведенная стоимость ожидаемых денежных поступлений с необходимой суммой капиталовложений и приведенной стоимостью издержек по проекту.

Cлайд 11

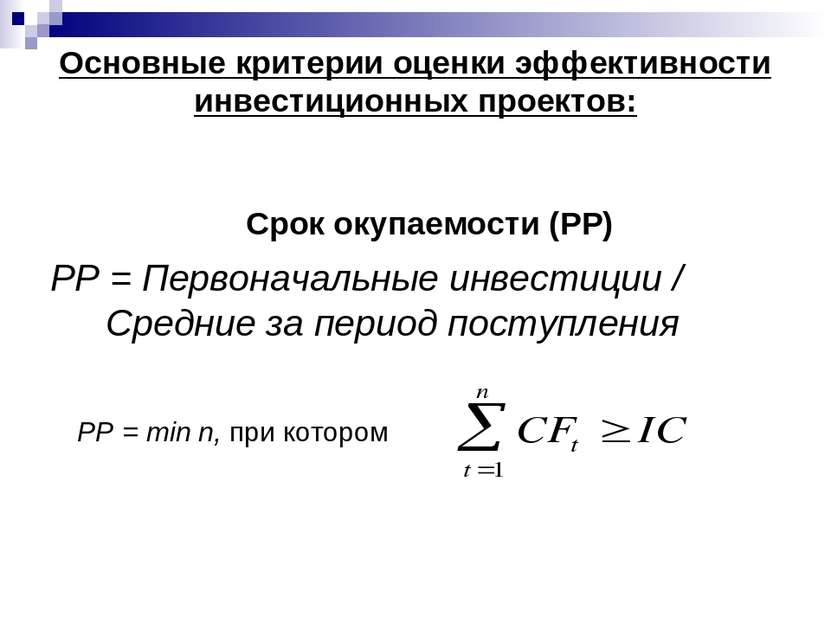

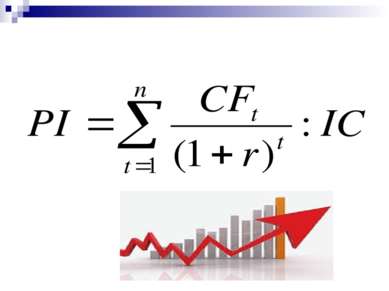

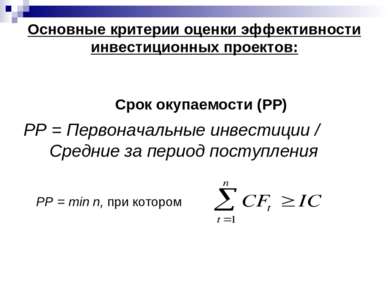

Основные критерии оценки эффективности инвестиционных проектов: Срок окупаемости (РР) PP = Первоначальные инвестиции / Средние за период поступления PP = min n, при котором

Основные критерии оценки эффективности инвестиционных проектов: Срок окупаемости (РР) PP = Первоначальные инвестиции / Средние за период поступления PP = min n, при котором

Cлайд 14

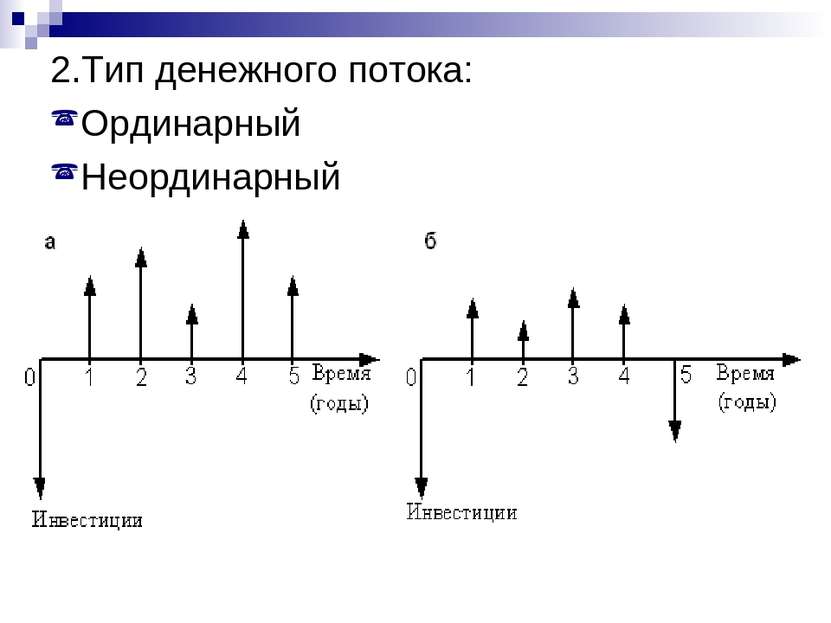

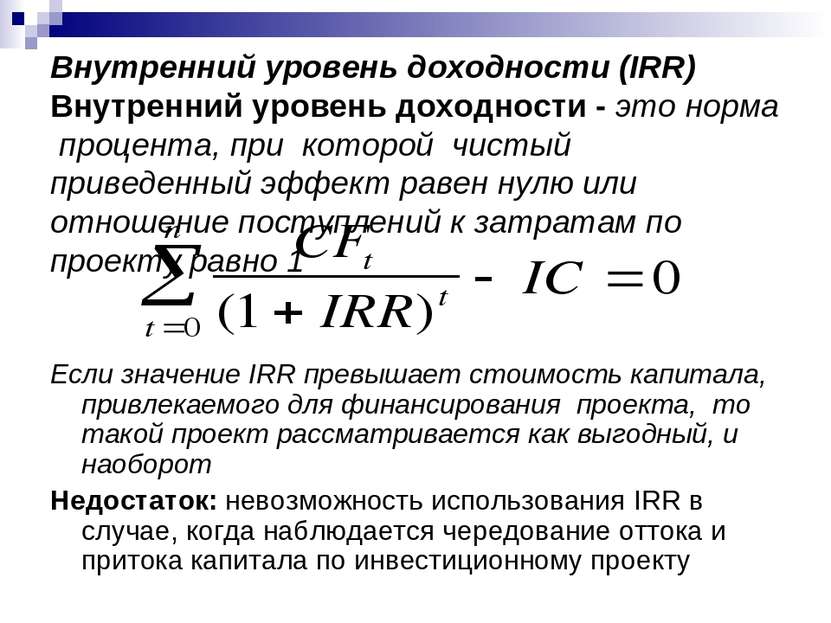

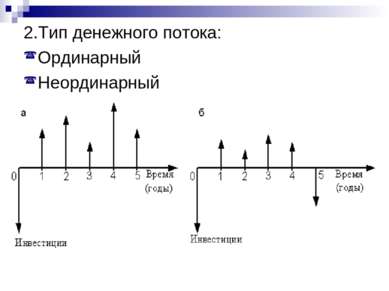

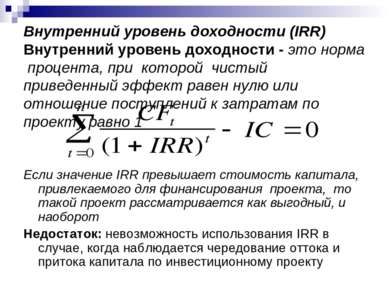

Внутренний уровень доходности (IRR) Внутренний уровень доходности - это норма процента, при которой чистый приведенный эффект равен нулю или отношение поступлений к затратам по проекту равно 1 Если значение IRR превышает стоимость капитала, привлекаемого для финансирования проекта, то такой проект рассматривается как выгодный, и наоборот Недостаток: невозможность использования IRR в случае, когда наблюдается чередование оттока и притока капитала по инвестиционному проекту

Внутренний уровень доходности (IRR) Внутренний уровень доходности - это норма процента, при которой чистый приведенный эффект равен нулю или отношение поступлений к затратам по проекту равно 1 Если значение IRR превышает стоимость капитала, привлекаемого для финансирования проекта, то такой проект рассматривается как выгодный, и наоборот Недостаток: невозможность использования IRR в случае, когда наблюдается чередование оттока и притока капитала по инвестиционному проекту

Cлайд 15

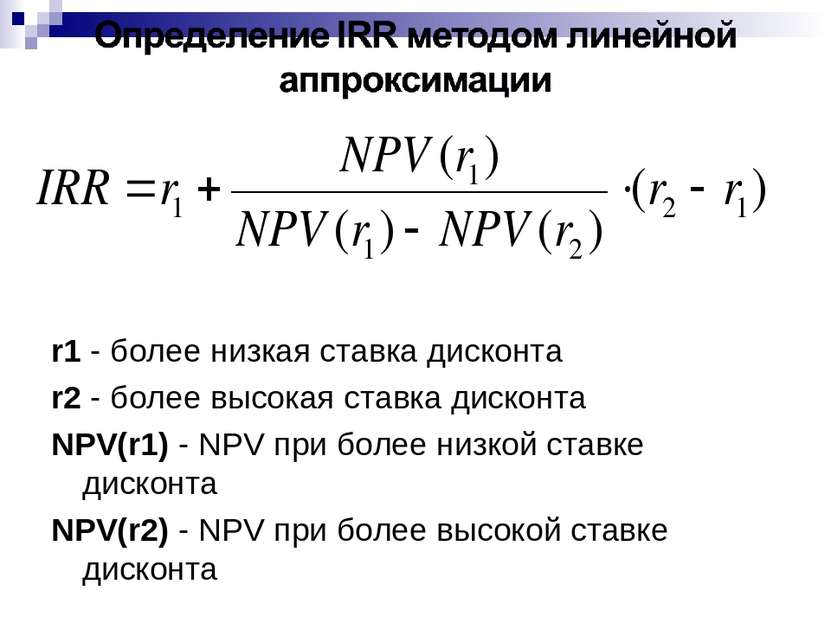

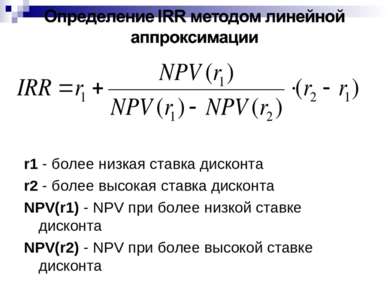

r1 - более низкая ставка дисконта r2 - более высокая ставка дисконта NPV(r1) - NPV при более низкой ставке дисконта NPV(r2) - NPV при более высокой ставке дисконта

r1 - более низкая ставка дисконта r2 - более высокая ставка дисконта NPV(r1) - NPV при более низкой ставке дисконта NPV(r2) - NPV при более высокой ставке дисконта

Cлайд 16

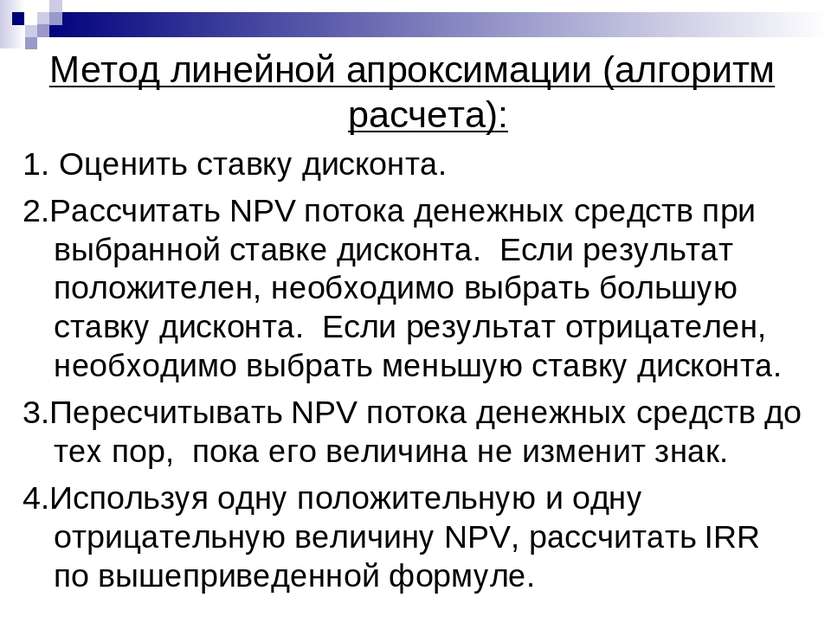

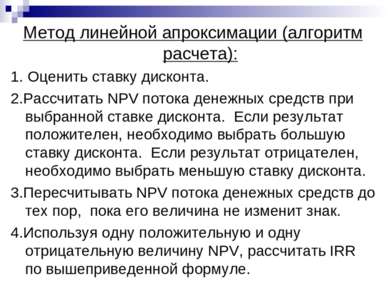

Метод линейной апроксимации (алгоритм расчета): 1. Оценить ставку дисконта. 2.Рассчитать NPV потока денежных средств при выбранной ставке дисконта. Если результат положителен, необходимо выбрать большую ставку дисконта. Если результат отрицателен, необходимо выбрать меньшую ставку дисконта. 3.Пересчитывать NPV потока денежных средств до тех пор, пока его величина не изменит знак. 4.Используя одну положительную и одну отрицательную величину NPV, рассчитать IRR по вышеприведенной формуле.

Метод линейной апроксимации (алгоритм расчета): 1. Оценить ставку дисконта. 2.Рассчитать NPV потока денежных средств при выбранной ставке дисконта. Если результат положителен, необходимо выбрать большую ставку дисконта. Если результат отрицателен, необходимо выбрать меньшую ставку дисконта. 3.Пересчитывать NPV потока денежных средств до тех пор, пока его величина не изменит знак. 4.Используя одну положительную и одну отрицательную величину NPV, рассчитать IRR по вышеприведенной формуле.

Cлайд 17

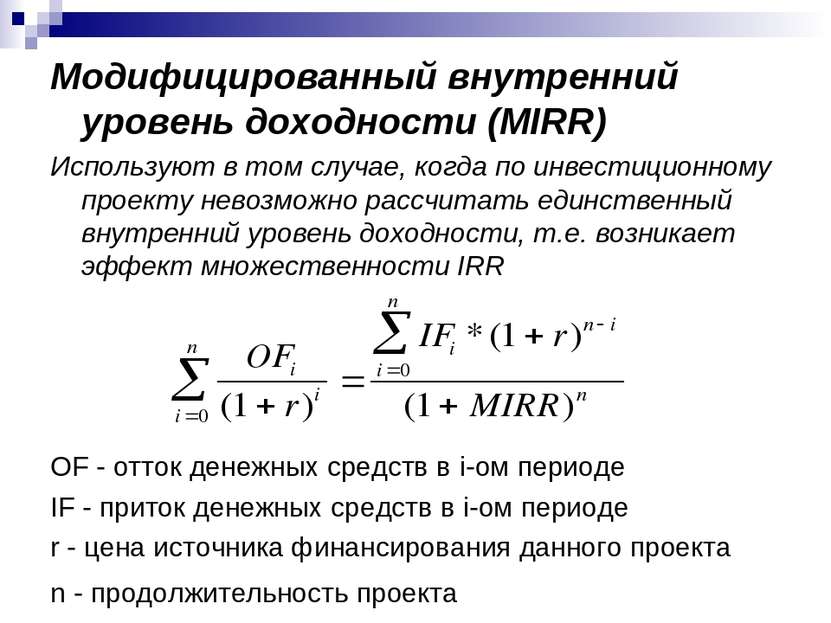

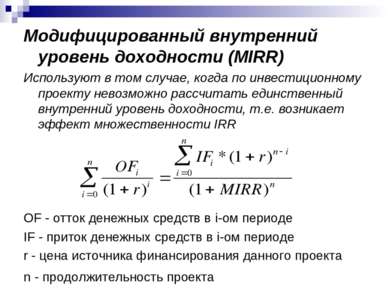

Модифицированный внутренний уровень доходности (МIRR) Используют в том случае, когда по инвестиционному проекту невозможно рассчитать единственный внутренний уровень доходности, т.е. возникает эффект множественности IRR OF - отток денежных средств в i-ом периоде IF - приток денежных средств в i-ом периоде r - цена источника финансирования данного проекта n - продолжительность проекта

Модифицированный внутренний уровень доходности (МIRR) Используют в том случае, когда по инвестиционному проекту невозможно рассчитать единственный внутренний уровень доходности, т.е. возникает эффект множественности IRR OF - отток денежных средств в i-ом периоде IF - приток денежных средств в i-ом периоде r - цена источника финансирования данного проекта n - продолжительность проекта

Cлайд 18

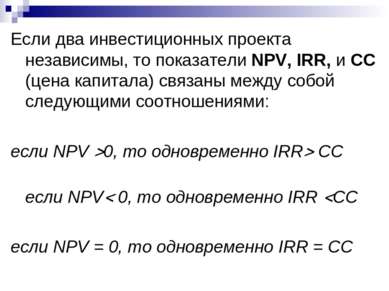

Если два инвестиционных проекта независимы, то показатели NPV, IRR, и CC (цена капитала) связаны между собой следующими соотношениями: если NPV 0, то одновременно IRR СС если NPV 0, то одновременно IRR СС если NPV = 0, то одновременно IRR = СС

Если два инвестиционных проекта независимы, то показатели NPV, IRR, и CC (цена капитала) связаны между собой следующими соотношениями: если NPV 0, то одновременно IRR СС если NPV 0, то одновременно IRR СС если NPV = 0, то одновременно IRR = СС

Cлайд 19

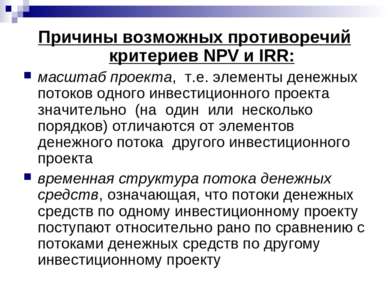

Причины возможных противоречий критериев NPV и IRR: масштаб проекта, т.е. элементы денежных потоков одного инвестиционного проекта значительно (на один или несколько порядков) отличаются от элементов денежного потока другого инвестиционного проекта временная структура потока денежных средств, означающая, что потоки денежных средств по одному инвестиционному проекту поступают относительно рано по сравнению с потоками денежных средств по другому инвестиционному проекту

Причины возможных противоречий критериев NPV и IRR: масштаб проекта, т.е. элементы денежных потоков одного инвестиционного проекта значительно (на один или несколько порядков) отличаются от элементов денежного потока другого инвестиционного проекта временная структура потока денежных средств, означающая, что потоки денежных средств по одному инвестиционному проекту поступают относительно рано по сравнению с потоками денежных средств по другому инвестиционному проекту