X

Код презентации скопируйте его

Расчеты по НДС

Скачать эту презентациюПрезентация на тему Расчеты по НДС

Скачать эту презентациюCлайд 2

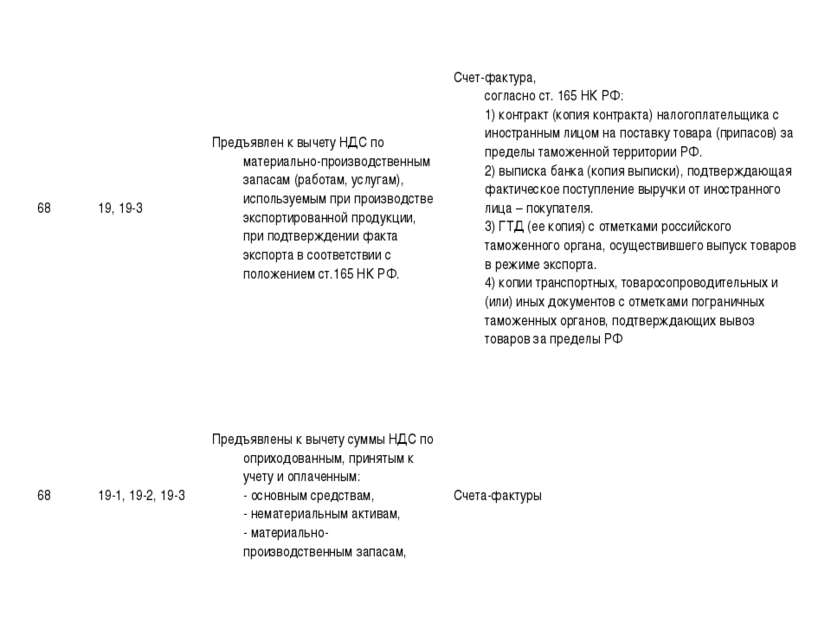

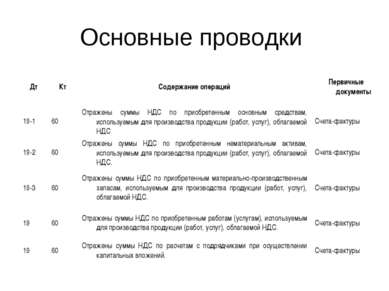

Бухгалтерский учет «входящего» НДС создает для бухгалтера множество проблем. Помимо сложностей налогового характера необходимо грамотно организовать аналитический учет. При построении субсчетов на счете 19 целесообразно учитывать требования Налогового кодекса, а также структуру налоговой декларации по НДС. Для облегчения заполнения декларации по НДС, бухгалтерский учет сумм «входящего» НДС может вестись субсчетах в соответствии со строками (показателями) декларации: по основным средствам, как требующим, так и не требующим монтажа; по товарам (работам, услугам), приобретенным для выполнения строительно-монтажных работ для собственного потребления; по расходам на командировки; по представительским расходам; по товарам, купленным для перепродажи.

Бухгалтерский учет «входящего» НДС создает для бухгалтера множество проблем. Помимо сложностей налогового характера необходимо грамотно организовать аналитический учет. При построении субсчетов на счете 19 целесообразно учитывать требования Налогового кодекса, а также структуру налоговой декларации по НДС. Для облегчения заполнения декларации по НДС, бухгалтерский учет сумм «входящего» НДС может вестись субсчетах в соответствии со строками (показателями) декларации: по основным средствам, как требующим, так и не требующим монтажа; по товарам (работам, услугам), приобретенным для выполнения строительно-монтажных работ для собственного потребления; по расходам на командировки; по представительским расходам; по товарам, купленным для перепродажи.

Cлайд 3

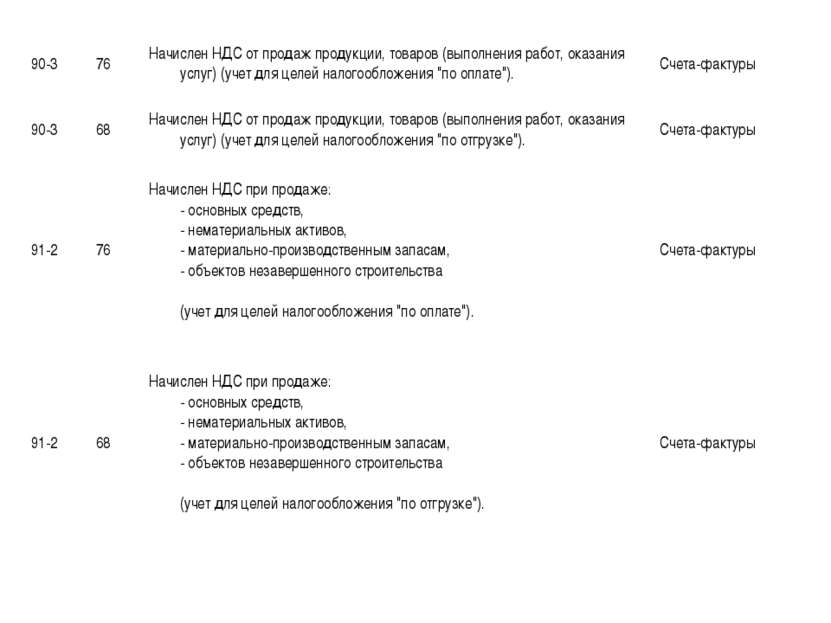

НДС по нормируемые расходам в бухгалтерском учете лучше учитывать отдельно, так как суммы НДС принимаются к вычету в размере, соответствующем установленным нормативам по таким расходам (п. 7 ст. 171 НК РФ). НДС по сверхнормативным расходам к вычету не принимается. Удобнее вести учет НДС по нормируемым расходам на отдельных субсчетах: «НДС по представительским расходам», «НДС по рекламным расходам». При этом НДС по сверхнормативным расходам лучше не списывать в дебет счета 91 до конца года, т.к. сумма представительских и рекламных расходов, исчисленная в пределах норматива, в течение года может увеличиться.

НДС по нормируемые расходам в бухгалтерском учете лучше учитывать отдельно, так как суммы НДС принимаются к вычету в размере, соответствующем установленным нормативам по таким расходам (п. 7 ст. 171 НК РФ). НДС по сверхнормативным расходам к вычету не принимается. Удобнее вести учет НДС по нормируемым расходам на отдельных субсчетах: «НДС по представительским расходам», «НДС по рекламным расходам». При этом НДС по сверхнормативным расходам лучше не списывать в дебет счета 91 до конца года, т.к. сумма представительских и рекламных расходов, исчисленная в пределах норматива, в течение года может увеличиться.

Cлайд 4

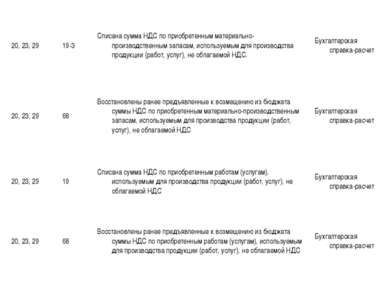

Если одновременно осуществляют операции, как облагаемые, так и не облагаемые НДС, то суммы «входящего» НДС учитываются в следующем порядке (п. 4 ст. 170 НК РФ): «входной» НДС принимается к вычету, если приобретенные товары (работы, услуги) используются для операций, облагаемых НДС (если выполнены все необходимые для вычета условия); налог учитывается в стоимости товаров (работ, услуг), если они используются для операций, не облагаемых НДС; «входной» НДС распределяется между операциями, облагаемыми и не облагаемыми НДС, если приобретенные товары (работы, услуги) используются как в облагаемых, так и в необлагаемых операциях.

Если одновременно осуществляют операции, как облагаемые, так и не облагаемые НДС, то суммы «входящего» НДС учитываются в следующем порядке (п. 4 ст. 170 НК РФ): «входной» НДС принимается к вычету, если приобретенные товары (работы, услуги) используются для операций, облагаемых НДС (если выполнены все необходимые для вычета условия); налог учитывается в стоимости товаров (работ, услуг), если они используются для операций, не облагаемых НДС; «входной» НДС распределяется между операциями, облагаемыми и не облагаемыми НДС, если приобретенные товары (работы, услуги) используются как в облагаемых, так и в необлагаемых операциях.

Cлайд 5

Чтобы выполнить эти требования, налогоплательщик должен вести раздельный учет «входящего» НДС. Иначе он не сможет не только принять НДС к вычету, но и учесть этот НДС в расходах в целях налогообложения прибыли (абз. 8 п. 4 ст. 170 НК РФ). Эта норма относится к той части «входящего» НДС, которая приходится на операции, не облагаемые НДС. Организация может открыть следующие субсчета: «НДС по облагаемым операциям»; «НДС по необлагаемым операциям»; «НДС по облагаемым и необлагаемым операциям»

Чтобы выполнить эти требования, налогоплательщик должен вести раздельный учет «входящего» НДС. Иначе он не сможет не только принять НДС к вычету, но и учесть этот НДС в расходах в целях налогообложения прибыли (абз. 8 п. 4 ст. 170 НК РФ). Эта норма относится к той части «входящего» НДС, которая приходится на операции, не облагаемые НДС. Организация может открыть следующие субсчета: «НДС по облагаемым операциям»; «НДС по необлагаемым операциям»; «НДС по облагаемым и необлагаемым операциям»

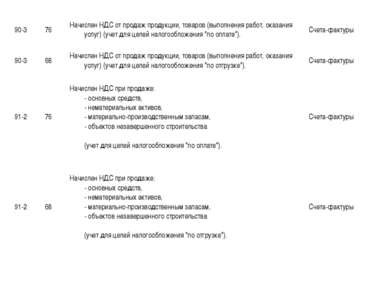

Cлайд 10

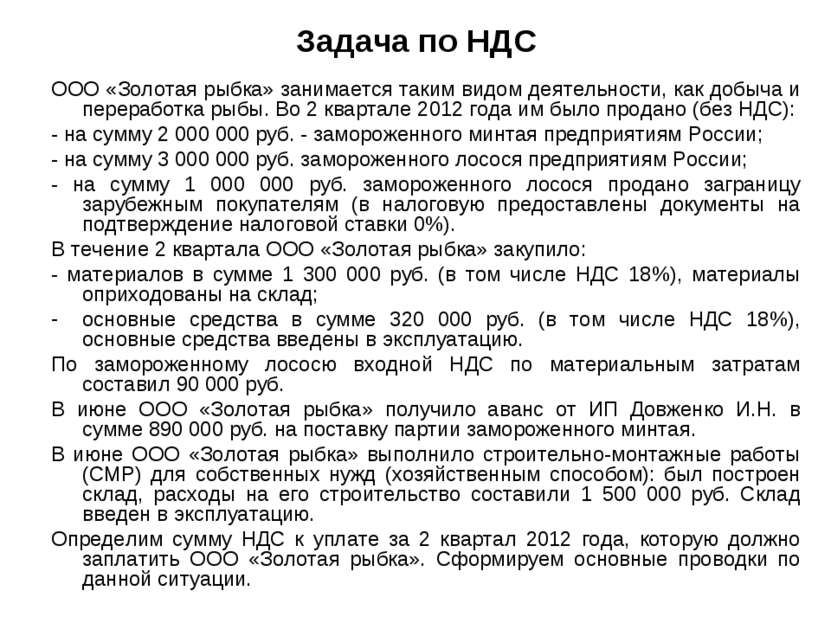

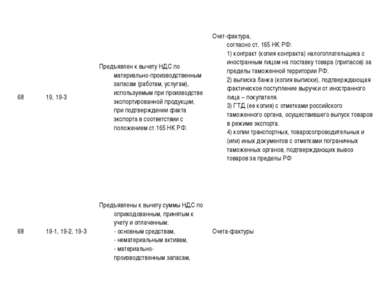

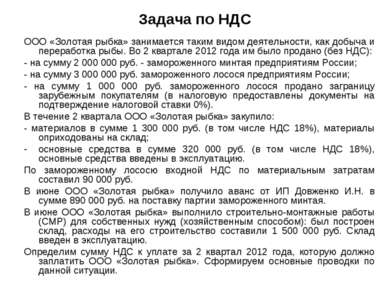

Задача по НДС ООО «Золотая рыбка» занимается таким видом деятельности, как добыча и переработка рыбы. Во 2 квартале 2012 года им было продано (без НДС): - на сумму 2 000 000 руб. - замороженного минтая предприятиям России; - на сумму 3 000 000 руб. замороженного лосося предприятиям России; - на сумму 1 000 000 руб. замороженного лосося продано заграницу зарубежным покупателям (в налоговую предоставлены документы на подтверждение налоговой ставки 0%). В течение 2 квартала ООО «Золотая рыбка» закупило: - материалов в сумме 1 300 000 руб. (в том числе НДС 18%), материалы оприходованы на склад; основные средства в сумме 320 000 руб. (в том числе НДС 18%), основные средства введены в эксплуатацию. По замороженному лососю входной НДС по материальным затратам составил 90 000 руб. В июне ООО «Золотая рыбка» получило аванс от ИП Довженко И.Н. в сумме 890 000 руб. на поставку партии замороженного минтая. В июне ООО «Золотая рыбка» выполнило строительно-монтажные работы (СМР) для собственных нужд (хозяйственным способом): был построен склад, расходы на его строительство составили 1 500 000 руб. Склад введен в эксплуатацию. Определим сумму НДС к уплате за 2 квартал 2012 года, которую должно заплатить ООО «Золотая рыбка». Сформируем основные проводки по данной ситуации.

Задача по НДС ООО «Золотая рыбка» занимается таким видом деятельности, как добыча и переработка рыбы. Во 2 квартале 2012 года им было продано (без НДС): - на сумму 2 000 000 руб. - замороженного минтая предприятиям России; - на сумму 3 000 000 руб. замороженного лосося предприятиям России; - на сумму 1 000 000 руб. замороженного лосося продано заграницу зарубежным покупателям (в налоговую предоставлены документы на подтверждение налоговой ставки 0%). В течение 2 квартала ООО «Золотая рыбка» закупило: - материалов в сумме 1 300 000 руб. (в том числе НДС 18%), материалы оприходованы на склад; основные средства в сумме 320 000 руб. (в том числе НДС 18%), основные средства введены в эксплуатацию. По замороженному лососю входной НДС по материальным затратам составил 90 000 руб. В июне ООО «Золотая рыбка» получило аванс от ИП Довженко И.Н. в сумме 890 000 руб. на поставку партии замороженного минтая. В июне ООО «Золотая рыбка» выполнило строительно-монтажные работы (СМР) для собственных нужд (хозяйственным способом): был построен склад, расходы на его строительство составили 1 500 000 руб. Склад введен в эксплуатацию. Определим сумму НДС к уплате за 2 квартал 2012 года, которую должно заплатить ООО «Золотая рыбка». Сформируем основные проводки по данной ситуации.

Cлайд 11

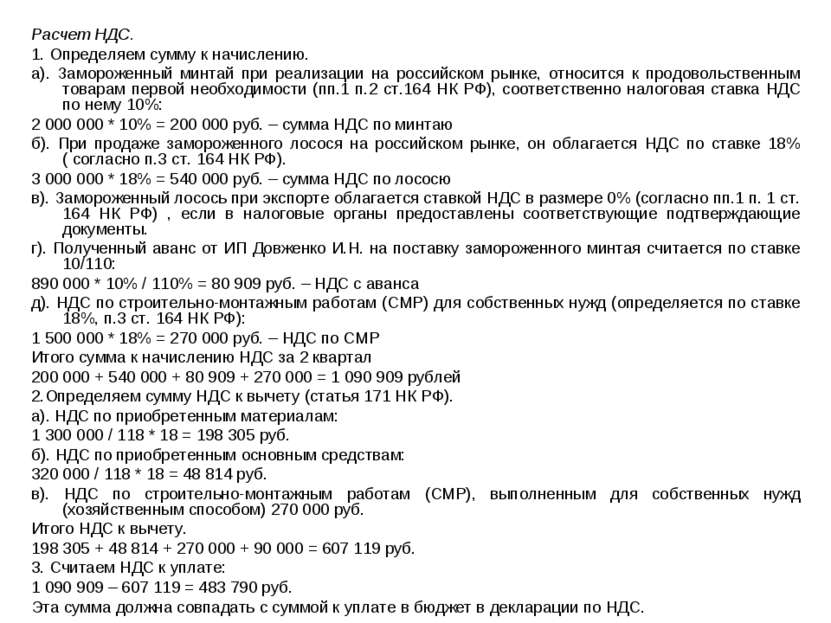

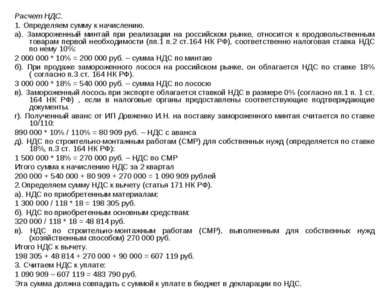

Расчет НДС. 1. Определяем сумму к начислению. а). Замороженный минтай при реализации на российском рынке, относится к продовольственным товарам первой необходимости (пп.1 п.2 ст.164 НК РФ), соответственно налоговая ставка НДС по нему 10%: 2 000 000 * 10% = 200 000 руб. – сумма НДС по минтаю б). При продаже замороженного лосося на российском рынке, он облагается НДС по ставке 18% ( согласно п.3 ст. 164 НК РФ). 3 000 000 * 18% = 540 000 руб. – сумма НДС по лососю в). Замороженный лосось при экспорте облагается ставкой НДС в размере 0% (согласно пп.1 п. 1 ст. 164 НК РФ) , если в налоговые органы предоставлены соответствующие подтверждающие документы. г). Полученный аванс от ИП Довженко И.Н. на поставку замороженного минтая считается по ставке 10/110: 890 000 * 10% / 110% = 80 909 руб. – НДС с аванса д). НДС по строительно-монтажным работам (СМР) для собственных нужд (определяется по ставке 18%, п.3 ст. 164 НК РФ): 1 500 000 * 18% = 270 000 руб. – НДС по СМР Итого сумма к начислению НДС за 2 квартал 200 000 + 540 000 + 80 909 + 270 000 = 1 090 909 рублей 2.Определяем сумму НДС к вычету (статья 171 НК РФ). а). НДС по приобретенным материалам: 1 300 000 / 118 * 18 = 198 305 руб. б). НДС по приобретенным основным средствам: 320 000 / 118 * 18 = 48 814 руб. в). НДС по строительно-монтажным работам (СМР), выполненным для собственных нужд (хозяйственным способом) 270 000 руб. Итого НДС к вычету. 198 305 + 48 814 + 270 000 + 90 000 = 607 119 руб. 3. Считаем НДС к уплате: 1 090 909 – 607 119 = 483 790 руб. Эта сумма должна совпадать с суммой к уплате в бюджет в декларации по НДС.

Расчет НДС. 1. Определяем сумму к начислению. а). Замороженный минтай при реализации на российском рынке, относится к продовольственным товарам первой необходимости (пп.1 п.2 ст.164 НК РФ), соответственно налоговая ставка НДС по нему 10%: 2 000 000 * 10% = 200 000 руб. – сумма НДС по минтаю б). При продаже замороженного лосося на российском рынке, он облагается НДС по ставке 18% ( согласно п.3 ст. 164 НК РФ). 3 000 000 * 18% = 540 000 руб. – сумма НДС по лососю в). Замороженный лосось при экспорте облагается ставкой НДС в размере 0% (согласно пп.1 п. 1 ст. 164 НК РФ) , если в налоговые органы предоставлены соответствующие подтверждающие документы. г). Полученный аванс от ИП Довженко И.Н. на поставку замороженного минтая считается по ставке 10/110: 890 000 * 10% / 110% = 80 909 руб. – НДС с аванса д). НДС по строительно-монтажным работам (СМР) для собственных нужд (определяется по ставке 18%, п.3 ст. 164 НК РФ): 1 500 000 * 18% = 270 000 руб. – НДС по СМР Итого сумма к начислению НДС за 2 квартал 200 000 + 540 000 + 80 909 + 270 000 = 1 090 909 рублей 2.Определяем сумму НДС к вычету (статья 171 НК РФ). а). НДС по приобретенным материалам: 1 300 000 / 118 * 18 = 198 305 руб. б). НДС по приобретенным основным средствам: 320 000 / 118 * 18 = 48 814 руб. в). НДС по строительно-монтажным работам (СМР), выполненным для собственных нужд (хозяйственным способом) 270 000 руб. Итого НДС к вычету. 198 305 + 48 814 + 270 000 + 90 000 = 607 119 руб. 3. Считаем НДС к уплате: 1 090 909 – 607 119 = 483 790 руб. Эта сумма должна совпадать с суммой к уплате в бюджет в декларации по НДС.