X

Код презентации скопируйте его

Презентация: Налоговый кодекс РФ

Скачать эту презентациюПрезентация на тему Презентация: Налоговый кодекс РФ

Скачать эту презентациюCлайд 1

Налоговый кодекс РФ 31 июля 1998 года N 146-ФЗ НАЛОГОВЫЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ ЧАСТЬ ПЕРВАЯ Принят Государственной Думой 16 июля 1998 года Одобрен Советом Федерации 17 июля 1998 года

Налоговый кодекс РФ 31 июля 1998 года N 146-ФЗ НАЛОГОВЫЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ ЧАСТЬ ПЕРВАЯ Принят Государственной Думой 16 июля 1998 года Одобрен Советом Федерации 17 июля 1998 года

Cлайд 2

5 августа 2000 года N 117-ФЗ НАЛОГОВЫЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ ЧАСТЬ ВТОРАЯ Принят Государственной Думой 19 июля 2000 года Одобрен Советом Федерации 26 июля 2000 года

5 августа 2000 года N 117-ФЗ НАЛОГОВЫЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ ЧАСТЬ ВТОРАЯ Принят Государственной Думой 19 июля 2000 года Одобрен Советом Федерации 26 июля 2000 года

Cлайд 3

Понятие налога В соответствии со ст. 8 Части1 НК РФ Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Понятие налога В соответствии со ст. 8 Части1 НК РФ Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Cлайд 4

Понятие сбора Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Понятие сбора Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Cлайд 5

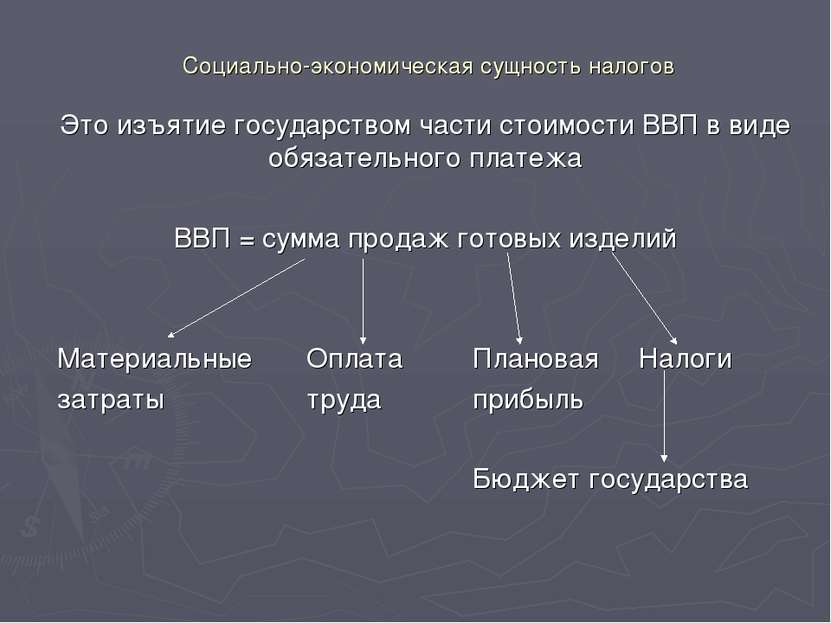

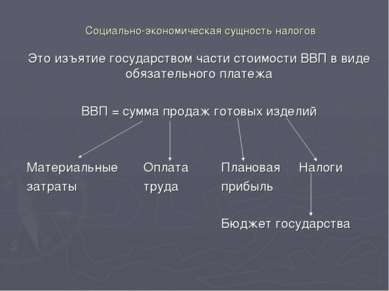

Социально-экономическая сущность налогов Это изъятие государством части стоимости ВВП в виде обязательного платежа ВВП = сумма продаж готовых изделий Материальные Оплата Плановая Налоги затраты труда прибыль Бюджет государства

Социально-экономическая сущность налогов Это изъятие государством части стоимости ВВП в виде обязательного платежа ВВП = сумма продаж готовых изделий Материальные Оплата Плановая Налоги затраты труда прибыль Бюджет государства

Cлайд 6

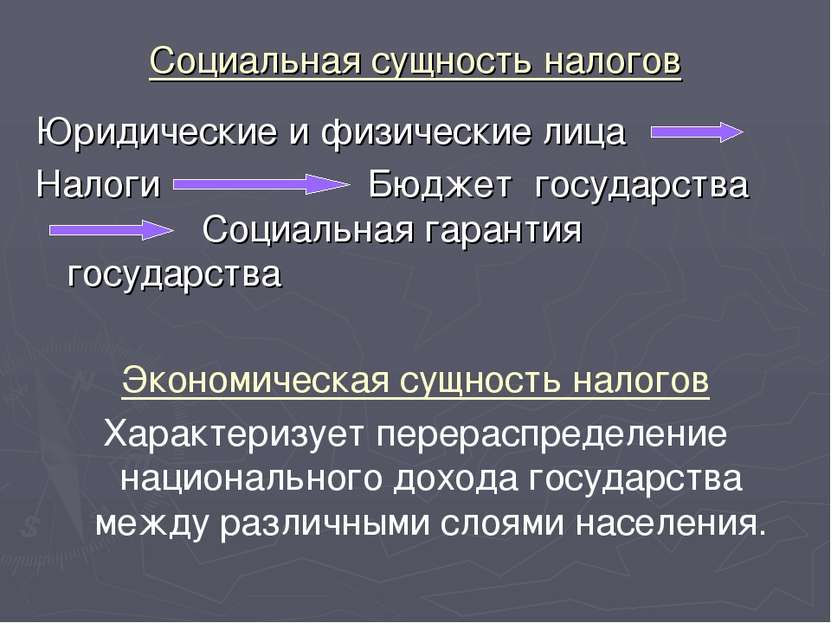

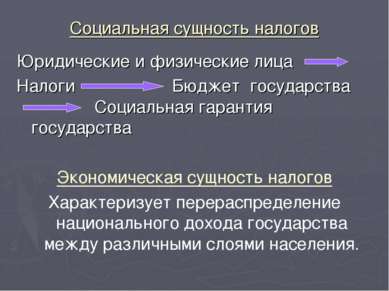

Социальная сущность налогов Юридические и физические лица Налоги Бюджет государства Социальная гарантия государства Экономическая сущность налогов Характеризует перераспределение национального дохода государства между различными слоями населения.

Социальная сущность налогов Юридические и физические лица Налоги Бюджет государства Социальная гарантия государства Экономическая сущность налогов Характеризует перераспределение национального дохода государства между различными слоями населения.

Cлайд 7

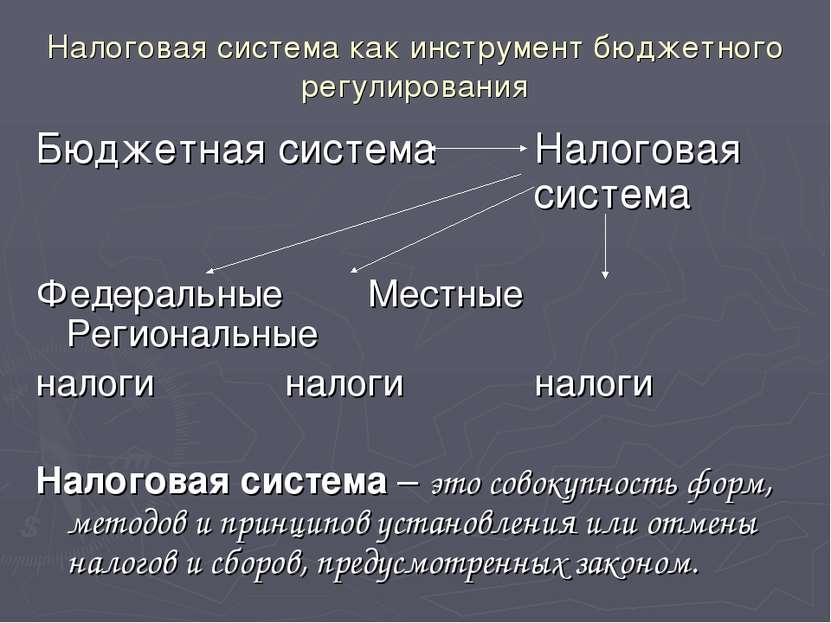

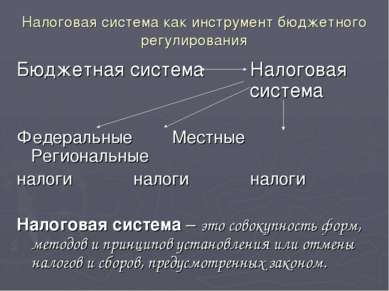

Налоговая система как инструмент бюджетного регулирования Бюджетная система Налоговая система Федеральные Местные Региональные налоги налоги налоги Налоговая система – это совокупность форм, методов и принципов установления или отмены налогов и сборов, предусмотренных законом.

Налоговая система как инструмент бюджетного регулирования Бюджетная система Налоговая система Федеральные Местные Региональные налоги налоги налоги Налоговая система – это совокупность форм, методов и принципов установления или отмены налогов и сборов, предусмотренных законом.

Cлайд 8

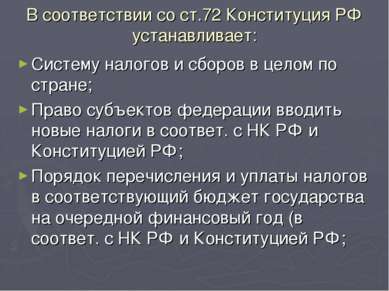

В соответствии со ст.72 Конституция РФ устанавливает: Систему налогов и сборов в целом по стране; Право субъектов федерации вводить новые налоги в соответ. с НК РФ и Конституцией РФ; Порядок перечисления и уплаты налогов в соответствующий бюджет государства на очередной финансовый год (в соответ. с НК РФ и Конституцией РФ;

В соответствии со ст.72 Конституция РФ устанавливает: Систему налогов и сборов в целом по стране; Право субъектов федерации вводить новые налоги в соответ. с НК РФ и Конституцией РФ; Порядок перечисления и уплаты налогов в соответствующий бюджет государства на очередной финансовый год (в соответ. с НК РФ и Конституцией РФ;

Cлайд 9

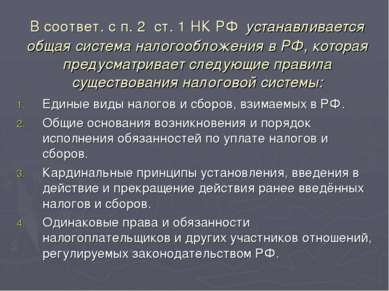

В соответ. c п. 2 ст. 1 НК РФ устанавливается общая система налогообложения в РФ, которая предусматривает следующие правила существования налоговой системы: Единые виды налогов и сборов, взимаемых в РФ. Общие основания возникновения и порядок исполнения обязанностей по уплате налогов и сборов. Кардинальные принципы установления, введения в действие и прекращение действия ранее введённых налогов и сборов. Одинаковые права и обязанности налогоплательщиков и других участников отношений, регулируемых законодательством РФ.

В соответ. c п. 2 ст. 1 НК РФ устанавливается общая система налогообложения в РФ, которая предусматривает следующие правила существования налоговой системы: Единые виды налогов и сборов, взимаемых в РФ. Общие основания возникновения и порядок исполнения обязанностей по уплате налогов и сборов. Кардинальные принципы установления, введения в действие и прекращение действия ранее введённых налогов и сборов. Одинаковые права и обязанности налогоплательщиков и других участников отношений, регулируемых законодательством РФ.

Cлайд 10

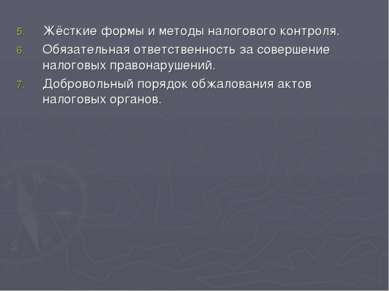

Жёсткие формы и методы налогового контроля. Обязательная ответственность за совершение налоговых правонарушений. Добровольный порядок обжалования актов налоговых органов.

Жёсткие формы и методы налогового контроля. Обязательная ответственность за совершение налоговых правонарушений. Добровольный порядок обжалования актов налоговых органов.

Cлайд 11

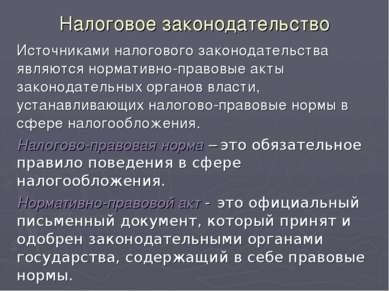

Налоговое законодательство Источниками налогового законодательства являются нормативно-правовые акты законодательных органов власти, устанавливающих налогово-правовые нормы в сфере налогообложения. Налогово-правовая норма – это обязательное правило поведения в сфере налогообложения. Нормативно-правовой акт - это официальный письменный документ, который принят и одобрен законодательными органами государства, содержащий в себе правовые нормы.

Налоговое законодательство Источниками налогового законодательства являются нормативно-правовые акты законодательных органов власти, устанавливающих налогово-правовые нормы в сфере налогообложения. Налогово-правовая норма – это обязательное правило поведения в сфере налогообложения. Нормативно-правовой акт - это официальный письменный документ, который принят и одобрен законодательными органами государства, содержащий в себе правовые нормы.

Cлайд 12

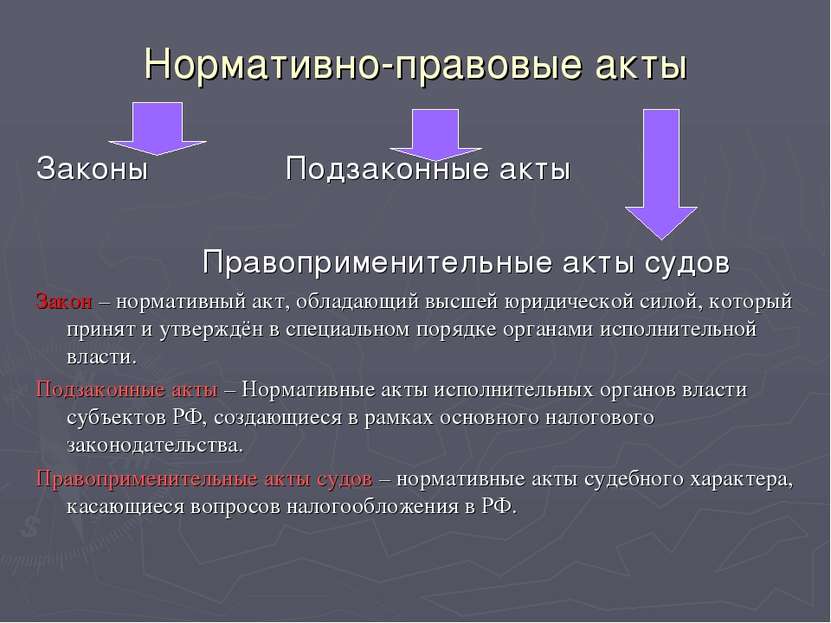

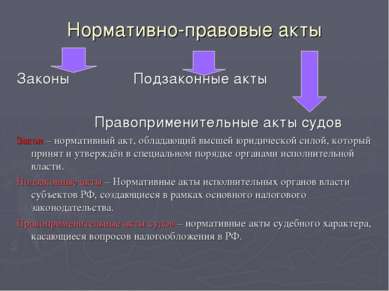

Нормативно-правовые акты Законы Подзаконные акты Правоприменительные акты судов Закон – нормативный акт, обладающий высшей юридической силой, который принят и утверждён в специальном порядке органами исполнительной власти. Подзаконные акты – Нормативные акты исполнительных органов власти субъектов РФ, создающиеся в рамках основного налогового законодательства. Правоприменительные акты судов – нормативные акты судебного характера, касающиеся вопросов налогообложения в РФ.

Нормативно-правовые акты Законы Подзаконные акты Правоприменительные акты судов Закон – нормативный акт, обладающий высшей юридической силой, который принят и утверждён в специальном порядке органами исполнительной власти. Подзаконные акты – Нормативные акты исполнительных органов власти субъектов РФ, создающиеся в рамках основного налогового законодательства. Правоприменительные акты судов – нормативные акты судебного характера, касающиеся вопросов налогообложения в РФ.

Cлайд 13

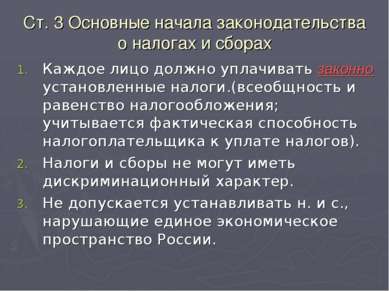

Ст. 3 Основные начала законодательства о налогах и сборах Каждое лицо должно уплачивать законно установленные налоги.(всеобщность и равенство налогообложения; учитывается фактическая способность налогоплательщика к уплате налогов). Налоги и сборы не могут иметь дискриминационный характер. Не допускается устанавливать н. и с., нарушающие единое экономическое пространство России.

Ст. 3 Основные начала законодательства о налогах и сборах Каждое лицо должно уплачивать законно установленные налоги.(всеобщность и равенство налогообложения; учитывается фактическая способность налогоплательщика к уплате налогов). Налоги и сборы не могут иметь дискриминационный характер. Не допускается устанавливать н. и с., нарушающие единое экономическое пространство России.

Cлайд 14

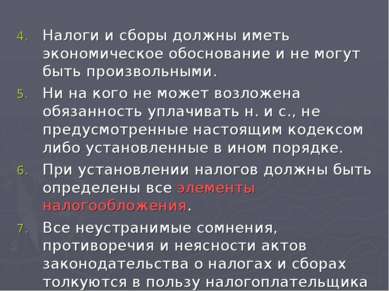

Налоги и сборы должны иметь экономическое обоснование и не могут быть произвольными. Ни на кого не может возложена обязанность уплачивать н. и с., не предусмотренные настоящим кодексом либо установленные в ином порядке. При установлении налогов должны быть определены все элементы налогообложения. Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов).

Налоги и сборы должны иметь экономическое обоснование и не могут быть произвольными. Ни на кого не может возложена обязанность уплачивать н. и с., не предусмотренные настоящим кодексом либо установленные в ином порядке. При установлении налогов должны быть определены все элементы налогообложения. Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов).

Cлайд 15

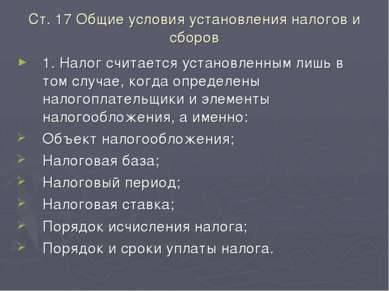

Ст. 17 Общие условия установления налогов и сборов 1. Налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно: Объект налогообложения; Налоговая база; Налоговый период; Налоговая ставка; Порядок исчисления налога; Порядок и сроки уплаты налога.

Ст. 17 Общие условия установления налогов и сборов 1. Налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно: Объект налогообложения; Налоговая база; Налоговый период; Налоговая ставка; Порядок исчисления налога; Порядок и сроки уплаты налога.

Cлайд 16

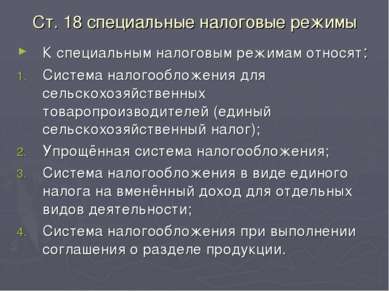

Ст. 18 специальные налоговые режимы К специальным налоговым режимам относят: Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог); Упрощённая система налогообложения; Система налогообложения в виде единого налога на вменённый доход для отдельных видов деятельности; Система налогообложения при выполнении соглашения о разделе продукции.

Ст. 18 специальные налоговые режимы К специальным налоговым режимам относят: Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог); Упрощённая система налогообложения; Система налогообложения в виде единого налога на вменённый доход для отдельных видов деятельности; Система налогообложения при выполнении соглашения о разделе продукции.

Cлайд 17

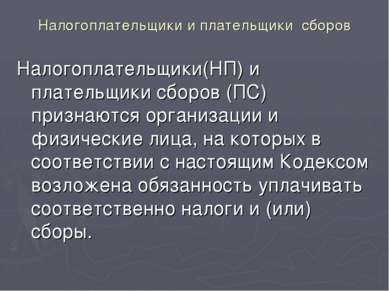

Налогоплательщики и плательщики сборов Налогоплательщики(НП) и плательщики сборов (ПС) признаются организации и физические лица, на которых в соответствии с настоящим Кодексом возложена обязанность уплачивать соответственно налоги и (или) сборы.

Налогоплательщики и плательщики сборов Налогоплательщики(НП) и плательщики сборов (ПС) признаются организации и физические лица, на которых в соответствии с настоящим Кодексом возложена обязанность уплачивать соответственно налоги и (или) сборы.

Cлайд 18

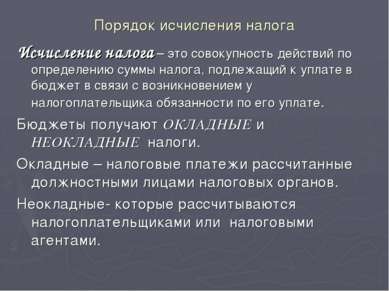

Порядок исчисления налога Исчисление налога – это совокупность действий по определению суммы налога, подлежащий к уплате в бюджет в связи с возникновением у налогоплательщика обязанности по его уплате. Бюджеты получают ОКЛАДНЫЕ и НЕОКЛАДНЫЕ налоги. Окладные – налоговые платежи рассчитанные должностными лицами налоговых органов. Неокладные- которые рассчитываются налогоплательщиками или налоговыми агентами.

Порядок исчисления налога Исчисление налога – это совокупность действий по определению суммы налога, подлежащий к уплате в бюджет в связи с возникновением у налогоплательщика обязанности по его уплате. Бюджеты получают ОКЛАДНЫЕ и НЕОКЛАДНЫЕ налоги. Окладные – налоговые платежи рассчитанные должностными лицами налоговых органов. Неокладные- которые рассчитываются налогоплательщиками или налоговыми агентами.

Cлайд 19

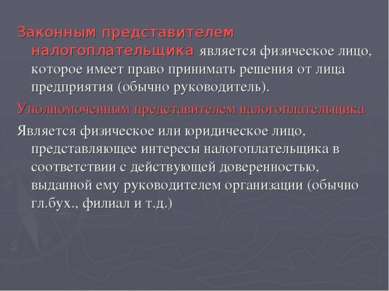

Законным представителем налогоплательщика является физическое лицо, которое имеет право принимать решения от лица предприятия (обычно руководитель). Уполномоченным представителем налогоплательщика Является физическое или юридическое лицо, представляющее интересы налогоплательщика в соответствии с действующей доверенностью, выданной ему руководителем организации (обычно гл.бух., филиал и т.д.)

Законным представителем налогоплательщика является физическое лицо, которое имеет право принимать решения от лица предприятия (обычно руководитель). Уполномоченным представителем налогоплательщика Является физическое или юридическое лицо, представляющее интересы налогоплательщика в соответствии с действующей доверенностью, выданной ему руководителем организации (обычно гл.бух., филиал и т.д.)

Cлайд 20

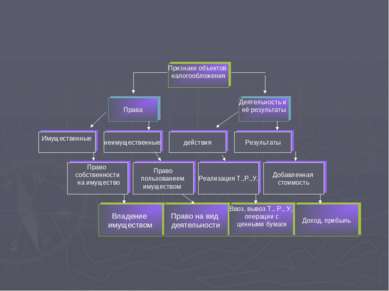

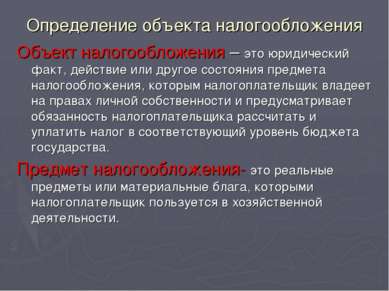

Определение объекта налогообложения Объект налогообложения – это юридический факт, действие или другое состояния предмета налогообложения, которым налогоплательщик владеет на правах личной собственности и предусматривает обязанность налогоплательщика рассчитать и уплатить налог в соответствующий уровень бюджета государства. Предмет налогообложения- это реальные предметы или материальные блага, которыми налогоплательщик пользуется в хозяйственной деятельности.

Определение объекта налогообложения Объект налогообложения – это юридический факт, действие или другое состояния предмета налогообложения, которым налогоплательщик владеет на правах личной собственности и предусматривает обязанность налогоплательщика рассчитать и уплатить налог в соответствующий уровень бюджета государства. Предмет налогообложения- это реальные предметы или материальные блага, которыми налогоплательщик пользуется в хозяйственной деятельности.

Cлайд 21

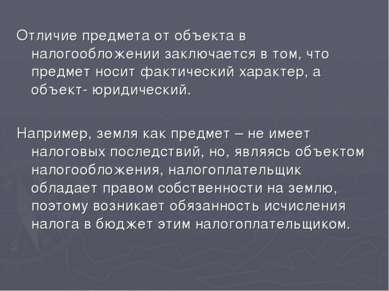

Отличие предмета от объекта в налогообложении заключается в том, что предмет носит фактический характер, а объект- юридический. Например, земля как предмет – не имеет налоговых последствий, но, являясь объектом налогообложения, налогоплательщик обладает правом собственности на землю, поэтому возникает обязанность исчисления налога в бюджет этим налогоплательщиком.

Отличие предмета от объекта в налогообложении заключается в том, что предмет носит фактический характер, а объект- юридический. Например, земля как предмет – не имеет налоговых последствий, но, являясь объектом налогообложения, налогоплательщик обладает правом собственности на землю, поэтому возникает обязанность исчисления налога в бюджет этим налогоплательщиком.

Cлайд 23

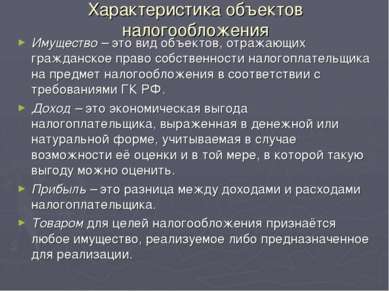

Характеристика объектов налогообложения Имущество – это вид объектов, отражающих гражданское право собственности налогоплательщика на предмет налогообложения в соответствии с требованиями ГК РФ. Доход – это экономическая выгода налогоплательщика, выраженная в денежной или натуральной форме, учитываемая в случае возможности её оценки и в той мере, в которой такую выгоду можно оценить. Прибыль – это разница между доходами и расходами налогоплательщика. Товаром для целей налогообложения признаётся любое имущество, реализуемое либо предназначенное для реализации.

Характеристика объектов налогообложения Имущество – это вид объектов, отражающих гражданское право собственности налогоплательщика на предмет налогообложения в соответствии с требованиями ГК РФ. Доход – это экономическая выгода налогоплательщика, выраженная в денежной или натуральной форме, учитываемая в случае возможности её оценки и в той мере, в которой такую выгоду можно оценить. Прибыль – это разница между доходами и расходами налогоплательщика. Товаром для целей налогообложения признаётся любое имущество, реализуемое либо предназначенное для реализации.

Cлайд 24

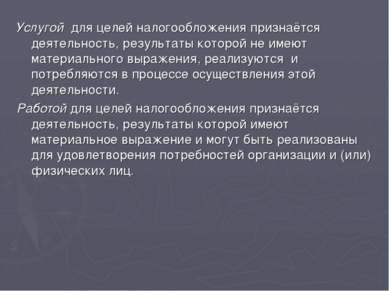

Услугой для целей налогообложения признаётся деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности. Работой для целей налогообложения признаётся деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации и (или) физических лиц.

Услугой для целей налогообложения признаётся деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности. Работой для целей налогообложения признаётся деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации и (или) физических лиц.

Cлайд 25

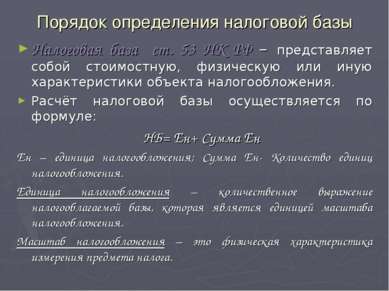

Порядок определения налоговой базы Налоговая база ст. 53 НК РФ – представляет собой стоимостную, физическую или иную характеристики объекта налогообложения. Расчёт налоговой базы осуществляется по формуле: НБ= Ен+ Сумма Ен Ен – единица налогообложения; Сумма Ен- Количество единиц налогообложения. Единица налогообложения – количественное выражение налогооблагаемой базы, которая является единицей масштаба налогообложения. Масштаб налогообложения – это физическая характеристика измерения предмета налога.

Порядок определения налоговой базы Налоговая база ст. 53 НК РФ – представляет собой стоимостную, физическую или иную характеристики объекта налогообложения. Расчёт налоговой базы осуществляется по формуле: НБ= Ен+ Сумма Ен Ен – единица налогообложения; Сумма Ен- Количество единиц налогообложения. Единица налогообложения – количественное выражение налогооблагаемой базы, которая является единицей масштаба налогообложения. Масштаб налогообложения – это физическая характеристика измерения предмета налога.

Cлайд 26

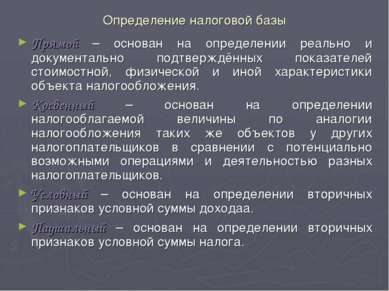

Определение налоговой базы Прямой – основан на определении реально и документально подтверждённых показателей стоимостной, физической и иной характеристики объекта налогообложения. Косвенный – основан на определении налогооблагаемой величины по аналогии налогообложения таких же объектов у других налогоплательщиков в сравнении с потенциально возможными операциями и деятельностью разных налогоплательщиков. Условный – основан на определении вторичных признаков условной суммы доходаа. Паушальный – основан на определении вторичных признаков условной суммы налога.

Определение налоговой базы Прямой – основан на определении реально и документально подтверждённых показателей стоимостной, физической и иной характеристики объекта налогообложения. Косвенный – основан на определении налогооблагаемой величины по аналогии налогообложения таких же объектов у других налогоплательщиков в сравнении с потенциально возможными операциями и деятельностью разных налогоплательщиков. Условный – основан на определении вторичных признаков условной суммы доходаа. Паушальный – основан на определении вторичных признаков условной суммы налога.

Cлайд 27

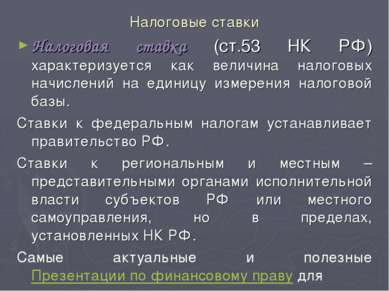

Налоговые ставки Налоговая ставка (ст.53 НК РФ) характеризуется как величина налоговых начислений на единицу измерения налоговой базы. Ставки к федеральным налогам устанавливает правительство РФ. Ставки к региональным и местным – представительными органами исполнительной власти субъектов РФ или местного самоуправления, но в пределах, установленных НК РФ. Самые актуальные и полезные Презентации по финансовому праву для студентов и не только.

Налоговые ставки Налоговая ставка (ст.53 НК РФ) характеризуется как величина налоговых начислений на единицу измерения налоговой базы. Ставки к федеральным налогам устанавливает правительство РФ. Ставки к региональным и местным – представительными органами исполнительной власти субъектов РФ или местного самоуправления, но в пределах, установленных НК РФ. Самые актуальные и полезные Презентации по финансовому праву для студентов и не только.