X

Код презентации скопируйте его

Налоговая политика в РФ

Скачать эту презентациюПрезентация на тему Налоговая политика в РФ

Скачать эту презентациюCлайд 1

Социально-экономическое содержание налогов, налоговая система, повышение эффективности налоговой системы, НДС, акцизы, ЕСН, транспортный налог, земельный налог, налог на использование полезных ископаемых, водный налог, налог на имущество организаций, государственная пошлина, налог на прибыль, особенности налогообложения малых предприяний Налоговая политика в РФ

Социально-экономическое содержание налогов, налоговая система, повышение эффективности налоговой системы, НДС, акцизы, ЕСН, транспортный налог, земельный налог, налог на использование полезных ископаемых, водный налог, налог на имущество организаций, государственная пошлина, налог на прибыль, особенности налогообложения малых предприяний Налоговая политика в РФ

Cлайд 2

Соц.-экономическое содержание налогов Налогообложение – комплексная система организации взимания налогов, которая выступает как особая форма взаимосвязей, устанавливаемых государством с субъектами рыночной экономики. Выделяют четыре основные функции налогов: Фискальная функция проявляется в изъятии части доходов налогоплательщиков, в уровне этого изъятия и его организации, а также в использовании различных принудительных мер с целью современного и полноценного формирования бюджетов и других общегосударственных и муниципальных фондов финансовых ресурсов. Перераспределительная. Поступающие в централизованные финансовые фонды налоги перераспределяются и в процессе финансирования направляются на те или иные цели финансирования. Контрольная функция налогов осуществляется налоговой службой. По данным МВД (на 2007 год) около 40 % оборота по реализации и 35 % фонда оплаты труда скрывается от налогообложения. Регулирующая функция позволяет налоговым отношениям выступать в виде экономического рычага стимулирования предпринимательской деятельности, насыщения рынка товарами, установления необходимых пропорций в развитии экономике, то есть в качестве стимула экономического развития.

Соц.-экономическое содержание налогов Налогообложение – комплексная система организации взимания налогов, которая выступает как особая форма взаимосвязей, устанавливаемых государством с субъектами рыночной экономики. Выделяют четыре основные функции налогов: Фискальная функция проявляется в изъятии части доходов налогоплательщиков, в уровне этого изъятия и его организации, а также в использовании различных принудительных мер с целью современного и полноценного формирования бюджетов и других общегосударственных и муниципальных фондов финансовых ресурсов. Перераспределительная. Поступающие в централизованные финансовые фонды налоги перераспределяются и в процессе финансирования направляются на те или иные цели финансирования. Контрольная функция налогов осуществляется налоговой службой. По данным МВД (на 2007 год) около 40 % оборота по реализации и 35 % фонда оплаты труда скрывается от налогообложения. Регулирующая функция позволяет налоговым отношениям выступать в виде экономического рычага стимулирования предпринимательской деятельности, насыщения рынка товарами, установления необходимых пропорций в развитии экономике, то есть в качестве стимула экономического развития.

Cлайд 3

Функции налогов Функции налогов используются государством для разработки и реализации налоговой политики – системы мер государства по целенаправленному использованию налогообложения в интересах решения задач социально-экономического развития. Эффективная налоговая политика является экономическим и административным рычагом воздействия государства на ее развитие. Так или иначе, налоговая политика должна активно способствовать росту экономики. Стимулирование приоритетных направлений с помощью налогового механизма, создание условий налогового протекционизма характерно для экономик переходного периода, через который прошли такие страны, как Япония, Тайвань, Республика Корея и др. Жесткость российской налоговой системы связана с ее направленностью на создание финансовых резервов в виде Стабилизационного фонда и бюджетного профицита путем высокого уровня изъятия доходов предприятий и населения. Примерно в 2000 году начался процесс реформирования созданной налоговой системы для ее ориентации на стимулирование экономического роста на основе, прежде всего, интеллектуального и инвестиционно-инновационного факторов развития. Однако процесс налоговой системы проходит неактивно. До сих пор налоговый механизм не стимулирует прилив капитала в наиболее прогрессивные сферы.

Функции налогов Функции налогов используются государством для разработки и реализации налоговой политики – системы мер государства по целенаправленному использованию налогообложения в интересах решения задач социально-экономического развития. Эффективная налоговая политика является экономическим и административным рычагом воздействия государства на ее развитие. Так или иначе, налоговая политика должна активно способствовать росту экономики. Стимулирование приоритетных направлений с помощью налогового механизма, создание условий налогового протекционизма характерно для экономик переходного периода, через который прошли такие страны, как Япония, Тайвань, Республика Корея и др. Жесткость российской налоговой системы связана с ее направленностью на создание финансовых резервов в виде Стабилизационного фонда и бюджетного профицита путем высокого уровня изъятия доходов предприятий и населения. Примерно в 2000 году начался процесс реформирования созданной налоговой системы для ее ориентации на стимулирование экономического роста на основе, прежде всего, интеллектуального и инвестиционно-инновационного факторов развития. Однако процесс налоговой системы проходит неактивно. До сих пор налоговый механизм не стимулирует прилив капитала в наиболее прогрессивные сферы.

Cлайд 4

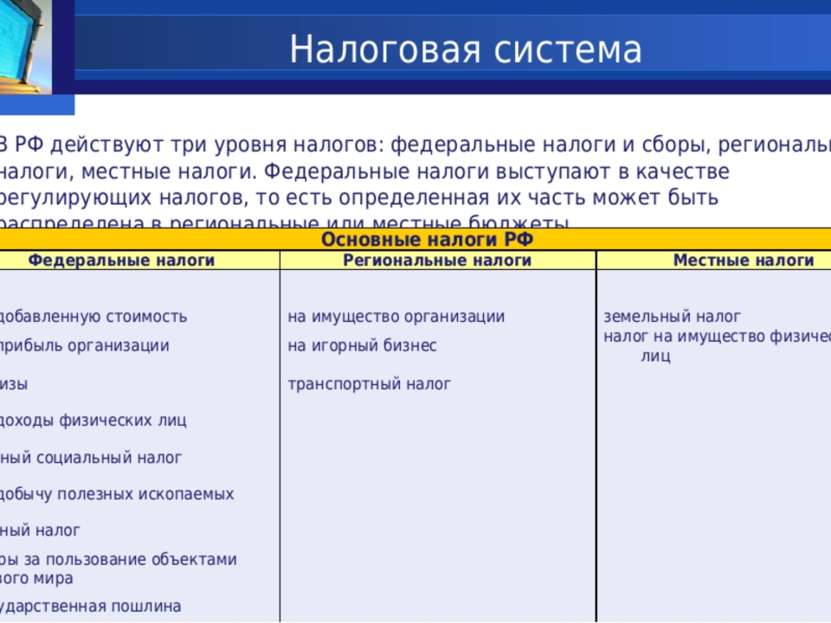

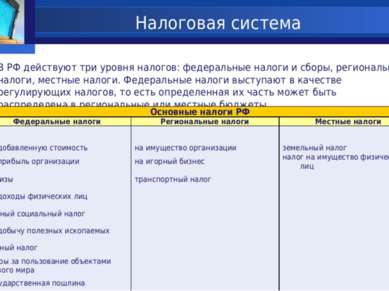

Налоговая система В РФ действуют три уровня налогов: федеральные налоги и сборы, региональные налоги, местные налоги. Федеральные налоги выступают в качестве регулирующих налогов, то есть определенная их часть может быть распределена в региональные или местные бюджеты.

Налоговая система В РФ действуют три уровня налогов: федеральные налоги и сборы, региональные налоги, местные налоги. Федеральные налоги выступают в качестве регулирующих налогов, то есть определенная их часть может быть распределена в региональные или местные бюджеты.

Cлайд 5

Особенности налоговой системы Сегодня в налоговой системе РФ используются 15 налогов и налоговых платежей. Основным законом, устанавливающим количество используемых налогов и регулирующим налоговые отношения, является НК РФ. Региональные и местные налоги могут корректироваться соответствующими органами власти только в пределах, установленных НК РФ. Анализ доходов федерального бюджета свидетельствует о том, что всего четыре налоговых платежа – НДС, акцизы, НПП и плата за пользование природными ресурсами – составляют почти 60 % в налоговых поступлениях федерального бюджета. В общей величине доходов более четверти занимают таможенные платежи. Прямые налоги вносятся непосредственно из доходов конкретного физического или юридического лица. Косвенные – как правило, выступают налогами с оборота, являясь элементом цены товара, оплата которой перекладывается на покупателя. Например, НДФЛ, налог на прибыль – прямые налоги; НДС, акцизы, ЕСН – косвенные, так как субъектом обложения в этом случае выступает конечный потребитель, а предприятия лишь концентрируют и вносит налоги в бюджет, выступая плательщиком.

Особенности налоговой системы Сегодня в налоговой системе РФ используются 15 налогов и налоговых платежей. Основным законом, устанавливающим количество используемых налогов и регулирующим налоговые отношения, является НК РФ. Региональные и местные налоги могут корректироваться соответствующими органами власти только в пределах, установленных НК РФ. Анализ доходов федерального бюджета свидетельствует о том, что всего четыре налоговых платежа – НДС, акцизы, НПП и плата за пользование природными ресурсами – составляют почти 60 % в налоговых поступлениях федерального бюджета. В общей величине доходов более четверти занимают таможенные платежи. Прямые налоги вносятся непосредственно из доходов конкретного физического или юридического лица. Косвенные – как правило, выступают налогами с оборота, являясь элементом цены товара, оплата которой перекладывается на покупателя. Например, НДФЛ, налог на прибыль – прямые налоги; НДС, акцизы, ЕСН – косвенные, так как субъектом обложения в этом случае выступает конечный потребитель, а предприятия лишь концентрируют и вносит налоги в бюджет, выступая плательщиком.

Cлайд 6

Косвенные налоги В российской экономике преобладает косвенные налоги – НДС, акцизы, ЕСН. Они составляют в общей сумме поступающих налогов более 70 %. В США соотношение обратное. Развитие прямого налогообложения наиболее полно отвечает требованиям прогрессивных тенденций совершенствования налоговых систем. Доля налоговых сумм в цене товара может составлять по подакцизным товарам от 60 % до 90 % и более, а по товарам, цене которых нет акциза – 30-60% в зависимости от их видов и величины налоговых ставок.

Косвенные налоги В российской экономике преобладает косвенные налоги – НДС, акцизы, ЕСН. Они составляют в общей сумме поступающих налогов более 70 %. В США соотношение обратное. Развитие прямого налогообложения наиболее полно отвечает требованиям прогрессивных тенденций совершенствования налоговых систем. Доля налоговых сумм в цене товара может составлять по подакцизным товарам от 60 % до 90 % и более, а по товарам, цене которых нет акциза – 30-60% в зависимости от их видов и величины налоговых ставок.

Cлайд 7

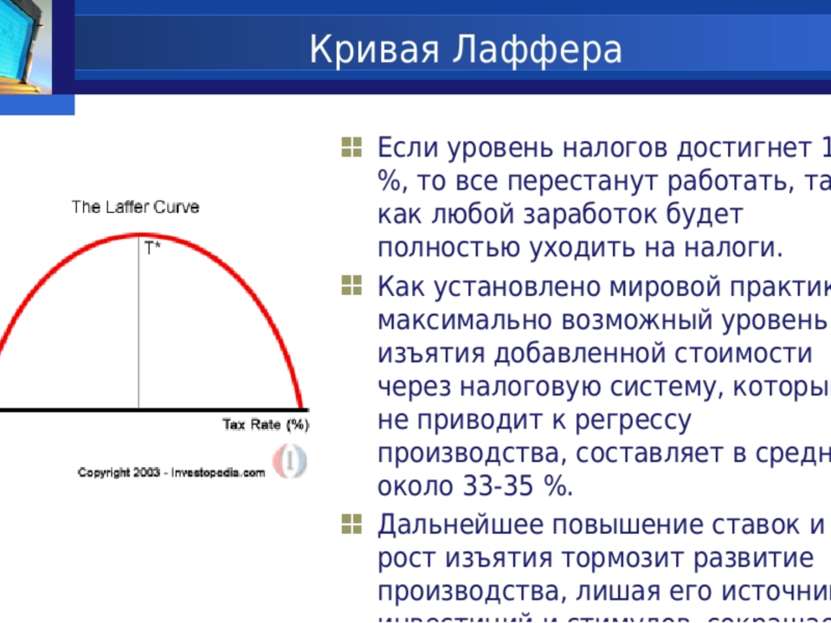

Эффективность налоговой системы Мировая практика налогообложения базируется на эластичной зависимости между уровнем налоговых ставок и объемом дохода (налогооблагаемой базой), а следовательно, налоговых поступлений. По мере снижения налоговых ставок тенденция роста доходов предприятия усиливается. Соответственно растут и поступления налоговых платежей в бюджет за счет возрастания налогооблагаемой базы. Кривая Лаффера описывает зависимость налоговых поступлений от налоговой ставки. Налоговые поступления начинают увеличиваться вместе с увеличением налоговой ставки до определенного момента, после которого увеличение налога снижает налоговые поступления, так как люди снизят уровень своей работы, а некоторые просто не захотят работать .

Эффективность налоговой системы Мировая практика налогообложения базируется на эластичной зависимости между уровнем налоговых ставок и объемом дохода (налогооблагаемой базой), а следовательно, налоговых поступлений. По мере снижения налоговых ставок тенденция роста доходов предприятия усиливается. Соответственно растут и поступления налоговых платежей в бюджет за счет возрастания налогооблагаемой базы. Кривая Лаффера описывает зависимость налоговых поступлений от налоговой ставки. Налоговые поступления начинают увеличиваться вместе с увеличением налоговой ставки до определенного момента, после которого увеличение налога снижает налоговые поступления, так как люди снизят уровень своей работы, а некоторые просто не захотят работать .

Cлайд 8

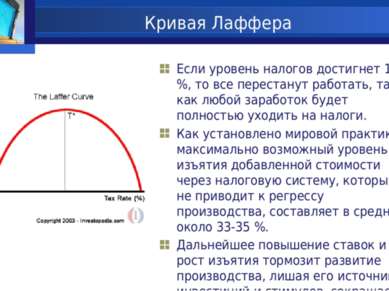

Кривая Лаффера Если уровень налогов достигнет 100 %, то все перестанут работать, так как любой заработок будет полностью уходить на налоги. Как установлено мировой практикой, максимально возможный уровень изъятия добавленной стоимости через налоговую систему, который не приводит к регрессу производства, составляет в среднем около 33-35 %. Дальнейшее повышение ставок и рост изъятия тормозит развитие производства, лишая его источников инвестиций и стимулов, сокращает налоговую базу, ведет к уменьшению налоговых платежей.

Кривая Лаффера Если уровень налогов достигнет 100 %, то все перестанут работать, так как любой заработок будет полностью уходить на налоги. Как установлено мировой практикой, максимально возможный уровень изъятия добавленной стоимости через налоговую систему, который не приводит к регрессу производства, составляет в среднем около 33-35 %. Дальнейшее повышение ставок и рост изъятия тормозит развитие производства, лишая его источников инвестиций и стимулов, сокращает налоговую базу, ведет к уменьшению налоговых платежей.

Cлайд 9

Налоговая практика России Уровень изъятия добавленной стоимости у предприятий в России составляет 50-60 %, что незамедлительно ведет к вхождению экономики в теневой бизнес и уходу от налогообложения. Таким образом, налоговая система должна строиться так, чтобы не препятствовать проявлению предпринимательской инициативы и интереса приложения труда в сфере производства товаров и услуг, стимулировать развитие экономики. За последние годы в налогообложение были внесены изменения: сокращено количество налогов (с 30 до 15); снижены ставки по НДС (с 20 до 18 %) и по налогу на прибыль (с 35 до 24 %), по ЕСН (с 35,6 до 26 %), отменен налог с продаж, внесены некоторые изменения в процесс налогового администрирования. Но это снижение, как показывает анализ действующей налоговой системы, не носит существенного характера и не привело к кардинальному улучшению налоговой среды, в которой работают субъекты рыночной экономики.

Налоговая практика России Уровень изъятия добавленной стоимости у предприятий в России составляет 50-60 %, что незамедлительно ведет к вхождению экономики в теневой бизнес и уходу от налогообложения. Таким образом, налоговая система должна строиться так, чтобы не препятствовать проявлению предпринимательской инициативы и интереса приложения труда в сфере производства товаров и услуг, стимулировать развитие экономики. За последние годы в налогообложение были внесены изменения: сокращено количество налогов (с 30 до 15); снижены ставки по НДС (с 20 до 18 %) и по налогу на прибыль (с 35 до 24 %), по ЕСН (с 35,6 до 26 %), отменен налог с продаж, внесены некоторые изменения в процесс налогового администрирования. Но это снижение, как показывает анализ действующей налоговой системы, не носит существенного характера и не привело к кардинальному улучшению налоговой среды, в которой работают субъекты рыночной экономики.

Cлайд 10

Содержание и этапы нал. реформы в РФ Первый этап реформирования налоговой си­стемы России относится к 1991—1992 гг., когда был принят закон «Об основах налоговой систе­мы Российской Федерации» и пакет законов по отдельным налогам. Первый этап реформирования налоговой си­стемы России относится к 1991—1992 гг., когда был принят закон «Об основах налоговой систе­мы Российской Федерации» и пакет законов по отдельным налогам. При формировании налоговой системы в ка­честве аналога была выбрана «европейская» мо­дель, в которой существенная роль принадлежит косвенным налогам – НДС, акцизам и др. В первые годы развития новой налоговой си­стемы по многим налогам были установлены достаточно высокие ставки (28% - НДС, до 43% - налог на прибыль, 4% с выручки – налоги на пользователей автодорог и на содержание объектов жилищного фонда и социально-культурной сферы).

Содержание и этапы нал. реформы в РФ Первый этап реформирования налоговой си­стемы России относится к 1991—1992 гг., когда был принят закон «Об основах налоговой систе­мы Российской Федерации» и пакет законов по отдельным налогам. Первый этап реформирования налоговой си­стемы России относится к 1991—1992 гг., когда был принят закон «Об основах налоговой систе­мы Российской Федерации» и пакет законов по отдельным налогам. При формировании налоговой системы в ка­честве аналога была выбрана «европейская» мо­дель, в которой существенная роль принадлежит косвенным налогам – НДС, акцизам и др. В первые годы развития новой налоговой си­стемы по многим налогам были установлены достаточно высокие ставки (28% - НДС, до 43% - налог на прибыль, 4% с выручки – налоги на пользователей автодорог и на содержание объектов жилищного фонда и социально-культурной сферы).

Cлайд 11

Этапы налоговой реформы РФ В 1994 г. зародилась идея разработки Налогового кодекса. Первая его часть, регулирующая общие вопросы налогообложения, была принята и виде закона в июле 1998 г. Затем начался второй этап реформиро­вания налоговой системы. Согласно кодексу, в стране сохранилась трехуровневая налоговая система, включающая федеральные, региональные и местные налоги. Главы второй части Налогового кодекса, регламентирующие порядок взимания конкретных налогов, начали вводиться с 2001 г. Кодекс установил закрытый перечень налогов, общее число которых, начиная с 2006 г:, сократи­лось до 14. Это значит, что никакие другие налоги, кроме перечисленных в кодексе, не могут вводиться на территории страны и ее отдельных регионов.

Этапы налоговой реформы РФ В 1994 г. зародилась идея разработки Налогового кодекса. Первая его часть, регулирующая общие вопросы налогообложения, была принята и виде закона в июле 1998 г. Затем начался второй этап реформиро­вания налоговой системы. Согласно кодексу, в стране сохранилась трехуровневая налоговая система, включающая федеральные, региональные и местные налоги. Главы второй части Налогового кодекса, регламентирующие порядок взимания конкретных налогов, начали вводиться с 2001 г. Кодекс установил закрытый перечень налогов, общее число которых, начиная с 2006 г:, сократи­лось до 14. Это значит, что никакие другие налоги, кроме перечисленных в кодексе, не могут вводиться на территории страны и ее отдельных регионов.

Cлайд 12

НДС, a В соответствии с Налоговым кодексом РФ налог на добавленную стоимость (НДС) уплачивают организации и индивидуальные предприниматели, признаваемые плательщиками этого налога, а также лица, перемещающие товары через таможенную границу России. Право на освобождение от НДС имеют налогоплатель­щики, у которых за три последовательных календарных месяца общая сумма выручки без НДС не превышает 2 млн. руб. НДС облагаются операции по реализации товаров, работ и услуг на территории России, в том числе используемых для собственных нужд и передаваемых безвозмездно, ввоз товаров на таможенную территорию страны, выполнение строительно-монтажных работ для собственного потребления. Не признаются реализацией передача основных средств, нематериальных активов и другого имущества организации ее правопреемнику при реорганизации, некоммерче­ским организациям на осуществление их уставной деятельности, не связанной с предпринимательством, передача имущества, если она носит инвестиционный характер — вклады в уставный капитал хозяйственных обществ и товариществ, вклады по договору простого товарищества.

НДС, a В соответствии с Налоговым кодексом РФ налог на добавленную стоимость (НДС) уплачивают организации и индивидуальные предприниматели, признаваемые плательщиками этого налога, а также лица, перемещающие товары через таможенную границу России. Право на освобождение от НДС имеют налогоплатель­щики, у которых за три последовательных календарных месяца общая сумма выручки без НДС не превышает 2 млн. руб. НДС облагаются операции по реализации товаров, работ и услуг на территории России, в том числе используемых для собственных нужд и передаваемых безвозмездно, ввоз товаров на таможенную территорию страны, выполнение строительно-монтажных работ для собственного потребления. Не признаются реализацией передача основных средств, нематериальных активов и другого имущества организации ее правопреемнику при реорганизации, некоммерче­ским организациям на осуществление их уставной деятельности, не связанной с предпринимательством, передача имущества, если она носит инвестиционный характер — вклады в уставный капитал хозяйственных обществ и товариществ, вклады по договору простого товарищества.

Cлайд 13

НДС, b Не подлежат налогообложению реализация на территории России услуг по сдаче в аренду служебных и жилых помещений иностранным гражданам и организациям, медицинские услуги, банковские операции, осуществляемые байками (кроме инкассации), услуги страховых организаций и многие другие. При этом по ряду операций налогоплательщик вправе отказаться от ис­пользования льгот. Ставки НДС установлены в размере 0, 10 и 18%. По нулевой ставке облагаются товары, экспортируемые за пределы таможенной территории России; работы, непосредственно связанные с производством, реализацией, перевозкой и погрузкой таких товаров; товары (работы, услуги) для официального пользования иностранными дипломатическими представительствами или для личного пользования персонала этих представительств. Введение нулевой ставки на экспортируемую продукцию позволяет при формировании налоговой базы принимать к вычету НДС, уплаченный по приобретаемым товарам (работам, услугам).

НДС, b Не подлежат налогообложению реализация на территории России услуг по сдаче в аренду служебных и жилых помещений иностранным гражданам и организациям, медицинские услуги, банковские операции, осуществляемые байками (кроме инкассации), услуги страховых организаций и многие другие. При этом по ряду операций налогоплательщик вправе отказаться от ис­пользования льгот. Ставки НДС установлены в размере 0, 10 и 18%. По нулевой ставке облагаются товары, экспортируемые за пределы таможенной территории России; работы, непосредственно связанные с производством, реализацией, перевозкой и погрузкой таких товаров; товары (работы, услуги) для официального пользования иностранными дипломатическими представительствами или для личного пользования персонала этих представительств. Введение нулевой ставки на экспортируемую продукцию позволяет при формировании налоговой базы принимать к вычету НДС, уплаченный по приобретаемым товарам (работам, услугам).

Cлайд 14

НДС, c По продовольственным товарам и товарам для детей в рамках установленного законом перечня, периодическим печатным из­даниям (кроме изданий рекламного и эротического характера), книжной продукции, связанной с образованием, наукой и куль­турой, медицинским товарам применяется ставка налога в разме­ре 10%, а по остальным товарам, работам и услугам – 18 %. Сумма налога, подлежащая уплате в бюджет, уменьшается на сумму налоговых вычетов, т. е. НДС, уплаченного плательщиком при приобретении товаров (работ, услуг) для осуществления про­изводственной деятельности или для перепродажи, а также при ввозе товаров на территорию России. Налоговым периодом по НДС установлен календарный ме­сяц. Уплата налога производится не позднее 20 числа следующе­го месяца. Налогоплательщики, у которых сумма ежемесячной выручки в течение квартала не превышает 2 млн руб. без НДС, вправе уплачивать налог за истекший квартал.

НДС, c По продовольственным товарам и товарам для детей в рамках установленного законом перечня, периодическим печатным из­даниям (кроме изданий рекламного и эротического характера), книжной продукции, связанной с образованием, наукой и куль­турой, медицинским товарам применяется ставка налога в разме­ре 10%, а по остальным товарам, работам и услугам – 18 %. Сумма налога, подлежащая уплате в бюджет, уменьшается на сумму налоговых вычетов, т. е. НДС, уплаченного плательщиком при приобретении товаров (работ, услуг) для осуществления про­изводственной деятельности или для перепродажи, а также при ввозе товаров на территорию России. Налоговым периодом по НДС установлен календарный ме­сяц. Уплата налога производится не позднее 20 числа следующе­го месяца. Налогоплательщики, у которых сумма ежемесячной выручки в течение квартала не превышает 2 млн руб. без НДС, вправе уплачивать налог за истекший квартал.

Cлайд 15

Акцизы, a Акцизами облагаются, как правило, высокорентабельные товары для изъятия в доход государства полученной производителями сверхприбыли, а также товары, которые считаются вредными и дефицитными. В соответствии с Налоговым кодексом РФ по­дакцизными товарами являются этиловый спирт, спиртосодержащая и алкогольная продукция, пиво, табачные изделия, легковые автомобили, мотоциклы с мощностью двигателя более 150 л.с, автобензин, дизельное топливо, моторные масла и прямогонный бензин. Плательщиками акцизов выступают организации и индивидуальные предприниматели, производящие и реализующие подакцизные товары, а также лица, перемещающие указанные товары через таможенную границу Российской Федерации в соответствии с Таможенным кодексом РФ. По алкогольной продукции объектом обложения является также ее реализация с акцизных налоговых складов оптовых организаций. Не облагаются акцизами прошедшие государственную регистрацию спиртосодержа­щие лекарственные средства, препараты ветеринарного назначения, парфюмерно-косметическая продукция, товары бытовой химии в аэрозольной упаковке.

Акцизы, a Акцизами облагаются, как правило, высокорентабельные товары для изъятия в доход государства полученной производителями сверхприбыли, а также товары, которые считаются вредными и дефицитными. В соответствии с Налоговым кодексом РФ по­дакцизными товарами являются этиловый спирт, спиртосодержащая и алкогольная продукция, пиво, табачные изделия, легковые автомобили, мотоциклы с мощностью двигателя более 150 л.с, автобензин, дизельное топливо, моторные масла и прямогонный бензин. Плательщиками акцизов выступают организации и индивидуальные предприниматели, производящие и реализующие подакцизные товары, а также лица, перемещающие указанные товары через таможенную границу Российской Федерации в соответствии с Таможенным кодексом РФ. По алкогольной продукции объектом обложения является также ее реализация с акцизных налоговых складов оптовых организаций. Не облагаются акцизами прошедшие государственную регистрацию спиртосодержа­щие лекарственные средства, препараты ветеринарного назначения, парфюмерно-косметическая продукция, товары бытовой химии в аэрозольной упаковке.

Cлайд 16

Акцизы, b С 2003 г. круг плательщиков акцизов расширен за счет лиц, со­вершающих операции с нефтепродуктами (производство, оптовая или розничная реализация), которые должны получить в налого­вых органах свидетельства о регистрации на соответствующие виды деятельности. Свидетельства выдаются при наличии в собственности или владении более 50% мощностей по производ­ству, хранению или отпуску нефтепродуктов сроком на один год. С 2005 г. таможенные платежи выведены из перечня налогов и взимаются на основе таможенного законодательства.

Акцизы, b С 2003 г. круг плательщиков акцизов расширен за счет лиц, со­вершающих операции с нефтепродуктами (производство, оптовая или розничная реализация), которые должны получить в налого­вых органах свидетельства о регистрации на соответствующие виды деятельности. Свидетельства выдаются при наличии в собственности или владении более 50% мощностей по производ­ству, хранению или отпуску нефтепродуктов сроком на один год. С 2005 г. таможенные платежи выведены из перечня налогов и взимаются на основе таможенного законодательства.

Cлайд 17

ЕСН С 2001 г. платежи во внебюджетные государственные социальные фонды объединены в единый социальный налог. Его плательщиками являются организации, индивидуальные предприниматели и другие работодатели, производящие выплаты наемным работникам. Объектом налогообложения признаются выплаты и вознаграждения, начисляемые работникам по трудовым и гражданско-правовым договорам, включая выплаты в натуральной форме. При расчете налоговой базы из нее исключаются государственные пособия, компенсационные выплаты и другие суммы, перечисленные в законе. От налога освобождаются выплаты ра­ботникам-инвалидам I, II и III группы, не превышающие в течение года 100 тыс. руб. С 2005 г. общая налоговая ставка с выплат до 280 тыс. руб. на одного работника составляет 26%, в том числе в федеральный бюджет — 20, Фонд социального страхования - 3,2 и Фонд обяза­тельного медицинского страхования - 2,8% (0,8 в федеральный и 2% в территориальные фонды). С выплат, превышающих 280 тыс. руб., установлены регрессивные ставки налога, в частности, в диапазоне от 280 001 до 600 000 руб. общая ставка составляет 10%, а свыше 600 тыс. руб. - всего 2%. Более низкие налоговые ставки установлены для сельскохозяйственных товаропроизводителей, индивидуальных предпринимателей и адвокатов.

ЕСН С 2001 г. платежи во внебюджетные государственные социальные фонды объединены в единый социальный налог. Его плательщиками являются организации, индивидуальные предприниматели и другие работодатели, производящие выплаты наемным работникам. Объектом налогообложения признаются выплаты и вознаграждения, начисляемые работникам по трудовым и гражданско-правовым договорам, включая выплаты в натуральной форме. При расчете налоговой базы из нее исключаются государственные пособия, компенсационные выплаты и другие суммы, перечисленные в законе. От налога освобождаются выплаты ра­ботникам-инвалидам I, II и III группы, не превышающие в течение года 100 тыс. руб. С 2005 г. общая налоговая ставка с выплат до 280 тыс. руб. на одного работника составляет 26%, в том числе в федеральный бюджет — 20, Фонд социального страхования - 3,2 и Фонд обяза­тельного медицинского страхования - 2,8% (0,8 в федеральный и 2% в территориальные фонды). С выплат, превышающих 280 тыс. руб., установлены регрессивные ставки налога, в частности, в диапазоне от 280 001 до 600 000 руб. общая ставка составляет 10%, а свыше 600 тыс. руб. - всего 2%. Более низкие налоговые ставки установлены для сельскохозяйственных товаропроизводителей, индивидуальных предпринимателей и адвокатов.

Cлайд 18

Транспортный налог Транспортный налог уплачивают лица, на которых зарегистри­рованы автомобили, мотоциклы, мотороллеры, автобусы, самоле­ты, вертолеты, теплоходы, яхты и другие транспортные средства. Налог исчисляется исходя из вида транспортного средства, мощ­ности его двигателя в лошадиных силах и ставок налога, установленных в рублях за 1 л.с. за год.

Транспортный налог Транспортный налог уплачивают лица, на которых зарегистри­рованы автомобили, мотоциклы, мотороллеры, автобусы, самоле­ты, вертолеты, теплоходы, яхты и другие транспортные средства. Налог исчисляется исходя из вида транспортного средства, мощ­ности его двигателя в лошадиных силах и ставок налога, установленных в рублях за 1 л.с. за год.

Cлайд 19

Земельный налог Земельный налог уплачивается организациями и физическими лицами, обладающими земельными участками на праве собственности, постоянного (бессрочного) пользования или пожизненного наследуемого владения. Объектом налогообложения признаются земельные участки, расположенные в пределах муниципального образования. Налоговая база определяется как кадастровая стоимость земельного участка, уменьшаемая на необлагаемую на­логом сумму для отдельных категорий налогоплательщиков. Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований в процентах от кадастровой стоимости земли, но не более 0,3% для земель сельскохозяйственного назначения, занятых жилищным фондом или используемых для личного подсобного хозяйства, и до 1,5% для прочих земель.

Земельный налог Земельный налог уплачивается организациями и физическими лицами, обладающими земельными участками на праве собственности, постоянного (бессрочного) пользования или пожизненного наследуемого владения. Объектом налогообложения признаются земельные участки, расположенные в пределах муниципального образования. Налоговая база определяется как кадастровая стоимость земельного участка, уменьшаемая на необлагаемую на­логом сумму для отдельных категорий налогоплательщиков. Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований в процентах от кадастровой стоимости земли, но не более 0,3% для земель сельскохозяйственного назначения, занятых жилищным фондом или используемых для личного подсобного хозяйства, и до 1,5% для прочих земель.

Cлайд 20

Налог на добычу полезных ископаемых Налог на добычу полезных ископаемых уплачивается организациями и индивидуальными предпринимателями, которые признаются пользователями недр, согласно Закону «О недрах». Предоставление недр в пользование оформляется лицензией. Объектом налогообложения признаются полезные ископаемые, добытые из недр на территории России, ее континентального шельфа и на территориях, находящихся под юрисдикцией России. Налоговая база определяется в стоимостном выражении отдельно по каждому виду добытого полезного ископаемого. В Налоговом кодексе установлены единые налоговые ставки в процентах от стоимости добытого сырья по каждому его виду, кроме нефти, по которой действует базовая ставка в рублях за тонну, корректируемая с учетом динамики мировых цен на нефть. Общая сумма налога начисляется ежемесячно и уплачивается по месту нахождения каждого участка недр, предоставленного налогоплательщику в пользование.

Налог на добычу полезных ископаемых Налог на добычу полезных ископаемых уплачивается организациями и индивидуальными предпринимателями, которые признаются пользователями недр, согласно Закону «О недрах». Предоставление недр в пользование оформляется лицензией. Объектом налогообложения признаются полезные ископаемые, добытые из недр на территории России, ее континентального шельфа и на территориях, находящихся под юрисдикцией России. Налоговая база определяется в стоимостном выражении отдельно по каждому виду добытого полезного ископаемого. В Налоговом кодексе установлены единые налоговые ставки в процентах от стоимости добытого сырья по каждому его виду, кроме нефти, по которой действует базовая ставка в рублях за тонну, корректируемая с учетом динамики мировых цен на нефть. Общая сумма налога начисляется ежемесячно и уплачивается по месту нахождения каждого участка недр, предоставленного налогоплательщику в пользование.

Cлайд 21

Водный налог Водный налог взимается с предприятий, организаций и физических лиц, использующих водные объекты в соответствии с законодательством Российской Федерации на основании лицензии, Налоговая база в зависимости от вида пользования определяется как объем забранной воды из водных объектов, площадь акватории используемого водного пространства, количество произведенной гидроэлектроэнергии и объем сплавляемой древесины. Налоговые ставки при заборе воды в рублях за 1 тыс. куб. м по бассейнам рек, озер, морей и экономическим районам установлены отдельно по поверхностным и подземным водным объектам, при использовании акватории – в тыс. руб. за 1 кв. км используе­мого водного пространства в год, при использовании водных объектов без забора воды – в руб. за 1 тыс. кВт-ч электроэнергии и за 1 тыс. куб. м сплавляемой древесины за каждые 100 км сплава. От налога освобожден забор воды и использование акватории вод­ных объектов для обеспечения пожарной безопасности, рыбоводства и в ряде других случаев.

Водный налог Водный налог взимается с предприятий, организаций и физических лиц, использующих водные объекты в соответствии с законодательством Российской Федерации на основании лицензии, Налоговая база в зависимости от вида пользования определяется как объем забранной воды из водных объектов, площадь акватории используемого водного пространства, количество произведенной гидроэлектроэнергии и объем сплавляемой древесины. Налоговые ставки при заборе воды в рублях за 1 тыс. куб. м по бассейнам рек, озер, морей и экономическим районам установлены отдельно по поверхностным и подземным водным объектам, при использовании акватории – в тыс. руб. за 1 кв. км используе­мого водного пространства в год, при использовании водных объектов без забора воды – в руб. за 1 тыс. кВт-ч электроэнергии и за 1 тыс. куб. м сплавляемой древесины за каждые 100 км сплава. От налога освобожден забор воды и использование акватории вод­ных объектов для обеспечения пожарной безопасности, рыбоводства и в ряде других случаев.

Cлайд 22

Налог на имущество организаций Налог на имущество организаций уплачивают российские и иностранные организации, осуществляющие свою деятельность пи территории страны. Объектом налогообложения является движимое и недвижимое имущество, отраженное на балансе в качестве объектов основных средств, согласно установленному порядку ведения бухгалтерского учета, за исключением земельных участков. Предельный размер ставки налога на имущество организаций не может превышать 2,2% от налоговой базы. Конкретные ставки налога, дифференцированные по категориям налогоплательщиков или имущества, а также льготы по налогу устанавливаются законами субъектов РФ.

Налог на имущество организаций Налог на имущество организаций уплачивают российские и иностранные организации, осуществляющие свою деятельность пи территории страны. Объектом налогообложения является движимое и недвижимое имущество, отраженное на балансе в качестве объектов основных средств, согласно установленному порядку ведения бухгалтерского учета, за исключением земельных участков. Предельный размер ставки налога на имущество организаций не может превышать 2,2% от налоговой базы. Конкретные ставки налога, дифференцированные по категориям налогоплательщиков или имущества, а также льготы по налогу устанавливаются законами субъектов РФ.

Cлайд 23

Государственная пошлина Государственная пошлина взимается с организаций и физических лиц при обращении их в суды, другие государственные органы и органы местного самоуправления, а также в иные органы или к должностным лицам за совершением юридически значимых действий или выдачей документов. С 2005 г. в рамках государственной пошлины взимаются платежи за государственную регистрацию выпуска ценных бумаг, за право использования наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний в наименованиях юридических лиц, которые ранее действовали как самостоятельные сборы.

Государственная пошлина Государственная пошлина взимается с организаций и физических лиц при обращении их в суды, другие государственные органы и органы местного самоуправления, а также в иные органы или к должностным лицам за совершением юридически значимых действий или выдачей документов. С 2005 г. в рамках государственной пошлины взимаются платежи за государственную регистрацию выпуска ценных бумаг, за право использования наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний в наименованиях юридических лиц, которые ранее действовали как самостоятельные сборы.

Cлайд 24

Налог на прибыль Налог на прибыль – это налог уплачиваемый организациями. Не платят налог на прибыль предприятия, применяющие специальные налоговые режимы в виде единого сельскохозяйственного налога, единого налога на вмененный доход и упрощенную систему налогообложения. Объектом налогообложения является прибыль, определяемая как полученный доход, уменьшенный на величину произведенных расходов. Доходом организации признаются доходы от реализации товаров (работ, услуг) и имущественных прав, а также внереализационные доходы, к которым относятся доходы от долевого участия в других организациях, от операций купли-продажи иностранной валюты, от сдачи имущества в аренду, штрафы, пени и иные санкции за нарушение договорных обязательств или суммы возмещения убытков и ущерба, безвозмездно полученное имущество и др. При определении налоговой базы не учитываются доходы в виде имущества в форме залога или взноса в уставный капитал организации, средства в виде безвозмездной помощи, согласно федеральному закону, кредитные средства и др.

Налог на прибыль Налог на прибыль – это налог уплачиваемый организациями. Не платят налог на прибыль предприятия, применяющие специальные налоговые режимы в виде единого сельскохозяйственного налога, единого налога на вмененный доход и упрощенную систему налогообложения. Объектом налогообложения является прибыль, определяемая как полученный доход, уменьшенный на величину произведенных расходов. Доходом организации признаются доходы от реализации товаров (работ, услуг) и имущественных прав, а также внереализационные доходы, к которым относятся доходы от долевого участия в других организациях, от операций купли-продажи иностранной валюты, от сдачи имущества в аренду, штрафы, пени и иные санкции за нарушение договорных обязательств или суммы возмещения убытков и ущерба, безвозмездно полученное имущество и др. При определении налоговой базы не учитываются доходы в виде имущества в форме залога или взноса в уставный капитал организации, средства в виде безвозмездной помощи, согласно федеральному закону, кредитные средства и др.

Cлайд 25

Налогообложение малых предприятий, а Развитие и поддержка малого предпринимательства выступают одним из приоритетных направлений государственной экономической политики. Из всех видов государственной поддержки малого бизнеса наиболее реальными являются налоговые льготы, характеризующиеся определенными особенностями. Статус субъекта малого предпринимательства могут иметь предприятия любых организационно-правовых форм хозяйствования и форм собственности. Важно, чтобы эти предприятия отвечали определенным критериям: численность работников, объем реализации продукции (работ, услуг), стоимость основных средств и др. С 1995 г., согласно Федеральному закону от 14 июня 1995 г. № 88-ФЗ «О государственной поддержке малого предпринимательства в Российской Федерации», к субъектам малого бизнеса в промышленности, строительстве и на транспорте относят предприятия с численностью до 100 чел., в сельском хозяйстве и научно-технической сфере – до 60, в оптовой торговле – до 50, в розничной торговле и бытовом обслуживании – до 30 и в остальных отраслях – до 50 чел.

Налогообложение малых предприятий, а Развитие и поддержка малого предпринимательства выступают одним из приоритетных направлений государственной экономической политики. Из всех видов государственной поддержки малого бизнеса наиболее реальными являются налоговые льготы, характеризующиеся определенными особенностями. Статус субъекта малого предпринимательства могут иметь предприятия любых организационно-правовых форм хозяйствования и форм собственности. Важно, чтобы эти предприятия отвечали определенным критериям: численность работников, объем реализации продукции (работ, услуг), стоимость основных средств и др. С 1995 г., согласно Федеральному закону от 14 июня 1995 г. № 88-ФЗ «О государственной поддержке малого предпринимательства в Российской Федерации», к субъектам малого бизнеса в промышленности, строительстве и на транспорте относят предприятия с численностью до 100 чел., в сельском хозяйстве и научно-технической сфере – до 60, в оптовой торговле – до 50, в розничной торговле и бытовом обслуживании – до 30 и в остальных отраслях – до 50 чел.

Cлайд 26

Налогообложение малых предприятий, b Дополнительным критерием для отнесения предприятий к разряду малых субъектов служит доля участия в их уставном капитале государственных, муниципальных юридических лиц, некоммерческих организаций и юридических лиц, не являющихся субъектами малого предпринимательства, которая не должна превышать 25 %. Организации, у которых за три последовательных календарных месяца сумма выручки от реализации това­ров, работ и услуг не превышает 2 млн. руб. (что соответствует го­довому обороту до 8 млн. руб.), имеют право на освобождение от НДС, а те, у кого в течение квартала ежемесячные обороты не превышают 2 млн. руб., могут платить налог поквартально. С 2003 г. в стране действует альтернативный специальный на­логовый режим, регламентированный гл. 262 Налогового кодек­са РФ «Упрощенная система налогообложения». На упрощенную систему могут добровольно переходить организации с числен­ностью до 100 работников, имеющие годовой доход в пределах 20 млн. руб. (с учетом индексации на ежегодно устанавливаемый коэффициент-дефлятор), остаточную стоимость амортизируемо­го имущества не более 100 млн. руб. и долю непосредственного участия других организаций в пределах 25 %.

Налогообложение малых предприятий, b Дополнительным критерием для отнесения предприятий к разряду малых субъектов служит доля участия в их уставном капитале государственных, муниципальных юридических лиц, некоммерческих организаций и юридических лиц, не являющихся субъектами малого предпринимательства, которая не должна превышать 25 %. Организации, у которых за три последовательных календарных месяца сумма выручки от реализации това­ров, работ и услуг не превышает 2 млн. руб. (что соответствует го­довому обороту до 8 млн. руб.), имеют право на освобождение от НДС, а те, у кого в течение квартала ежемесячные обороты не превышают 2 млн. руб., могут платить налог поквартально. С 2003 г. в стране действует альтернативный специальный на­логовый режим, регламентированный гл. 262 Налогового кодек­са РФ «Упрощенная система налогообложения». На упрощенную систему могут добровольно переходить организации с числен­ностью до 100 работников, имеющие годовой доход в пределах 20 млн. руб. (с учетом индексации на ежегодно устанавливаемый коэффициент-дефлятор), остаточную стоимость амортизируемо­го имущества не более 100 млн. руб. и долю непосредственного участия других организаций в пределах 25 %.

Cлайд 27

Налогообложение малых предприятий, c Это значит, что данный налоговый режим могут применять не только субъекты малого предпринимательства, определяемые рамками закона «О го­сударственной поддержке малого предпринимательства в Российской Федерации», но и средние предприятия розничной и оптовой торговли, бытового обслуживания, научно-технической сферы, у которых численность работников превышает 30-60 чел. Упрощенная система позволяет значительно облегчить налоговые расчеты и сократить отчетность малых предприятий, обеспечить контроль налоговых органов за их функционированием, создать условия для массовой легализации деятельности и доходов тех субъектов малого предпринимательства, которые уклонялись от налогообложения из-за сложности ведения бухгалтерского учета, расчета налогов и предоставления отчетности в налоговые органы. Не вправе применять упрощенную систему налогообложения организации, имеющие филиалы и представительства, банки, страховщики, негосударственные пенсионные фонды, инвестиционные фонды, профессиональные участники рынка ценных бумаг, ломбарды, производители подакцизных товаров и ряд других.

Налогообложение малых предприятий, c Это значит, что данный налоговый режим могут применять не только субъекты малого предпринимательства, определяемые рамками закона «О го­сударственной поддержке малого предпринимательства в Российской Федерации», но и средние предприятия розничной и оптовой торговли, бытового обслуживания, научно-технической сферы, у которых численность работников превышает 30-60 чел. Упрощенная система позволяет значительно облегчить налоговые расчеты и сократить отчетность малых предприятий, обеспечить контроль налоговых органов за их функционированием, создать условия для массовой легализации деятельности и доходов тех субъектов малого предпринимательства, которые уклонялись от налогообложения из-за сложности ведения бухгалтерского учета, расчета налогов и предоставления отчетности в налоговые органы. Не вправе применять упрощенную систему налогообложения организации, имеющие филиалы и представительства, банки, страховщики, негосударственные пенсионные фонды, инвестиционные фонды, профессиональные участники рынка ценных бумаг, ломбарды, производители подакцизных товаров и ряд других.

Cлайд 28

Налогообложение малых предприятий, d Единый налог при упрощенной системе заменяет такие ведущие налоги, как НДС (кроме случаев ввоза товаров на таможенную территорию России), налог на прибыль и налог на имущество организаций, единый социальный налог при сохранении уплаты взносов на обязательное пенсионное страхование. Налоговая ставка с дохода предприятий составляет 6 %, а с выручки за вычетом расходов – 15 %. Обязанность по уплате остальных действующих налогов и сборов сохраняется. Право выбора налоговой базы принадлежит налогоплательщику. При уплате налога с дохода достигается максимальное упрощение учета и определения налоговой базы. Использование показателя дохода за вычетом расходов выгодно тем предпринимателям, у которых высок уровень затрат на приобретение мате­риалов, оплату труда и др. Сравнительные расчеты налоговой нагрузки при обычном и упрощенном режиме налогообложения показывают, что суммы налога при переходе на упрощенную систему могут уменьшиться от 3 до 10 и более раз.

Налогообложение малых предприятий, d Единый налог при упрощенной системе заменяет такие ведущие налоги, как НДС (кроме случаев ввоза товаров на таможенную территорию России), налог на прибыль и налог на имущество организаций, единый социальный налог при сохранении уплаты взносов на обязательное пенсионное страхование. Налоговая ставка с дохода предприятий составляет 6 %, а с выручки за вычетом расходов – 15 %. Обязанность по уплате остальных действующих налогов и сборов сохраняется. Право выбора налоговой базы принадлежит налогоплательщику. При уплате налога с дохода достигается максимальное упрощение учета и определения налоговой базы. Использование показателя дохода за вычетом расходов выгодно тем предпринимателям, у которых высок уровень затрат на приобретение мате­риалов, оплату труда и др. Сравнительные расчеты налоговой нагрузки при обычном и упрощенном режиме налогообложения показывают, что суммы налога при переходе на упрощенную систему могут уменьшиться от 3 до 10 и более раз.

Cлайд 29

Налогообложение малых предприятий, e Следует обратить внимание на существенное расхождение двух ограничивающих показателей — численности работником (100 чел.) и дохода (20 млн. руб.). Даже при беглом взгляде на эти показатели понятно, что при численности персонала, близкой к максимальной, выручка в пределах 20 млн. руб. в год не позволит обеспечить работникам достойную заработную плату. Чтобы привести в соответствие названые показатели, необходимо увеличить предельную сумму дохода, иначе поощряется искусственное увеличение количества малых предприятий за счет дробления субъектов предпринимательства среднего размера, которые захотят воспользоваться преимуществами налогообложения в рамках упрощенной системы.

Налогообложение малых предприятий, e Следует обратить внимание на существенное расхождение двух ограничивающих показателей — численности работником (100 чел.) и дохода (20 млн. руб.). Даже при беглом взгляде на эти показатели понятно, что при численности персонала, близкой к максимальной, выручка в пределах 20 млн. руб. в год не позволит обеспечить работникам достойную заработную плату. Чтобы привести в соответствие названые показатели, необходимо увеличить предельную сумму дохода, иначе поощряется искусственное увеличение количества малых предприятий за счет дробления субъектов предпринимательства среднего размера, которые захотят воспользоваться преимуществами налогообложения в рамках упрощенной системы.