X

Код презентации скопируйте его

НАЛОГОВОЕ ПЛАНИРОВАНИЕ

Скачать эту презентациюПрезентация на тему НАЛОГОВОЕ ПЛАНИРОВАНИЕ

Скачать эту презентациюCлайд 1

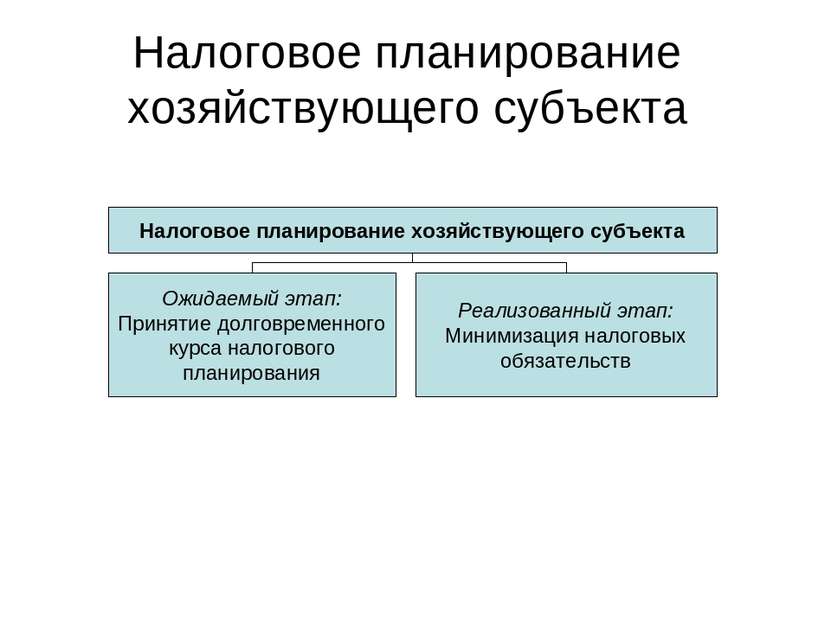

НАЛОГОВОЕ ПЛАНИРОВАНИЕ активные действия налогоплательщика по уменьшению налоговых платежей.

НАЛОГОВОЕ ПЛАНИРОВАНИЕ активные действия налогоплательщика по уменьшению налоговых платежей.

Cлайд 2

Одним из показателей эффективной работы предприятия является размер налоговой нагрузки, которая рассчитывается по формуле: НН = налоговые платежи/доходы x 100

Одним из показателей эффективной работы предприятия является размер налоговой нагрузки, которая рассчитывается по формуле: НН = налоговые платежи/доходы x 100

Cлайд 5

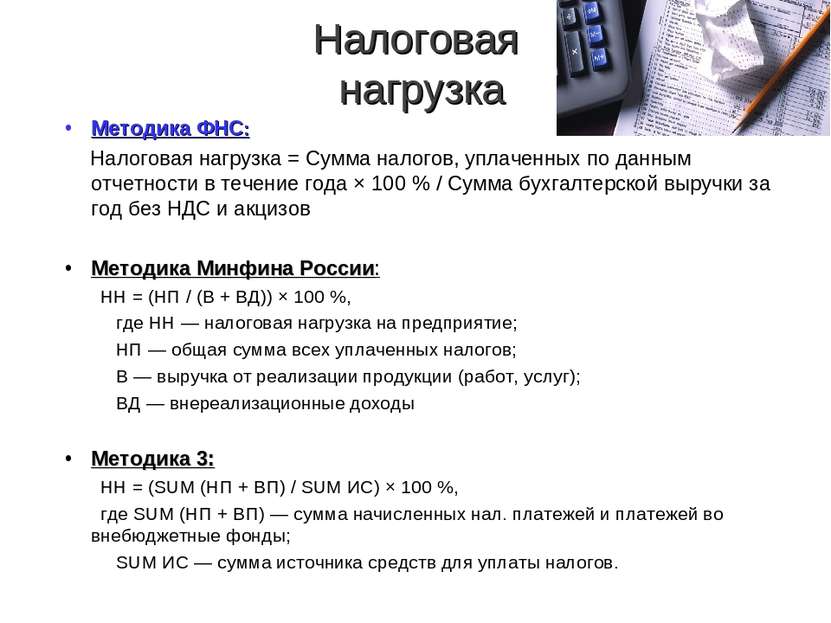

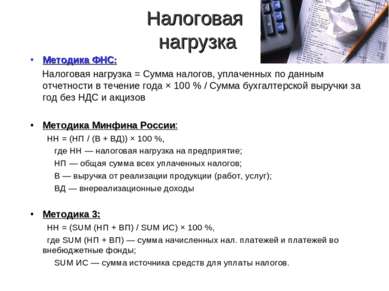

Налоговая нагрузка Методика ФНС: Налоговая нагрузка = Сумма налогов, уплаченных по данным отчетности в течение года × 100 % / Сумма бухгалтерской выручки за год без НДС и акцизов Методика Минфина России: НН = (НП / (В + ВД)) × 100 %, где НН — налоговая нагрузка на предприятие; НП — общая сумма всех уплаченных налогов; В — выручка от реализации продукции (работ, услуг); ВД — внереализационные доходы Методика 3: НН = (SUM (НП + ВП) / SUM ИС) × 100 %, где SUM (НП + ВП) — сумма начисленных нал. платежей и платежей во внебюджетные фонды; SUM ИС — сумма источника средств для уплаты налогов.

Налоговая нагрузка Методика ФНС: Налоговая нагрузка = Сумма налогов, уплаченных по данным отчетности в течение года × 100 % / Сумма бухгалтерской выручки за год без НДС и акцизов Методика Минфина России: НН = (НП / (В + ВД)) × 100 %, где НН — налоговая нагрузка на предприятие; НП — общая сумма всех уплаченных налогов; В — выручка от реализации продукции (работ, услуг); ВД — внереализационные доходы Методика 3: НН = (SUM (НП + ВП) / SUM ИС) × 100 %, где SUM (НП + ВП) — сумма начисленных нал. платежей и платежей во внебюджетные фонды; SUM ИС — сумма источника средств для уплаты налогов.

Cлайд 6

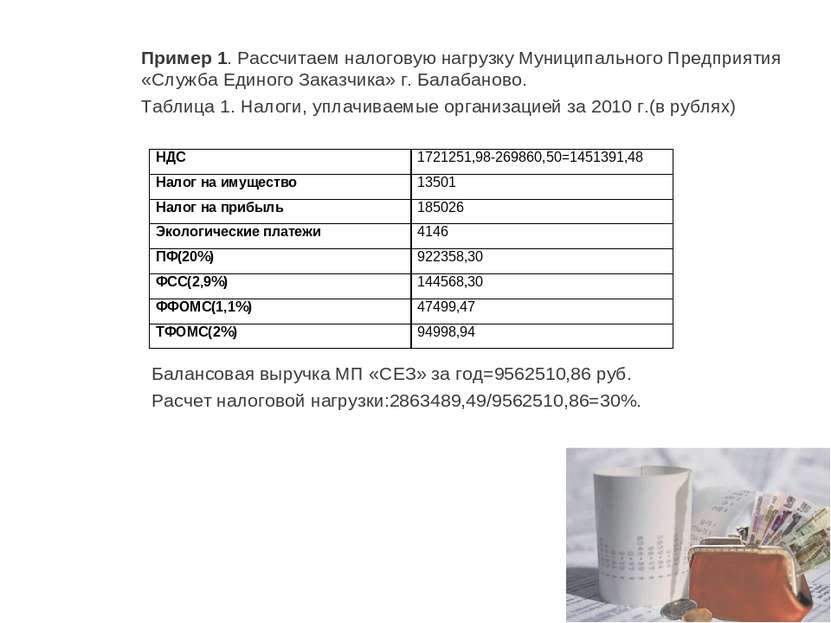

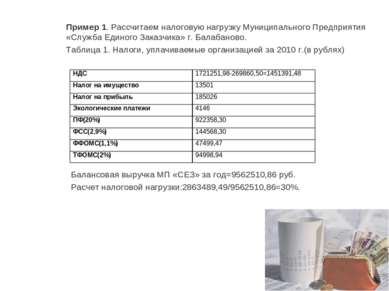

Пример 1. Рассчитаем налоговую нагрузку Муниципального Предприятия «Служба Единого Заказчика» г. Балабаново. Таблица 1. Налоги, уплачиваемые организацией за 2010 г.(в рублях) Балансовая выручка МП «СЕЗ» за год=9562510,86 руб. Расчет налоговой нагрузки:2863489,49/9562510,86=30%. НДС 1721251,98-269860,50=1451391,48 Налог на имущество 13501 Налог на прибыль 185026 Экологические платежи 4146 ПФ(20%) 922358,30 ФСС(2,9%) 144568,30 ФФОМС(1,1%) 47499,47 ТФОМС(2%) 94998,94

Пример 1. Рассчитаем налоговую нагрузку Муниципального Предприятия «Служба Единого Заказчика» г. Балабаново. Таблица 1. Налоги, уплачиваемые организацией за 2010 г.(в рублях) Балансовая выручка МП «СЕЗ» за год=9562510,86 руб. Расчет налоговой нагрузки:2863489,49/9562510,86=30%. НДС 1721251,98-269860,50=1451391,48 Налог на имущество 13501 Налог на прибыль 185026 Экологические платежи 4146 ПФ(20%) 922358,30 ФСС(2,9%) 144568,30 ФФОМС(1,1%) 47499,47 ТФОМС(2%) 94998,94

Cлайд 10

Основные инструменты гармонизации налоговых отношений Инструменты гармонизации налоговых отношений

Основные инструменты гармонизации налоговых отношений Инструменты гармонизации налоговых отношений

Cлайд 12

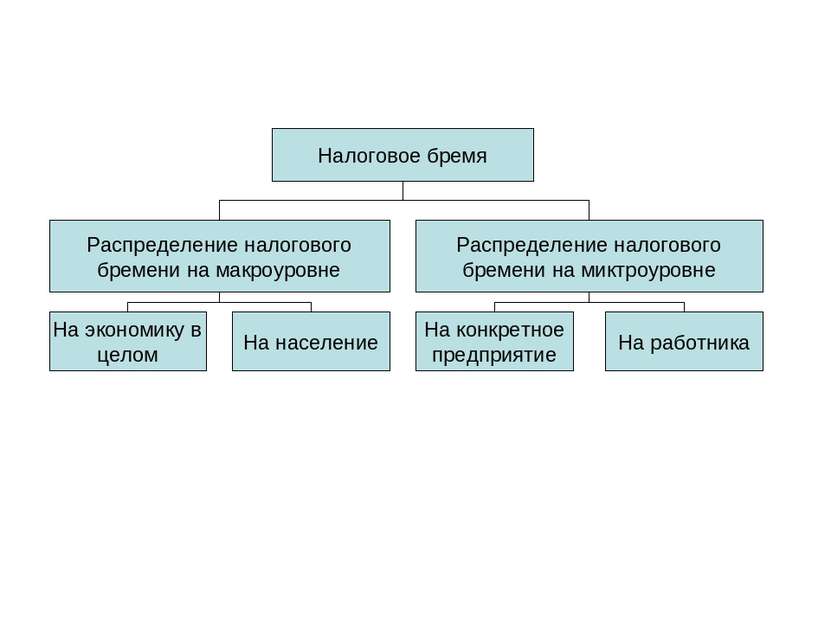

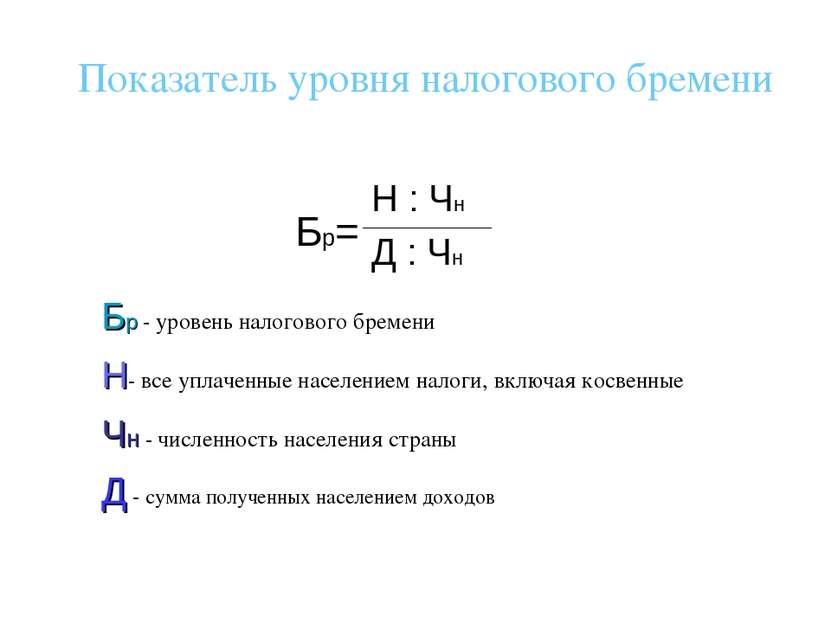

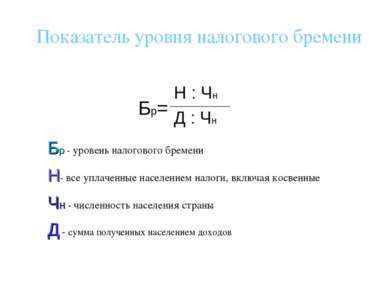

Бр= Бр - уровень налогового бремени Н- все уплаченные населением налоги, включая косвенные Чн - численность населения страны Д - сумма полученных населением доходов Показатель уровня налогового бремени

Бр= Бр - уровень налогового бремени Н- все уплаченные населением налоги, включая косвенные Чн - численность населения страны Д - сумма полученных населением доходов Показатель уровня налогового бремени

Cлайд 13

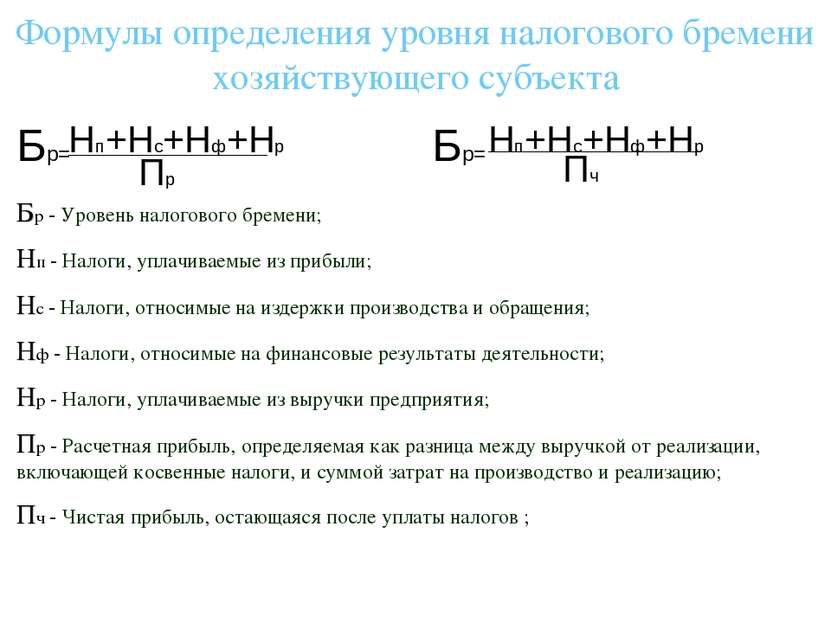

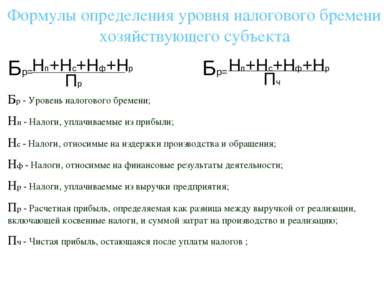

Бр - Уровень налогового бремени; Нп - Налоги, уплачиваемые из прибыли; Нс - Налоги, относимые на издержки производства и обращения; Нф - Налоги, относимые на финансовые результаты деятельности; Нр - Налоги, уплачиваемые из выручки предприятия; Пр - Расчетная прибыль, определяемая как разница между выручкой от реализации, включающей косвенные налоги, и суммой затрат на производство и реализацию; Пч - Чистая прибыль, остающаяся после уплаты налогов ; Формулы определения уровня налогового бремени хозяйствующего субъекта

Бр - Уровень налогового бремени; Нп - Налоги, уплачиваемые из прибыли; Нс - Налоги, относимые на издержки производства и обращения; Нф - Налоги, относимые на финансовые результаты деятельности; Нр - Налоги, уплачиваемые из выручки предприятия; Пр - Расчетная прибыль, определяемая как разница между выручкой от реализации, включающей косвенные налоги, и суммой затрат на производство и реализацию; Пч - Чистая прибыль, остающаяся после уплаты налогов ; Формулы определения уровня налогового бремени хозяйствующего субъекта

Cлайд 14

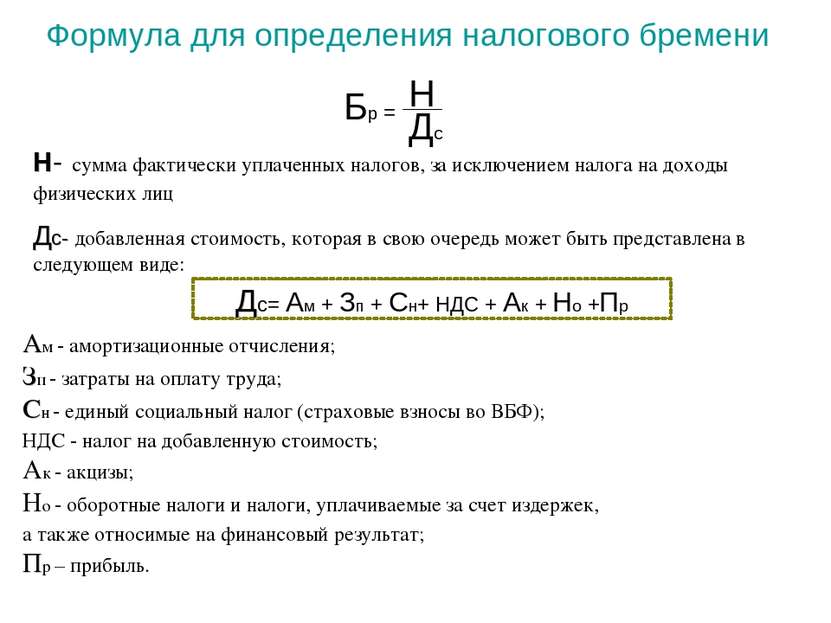

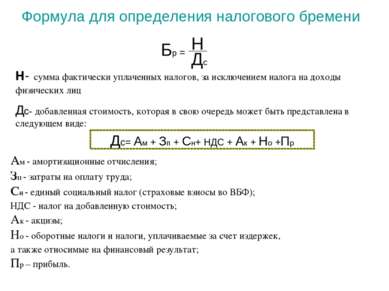

Формула для определения налогового бремени Н- сумма фактически уплаченных налогов, за исключением налога на доходы физических лиц Дс- добавленная стоимость, которая в свою очередь может быть представлена в следующем виде: Дс= Ам + Зп + Сн+ НДС + Ак + Но +Пр Ам - амортизационные отчисления; Зп - затраты на оплату труда; Сн - единый социальный налог (страховые взносы во ВБФ); НДС - налог на добавленную стоимость; Ак - акцизы; Но - оборотные налоги и налоги, уплачиваемые за счет издержек, а также относимые на финансовый результат; Пр – прибыль.

Формула для определения налогового бремени Н- сумма фактически уплаченных налогов, за исключением налога на доходы физических лиц Дс- добавленная стоимость, которая в свою очередь может быть представлена в следующем виде: Дс= Ам + Зп + Сн+ НДС + Ак + Но +Пр Ам - амортизационные отчисления; Зп - затраты на оплату труда; Сн - единый социальный налог (страховые взносы во ВБФ); НДС - налог на добавленную стоимость; Ак - акцизы; Но - оборотные налоги и налоги, уплачиваемые за счет издержек, а также относимые на финансовый результат; Пр – прибыль.

Cлайд 15

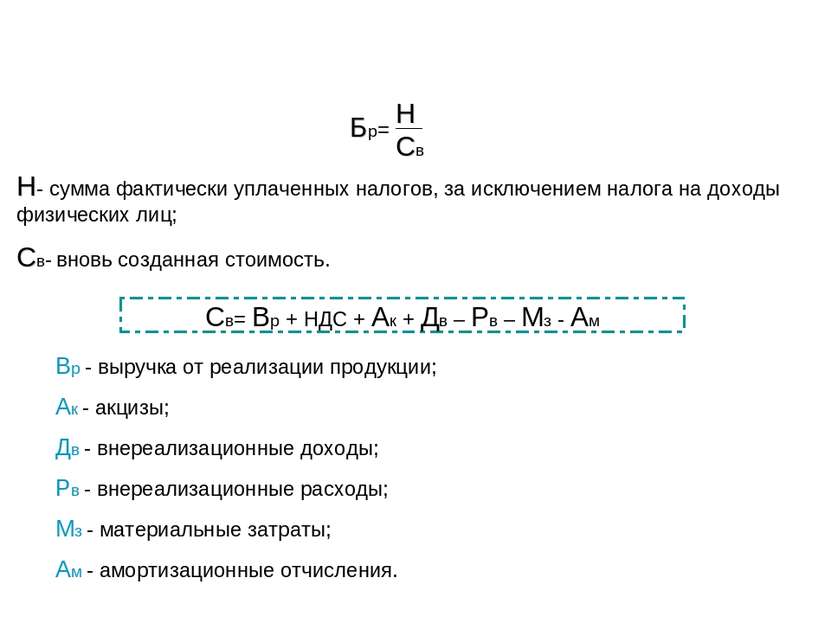

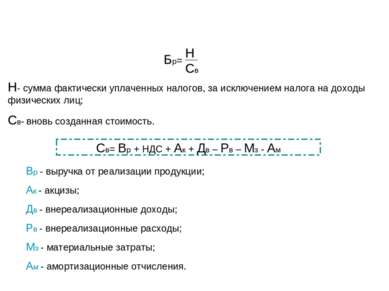

Н- сумма фактически уплаченных налогов, за исключением налога на доходы физических лиц; Св- вновь созданная стоимость. Св= Вр + НДС + Ак + Дв – Рв – Мз - Ам Вр - выручка от реализации продукции; Ак - акцизы; Дв - внереализационные доходы; Рв - внереализационные расходы; Мз - материальные затраты; Ам - амортизационные отчисления.

Н- сумма фактически уплаченных налогов, за исключением налога на доходы физических лиц; Св- вновь созданная стоимость. Св= Вр + НДС + Ак + Дв – Рв – Мз - Ам Вр - выручка от реализации продукции; Ак - акцизы; Дв - внереализационные доходы; Рв - внереализационные расходы; Мз - материальные затраты; Ам - амортизационные отчисления.

Cлайд 19

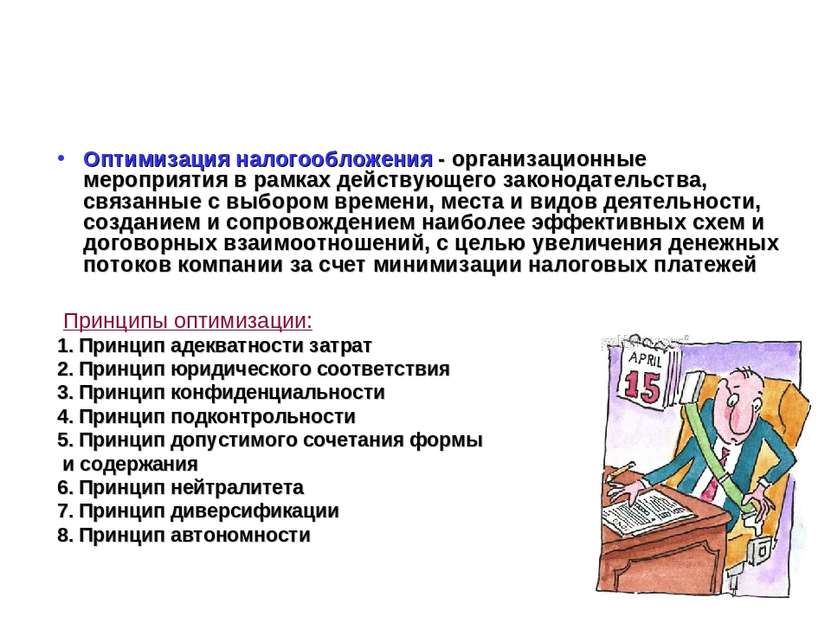

Оптимизация налогообложения - организационные мероприятия в рамках действующего законодательства, связанные с выбором времени, места и видов деятельности, созданием и сопровождением наиболее эффективных схем и договорных взаимоотношений, с целью увеличения денежных потоков компании за счет минимизации налоговых платежей Принципы оптимизации: 1. Принцип адекватности затрат 2. Принцип юридического соответствия 3. Принцип конфиденциальности 4. Принцип подконтрольности 5. Принцип допустимого сочетания формы и содержания 6. Принцип нейтралитета 7. Принцип диверсификации 8. Принцип автономности

Оптимизация налогообложения - организационные мероприятия в рамках действующего законодательства, связанные с выбором времени, места и видов деятельности, созданием и сопровождением наиболее эффективных схем и договорных взаимоотношений, с целью увеличения денежных потоков компании за счет минимизации налоговых платежей Принципы оптимизации: 1. Принцип адекватности затрат 2. Принцип юридического соответствия 3. Принцип конфиденциальности 4. Принцип подконтрольности 5. Принцип допустимого сочетания формы и содержания 6. Принцип нейтралитета 7. Принцип диверсификации 8. Принцип автономности

Cлайд 21

Выводы Для проведения грамотной политики в области налогообложения предприятию необходимо постоянно самостоятельно оценивать фактический и нормативный уровень налоговой нагрузки Использование агрессивной оптимизации налогообложения в настоящее время недопустимо. Налоговое планирование в современной ситуации позволяет оптимизировать налогообложение с использованием современных «законных» методов оптимизации налогообложения Оптимизация налогообложения - главная задача финансового менеджмента, это выбор наилучшего пути управления финансовыми ресурсами предприятия. Целью оптимизации должно быть не снижение налогов, а увеличение доходов субъекта предпринимательской деятельности после уплаты налоговых платежей. Самые актуальные и полезные Презентации по финансовому праву для студентов и не только.

Выводы Для проведения грамотной политики в области налогообложения предприятию необходимо постоянно самостоятельно оценивать фактический и нормативный уровень налоговой нагрузки Использование агрессивной оптимизации налогообложения в настоящее время недопустимо. Налоговое планирование в современной ситуации позволяет оптимизировать налогообложение с использованием современных «законных» методов оптимизации налогообложения Оптимизация налогообложения - главная задача финансового менеджмента, это выбор наилучшего пути управления финансовыми ресурсами предприятия. Целью оптимизации должно быть не снижение налогов, а увеличение доходов субъекта предпринимательской деятельности после уплаты налоговых платежей. Самые актуальные и полезные Презентации по финансовому праву для студентов и не только.